1月11日,北森控股有限公司(下称“北森”)因递交招股书6个月内未通过聆讯,IPO申请状态已转为“失效”,宣告着这家中国最大的云端人力资本管理(HCM)公司第二次冲击港交所再度折戟。

受冲击最大的莫过于参与了8轮融资的机构们,尤其是在F轮,软银、高盛、春华、红杉、富达等机构于2021年4月以18.6亿美元(折合人民币约124亿元)的估值进入,本意图在上市前夕分一杯羹,如今看来希望渺茫。

更为重要的是,以现在二级市场的定价来看,即使北森在未来得以上市,F轮投资者大概率也要巨亏一波。

归根到底,北森没有来得及赶上最好的上市时机,而当二级市场相关企业股价血流成河时,没有人愿意花比市场贵一倍的价格去当那个冤大头。

11年8轮融资 明星机构云集

2002年,王朝晖与高中同学纪伟国等人共同出资20万共同创立了北森,公司起初专注于人力资源服务,主要做人力测评相关业务,帮助企业识别合格的职位候选人及具重大发展潜力的现有员工。

公司业务转折发生在2008年,当时王朝晖提出“要把人才装入企业电脑”,于是北森开始专注于人才管理平台的研发,力求把人才测评、素质模型、云计算等技术融入一体化人才管理平台。

2010年,北森发布招聘云、继任云及绩效云,标志着北森从一家人力资源服务公司转型成为一家人力资源软件公司。也就是在那一年,北森获得了深创投的A轮融资,彼时估值为5700万人民币。

但之后北森的日子却并不好过,产品研发只是第一步,如何通过营销和推广获得客户群以实现商业化成为摆在公司面前的又一难题,王朝晖曾回忆,2012年的时候公司差点死掉,王朝晖和合伙人不得不抵押房子为员工发工资,幸亏经纬、红杉和天创华鑫B轮融资再次伸出援手才解了公司燃眉之急。

2013年起,北森的招聘云成为中国最受欢迎的招聘软件产品,拥有着最大的客户群。公司商业化的初步坚定了投资人的信心,于2014年,老熟人红杉、经纬、天创华鑫完成了对北森的B-1轮融资,估值4.1亿元。

此后北森的融资节奏明显加快,几乎每年都有融资事件发生。2015年获得红杉、上海创稷、北京浩鑫峰的C轮融资,公司估值为8亿元,较一年前翻了一番;2016年,北森在新三板成功挂牌;2017年获天创盈鑫、创稷投资及共青城元熙的D轮融资,估值23亿人民币;2018年4月北森于新三板摘牌,五个月后完成境外重组并获得红杉、元生、经纬E轮融资,此时北森估值已达6.11亿美元(约合人民币40亿元)。

在2022年1月向港交所首次递交招股书之前,北森进行了最后一轮F轮的融资,交易完成后估值高达18.6亿美元,与2010年天使轮融资相比,暴涨将近275倍。

疫情催动一二级热捧 市场预期脱离实际

北森之所以能享受到众多知名机构们众星捧月般的待遇,尤其是疫情期间最后一轮估值的暴增,与其所属的SaaS赛道分不开。

IDC数据显示,北森在中国HCM SaaS市场占有率连续五年排第一,其研发的iTalentX能够为企业提供完善的一体化HCM解决方案,为包括招聘、测评、绩效考核、继任、在线学习等在内的员工全生命周期赋能。

新冠疫情的限制影响增加了远程办公需求,客观上加速了企业经营的在线化、数字化趋势,使得SaaS赛道自2016年之后再次成为一级市场投资人眼中的香饽饽。根据凯联产业研究院统计,2021年中国SaaS一级市场共计完成了近400亿人民币的融资额,远超之前的投资力度。

而作为企业数字化转型的重要工具,HR SaaS也于2021年再次受到机构的重视,头豹研究院数据显示,2021年HR SaaS投融资事件数实现正增长,打破了2017-2020逐年下降的态势。

在投资人们的乐观预计中,相关企业被贴上高增长的标签,然而至少对于北森来说,事实并非如此。

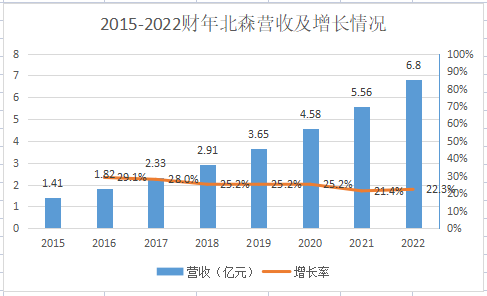

2020-2022财年,北森的营收增长并没有按照市场的预期而产生快速增长,相反,疫情期间公司营收增速反而不及之前。

回头来看,疫情期间北森在业绩上并没有发生较大的变化,但之所以能获得投资人的追捧,主要还是其所在的SaaS行业在二级市场的表现太好了。

海通国际报告显示,美国 SaaS 指数BVP Nasdaq Emerging Cloud Index 在 20 年 1 月至 21 年底取得了100%的回报率远高于同期Nasdaq指数72%的回报率。

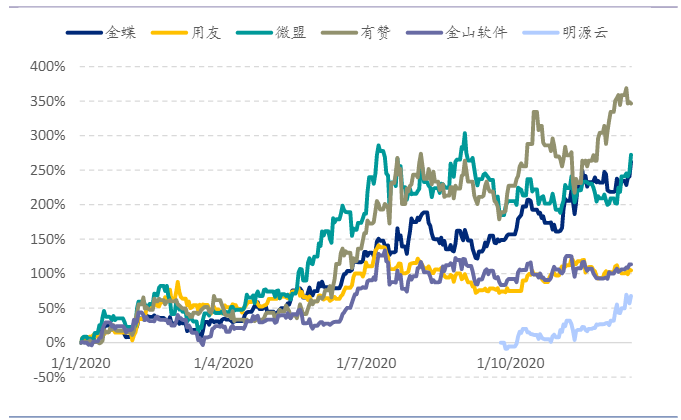

无独有偶,在中国市场,SaaS企业的股价也在2020年一路走高。

二级市场的走高,让一级投资人对于SaaS公司的容忍度不断提升,只要上市能赚到钱,这个击鼓传花的游戏就能玩下去。

直至鼓声停了的那一天。

前辈巨头市值腰斩 行业面临重估

然而进入22 年以来,SaaS 企业经历了惨烈的回调,BVP Nasdaq Emerging Cloud Index 在 22 年 1 月 1 日至 9 月 6 日下跌 45%,调整幅度超过Nasdaq同期水平。

其中不得不提的便是被众多中国HR SaaS公司拿来对标的美国巨头——Workday,这家公司的股价于2021年底的高点一路狂泻,最低时市值蒸发近四成,之后股价有所回升,但仍不及疫情之前的水平。

资料显示,Workday是全球最大的HR SaaS企业,2005年3月在内华达州注册成立,现拥有员工超12000人。Workday曾连续4年被Gartner确定为中型企业和大型企业人力资本管理(HCM)云服务市场的领导者,被Forrester Research评为SaaS人力资源管理系统的领导者。

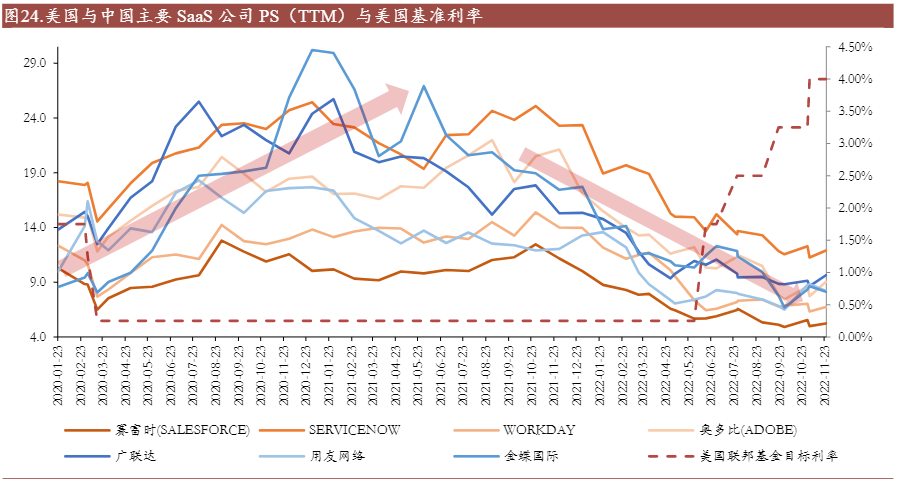

Workday股价的回落也使得公司动态市销率(PS)从2021年的15.8x下降至目前的7x左右。

除Workday外,Paycom、Paylocity等HCM上市公司也遭遇到了类似的情况,动态市销率均从2021年的20x降低为目前的10x左右。

究其原因,还是和周期有关。疫情期间宽松的货币政策无疑促进了SaaS企业估值大幅提升,但随着2022年美联储启动加息周期以来,紧缩的流动性使得相关企业均出现了显著的估值回调。

而按照2021年4月F轮融资给出的价格,北森的市销率为18.23x,显然,如果北森能够及时赶上2021年的好行情,软银、高盛、春华、富达等机构或许还可以凭借上市前突击入股赚上一笔。

而按照2021年4月F轮融资给出的价格,北森的市销率为18.23x,显然,如果北森能够及时赶上2021年的好行情,软银、高盛、春华、富达等机构或许还可以凭借上市前突击入股赚上一笔。

然而时过境迁,曾经的宠儿转眼沦为资本市场的弃子。

对于最后一轮入局的各家明星机构而言,当初的那笔交易已成了一步死棋:比上市失败更绝望的是,上了市也挣不到钱。

周期是无情的,当流动性退潮的时候,北森如同一条搁浅的大船,连同这条船上的众多投资者们一道陷入进退两难的境地。

「IPO Global」原创;作者|子任