文章来源:子弹财经(ID:wwwhygc)

原创:左星月

编辑:蛋总

美编 :倩倩

审核 :颂文

在AI浪潮之中,智慧城市、智慧交通、智慧通信、智慧金融等多元化场景日渐丰富,越来越多的AI公司也开启登陆资本市场的征程。

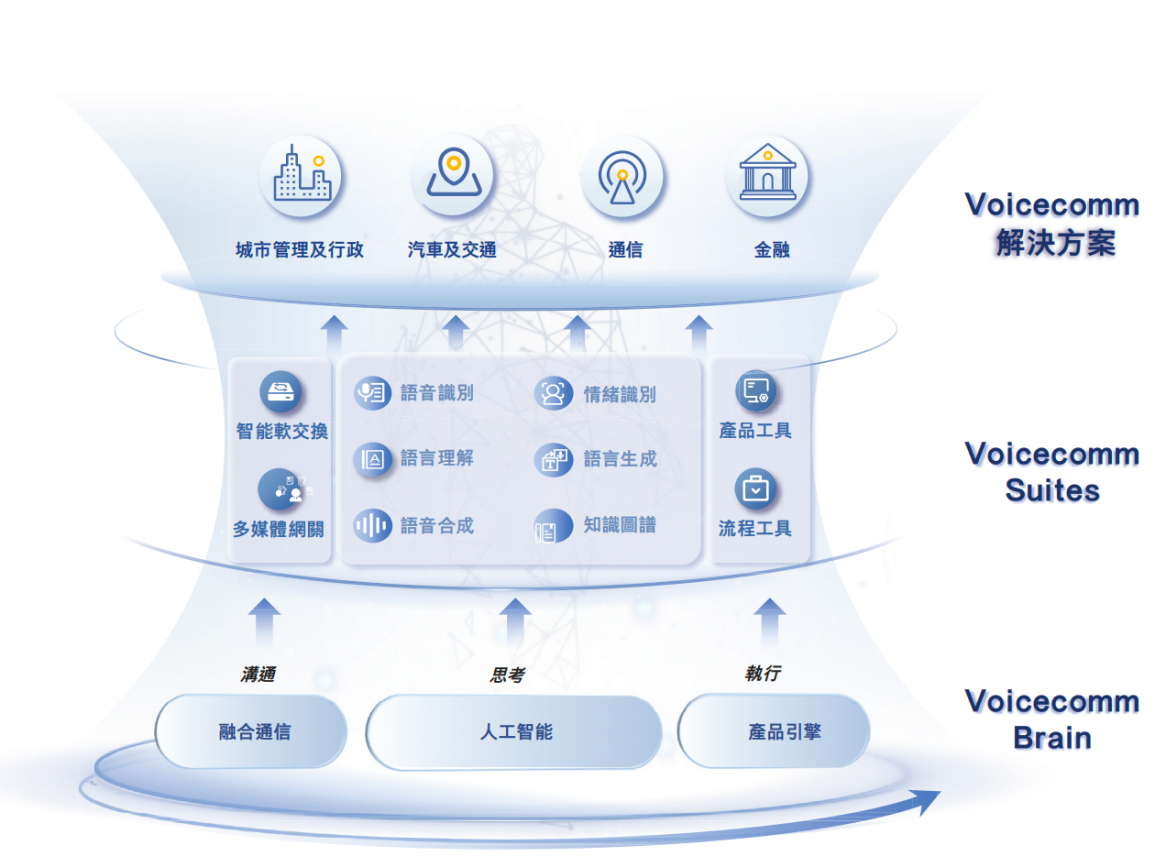

专注于交互式人工智能的上海声通信息科技股份有限公司(以下简称“声通科技”)于1月12日二次递表港交所,早在2023年6月27日,其就向港交所递表,后因过期而失效。此次声通科技再闯港股IPO,仍然面临着诸多问题。按照2022年的收入计算,其在中国企业级全栈交互式人工智能解决方案市场中排名第二,市场份额仅为2.7%,在外不仅面临行业龙头科大讯飞的强势竞争,在内还面对着不小的资金压力。更要紧的是,在对赌协议的种种要求之下,留给声通科技的时间已经不多了。有效的交互,通常需要“沟通”、“思考”、“执行”这三项行为能力,而对于交互式AI产品来说,这三项能力也是不断追求的目标。根据艾瑞咨询报告,2022年,中国企业级交互式人工智能解决方案市场的规模达到532亿元,预计2027年将达到1897亿元,2022年至2027年的复合年增长率为29%,交互式人工智能市场有着较大的成长空间。声通科技就是一家主营交互式AI产品的公司,公司成立于2005年,自2016年开始研发交互场景下所需要的人工智能。如今,声通科技已经形成交互场景下所需三项技术,即融合通信、人工智能和产品引擎。声通科技由汤敬华一手创办。2005年3月,汤敬华毕业于上海交通大学,获得软件工程硕士学位,同年12月,汤敬华便设立了声通科技。如今,汤敬华已经46岁,除了是声通科技的董事长兼执行董事外,汤敬华目前还是上海交通大学人工智能博士研究生,主要研究方向是分布式人工智能和知识图谱。据悉,声通科技基于Voicecomm Brain和Voicecomm Suites为城市管理及行政、汽车及交通、通信、金融以及教育、医疗健康、电商及零售等行业提供了各种企业级解决方案。

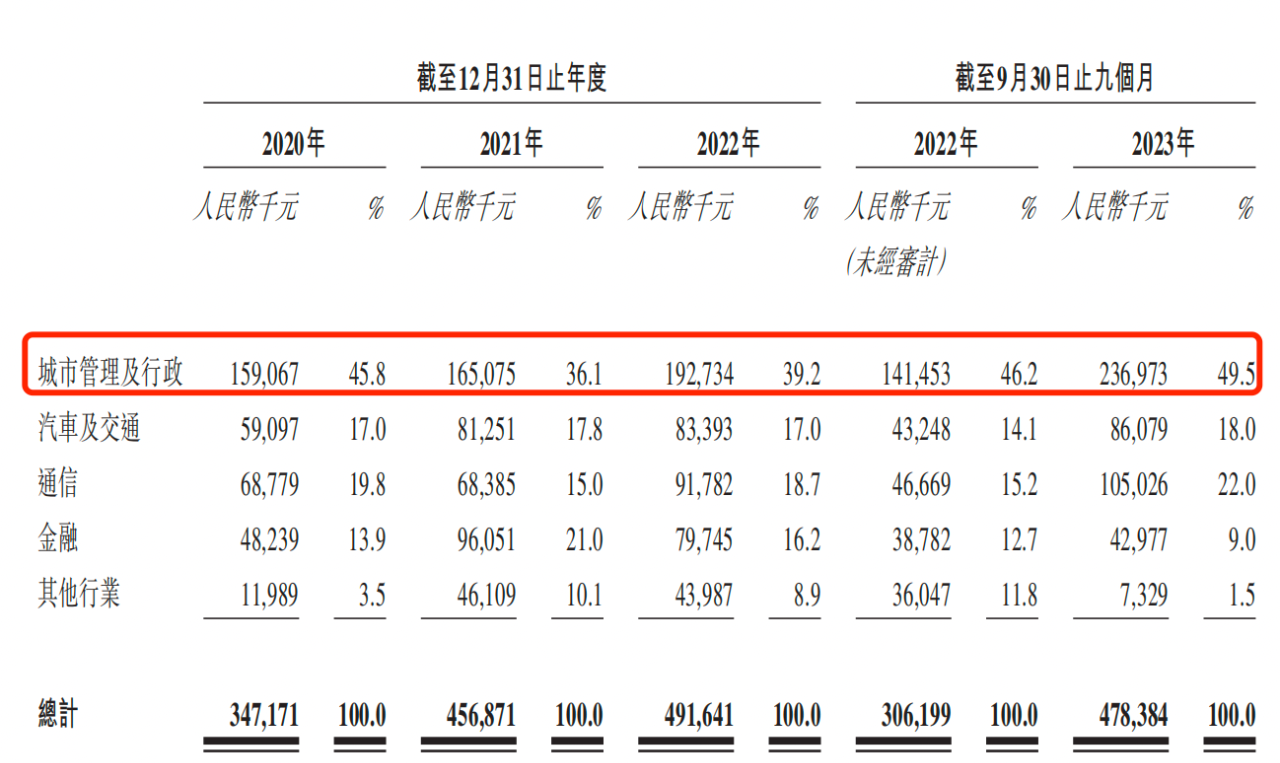

其中,城市管理及行政是声通科技的核心业务。2020年-2023年前三季度(以下简称“报告期”),该解决方案的收入占解决方案总收入的比例分别为45.8%、36.1%、39.2%和49.5%。

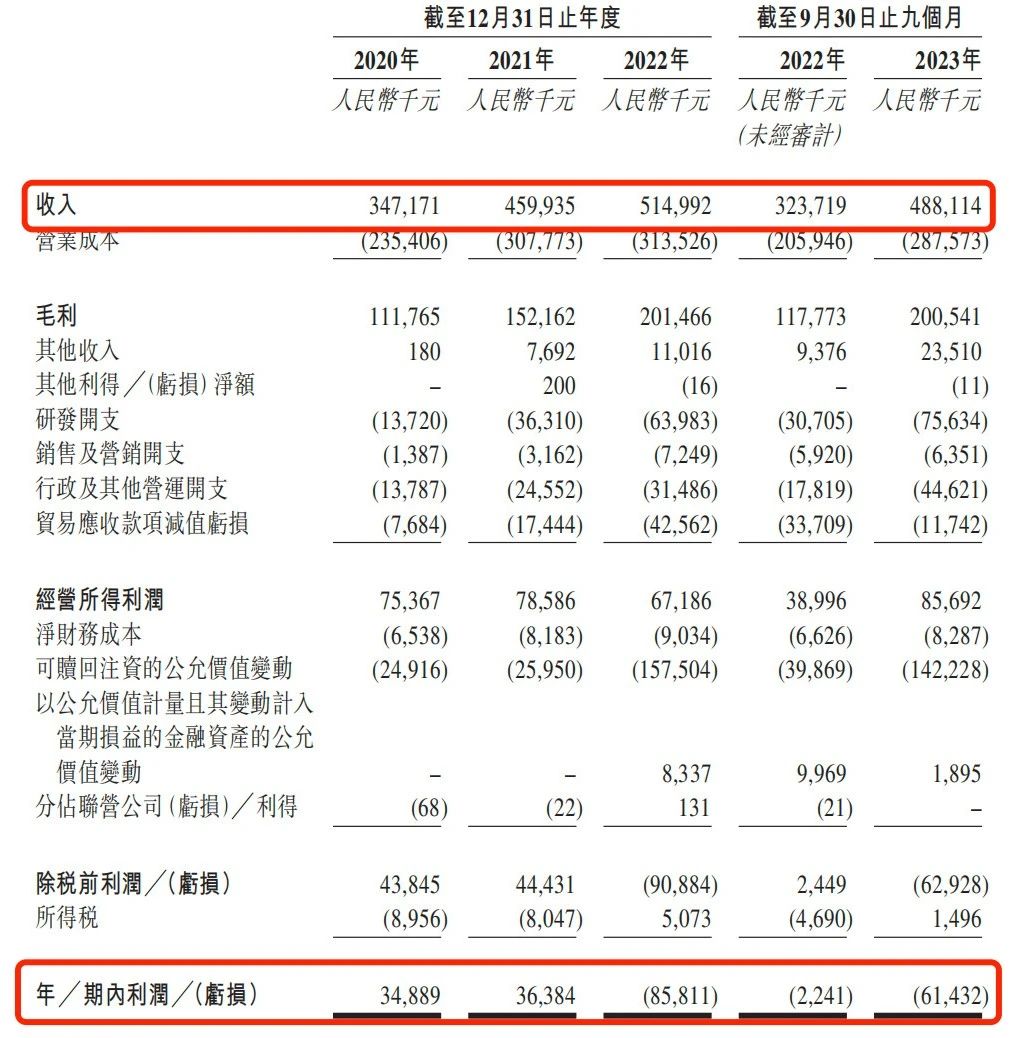

招股书显示,报告期内,公司的营业收入分别为3.47亿元、4.60亿元、5.15亿元及4.88亿元,呈现增长趋势。同期,净利润分别为3488.9万元、3638.4万元、-8581.1万元及-6143.2万元。可见在2022年和2023年前三季度,公司由盈转亏,处在大额亏损的状态。

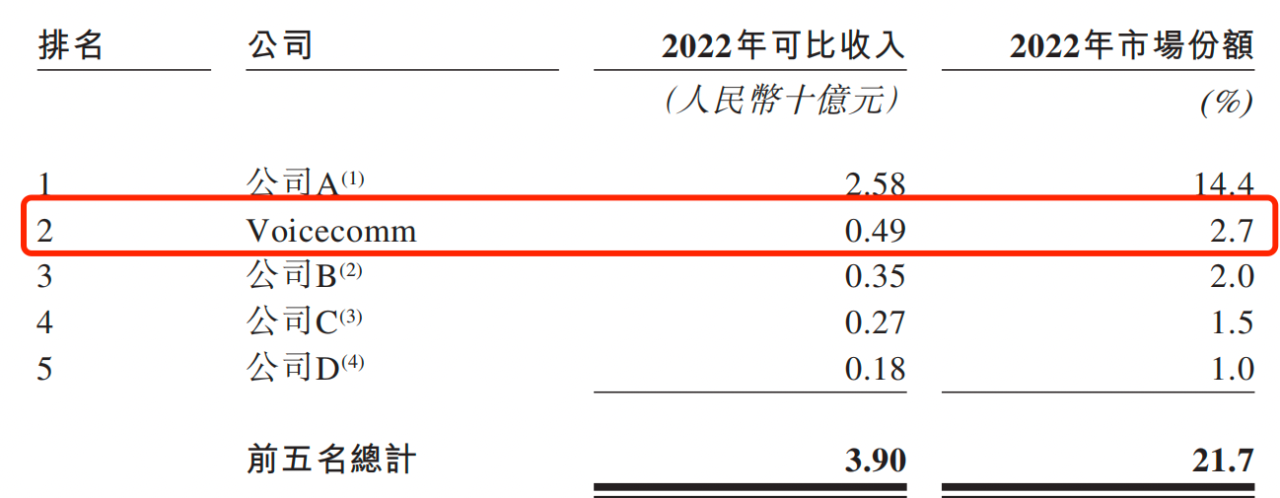

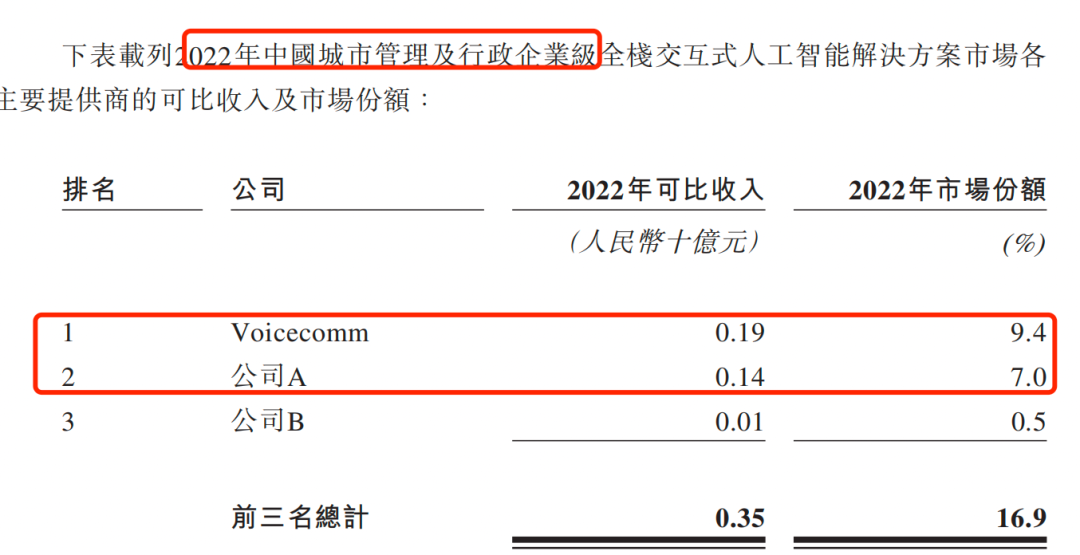

值得注意的是,声通科技虽然已经发展多年,但仍然没有做到行业头部。招股书显示,根据艾瑞咨询报告,以2022年的可比收入计算,中国企业级全栈交互式人工智能解决方案市场中,前五名提供商的综合市占率为21.7%。声通科技在其中排名第二,市场份额仅有2.7%。

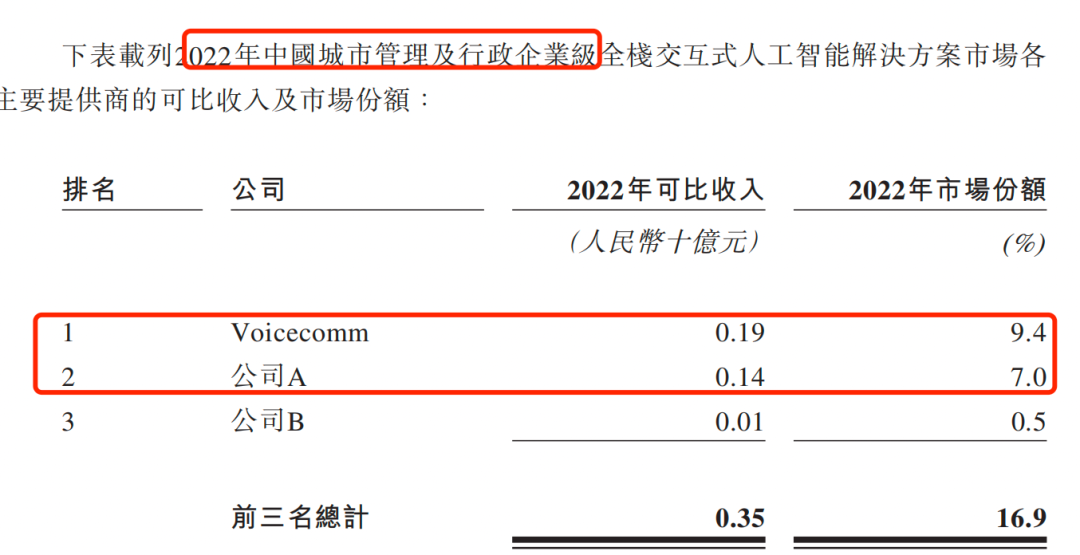

此外,招股书中显示的市场份额最大的“公司A”为科大讯飞。科大讯飞成立于1999年,于2008年在深交所上市,是中国自然语言处理技术领域的领先企业,提供广泛的人工智能软件、系统及服务。2022年,科大讯飞的可比收入为25.8亿元,市场份额高达14.4%。可见,声通科技与科大讯飞存在较大的差距,仅就2022年的收入来看,科大讯飞的收入是声通科技的5倍左右。此外,声通科技与科大讯飞的业务较为重合。招股书显示,科大讯飞在城市管理及行政、汽车和交通、通讯、金融等领域均有涉猎。分行业来看,城市管理及行政领域,2022年,声通科技的市场份额为9.4%,排名第一,而科大讯飞的市场份额为7%,排名第二。此外,汽车和交通领域,科大讯飞的市场份额为20.4%,声通科技为2.5%;通讯领域,科大讯飞的市场份额为12.2%,声通科技仅有2%;金融领域,科大讯飞的市场份额为5.1%,声通科技为3.7%。

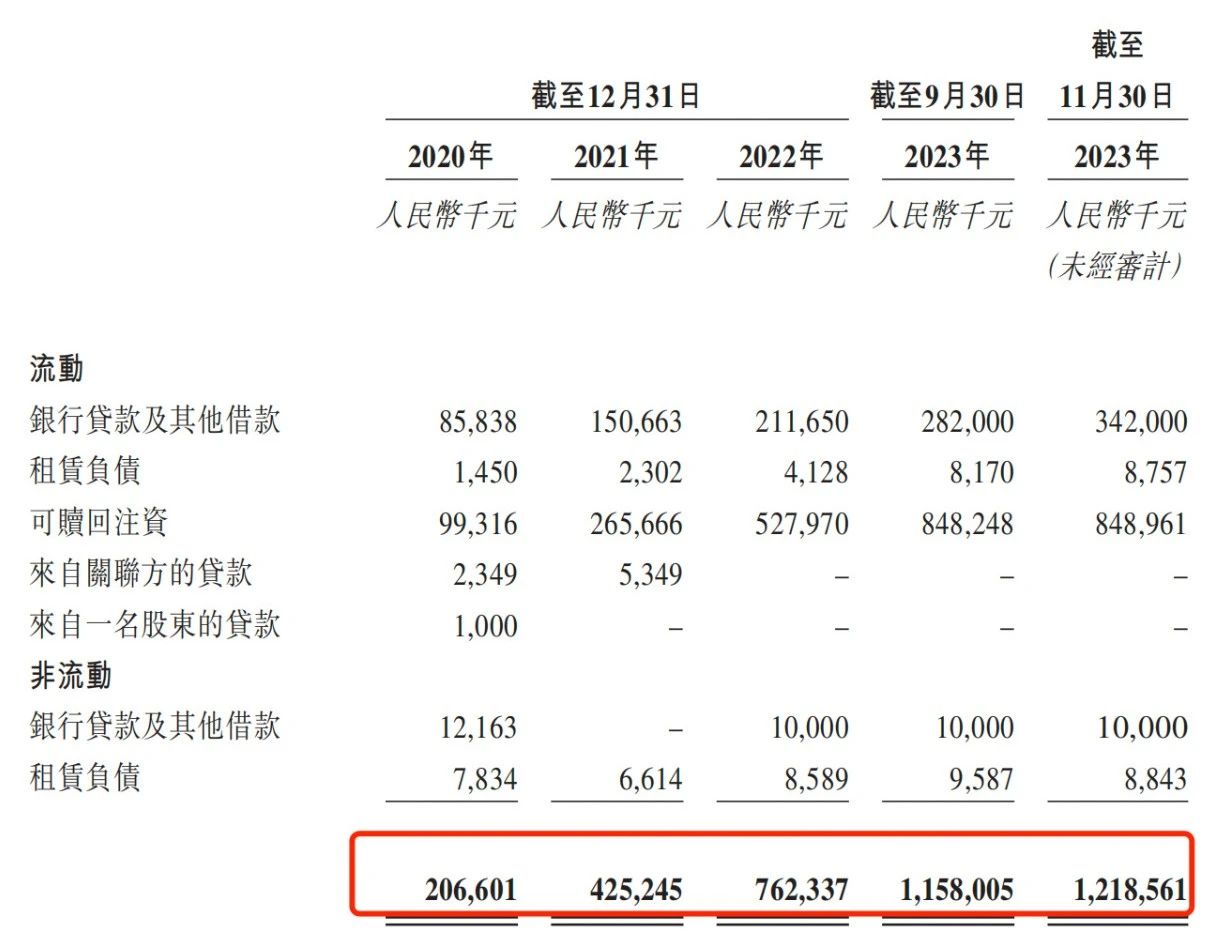

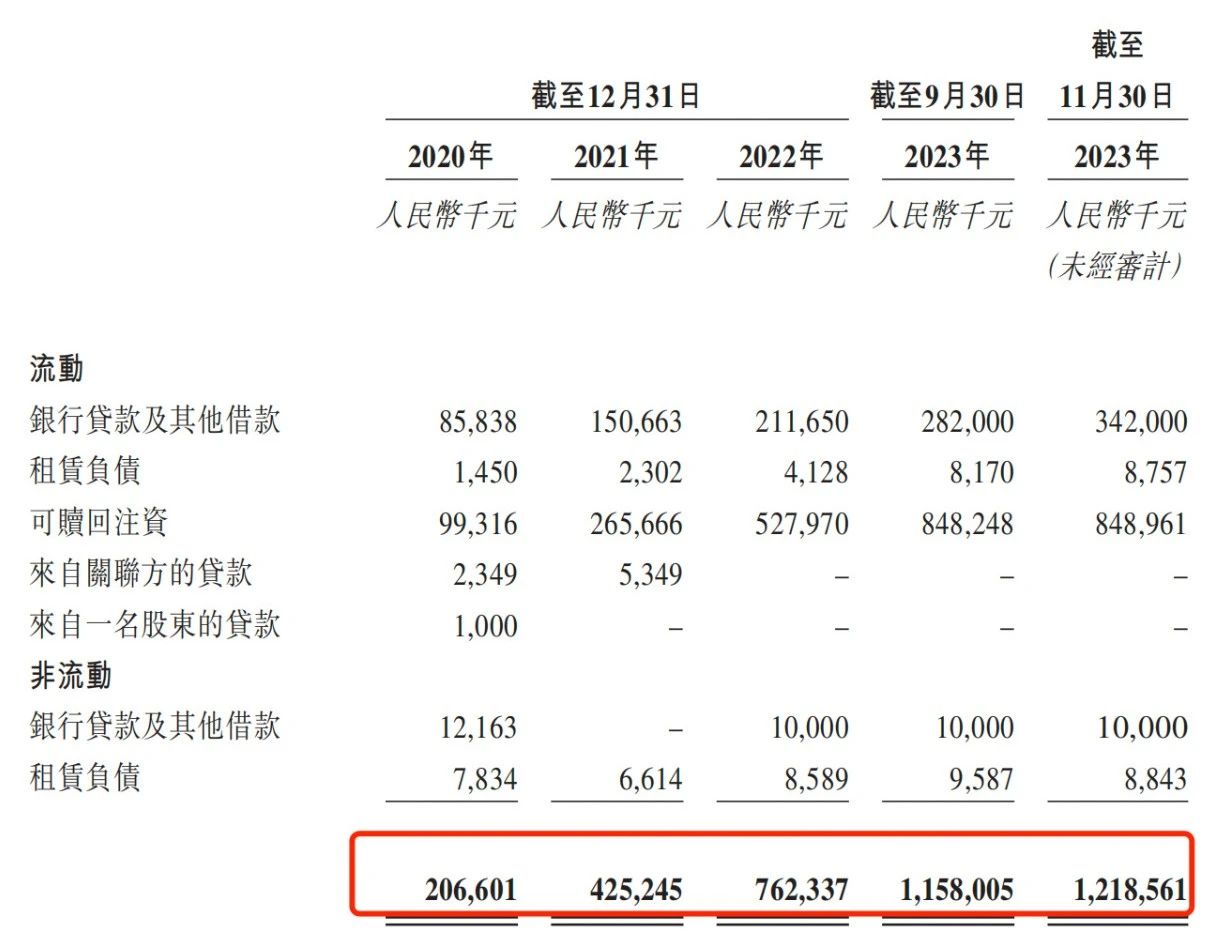

可见,除城市管理及行政领域外,声通科技的其他业务被科大讯飞“碾压”。此外,在品牌知名度上,声通科技与科大讯飞也存在着一定差距。因此,声通科技想要获得更多市场份额并不容易。而此次向资本市场冲击是声通科技打开知名度及市场的重要机会,但能否顺利敲开港股大门还有待进一步观察。值得注意的是,声通科技不仅出现业绩亏损,还面临着资金难以收回的风险。招股书显示,声通科技的核心业务是城市管理及行政领域提供智能解决方案,其客户主要是政府部门,财务管理和付款审批流程导致付款周期较长,因此导致声通科技的应收账款居高不下。报告期各期末,声通科技的贸易应收款项分别为9760万元、2.48亿元、3.79亿元及4.57亿元,其中,2023年前三季度的贸易应收款项占当期营业收入的比例高达93.65%。不仅如此,声通科技的应收账款周转天数大幅增加,报告期内,分别为98天、137天、222天与231天。对此,声通科技也计提了大额坏账,应收账款亏损准备金额分别为1490万元、3240万元、6650万元及7820万元。因此,大额的应收账款也给声通科技带来了不小的资金压力。而对于人工智能公司来说,货款难以收回会导致公司资金不充足,作为在研发端极为注重投入的AI公司,账上资金不充足几乎是“致命”的。「子弹财经」注意到,声通科技还存在着大量债务。报告期各期末,公司债务总额分别为2.07亿元、4.25亿元、7.62亿元与12.19亿元,声通科技的负债金额飞速增长。

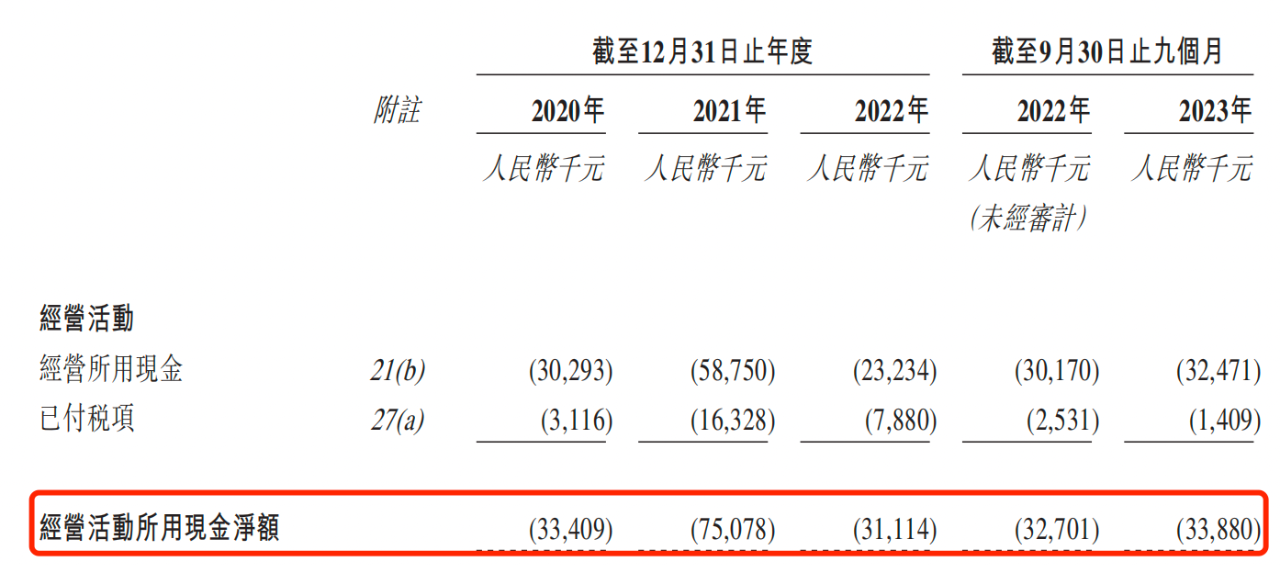

声通科技的现金流也不容乐观。报告期内,声通科技的经营活动所用现金净额分别为-3340.9万元、-7507.8万元、-3111.4万元与-3388万元,处在连年净流出的状态。

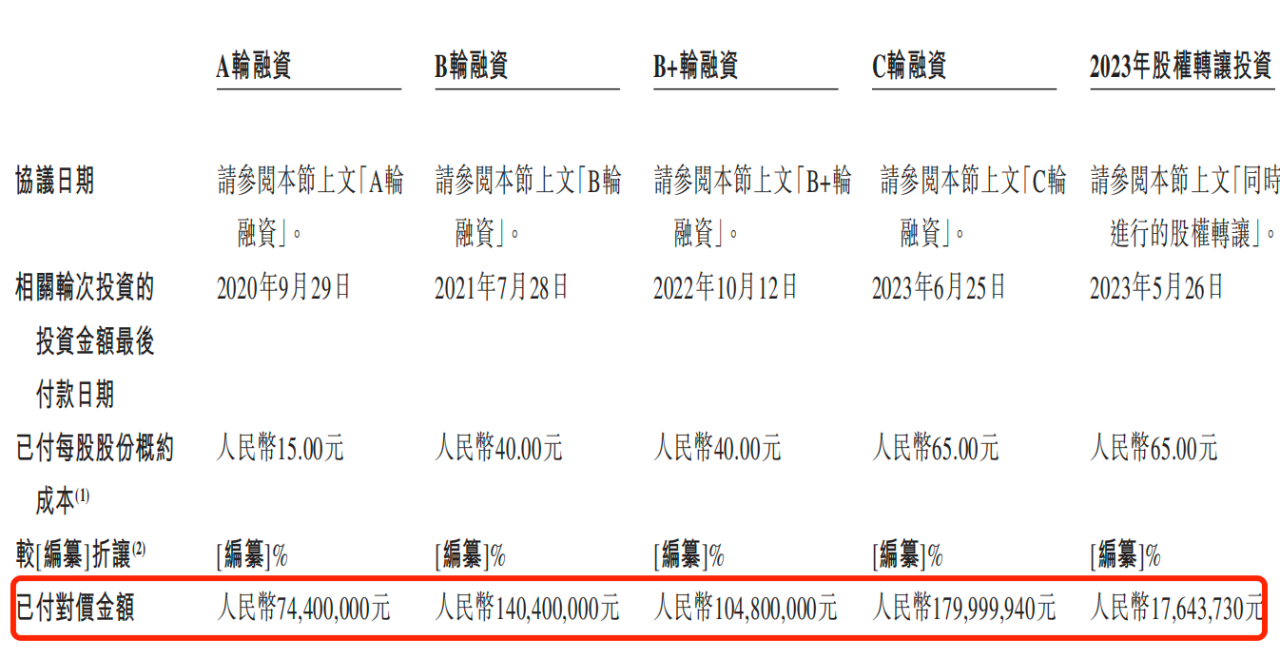

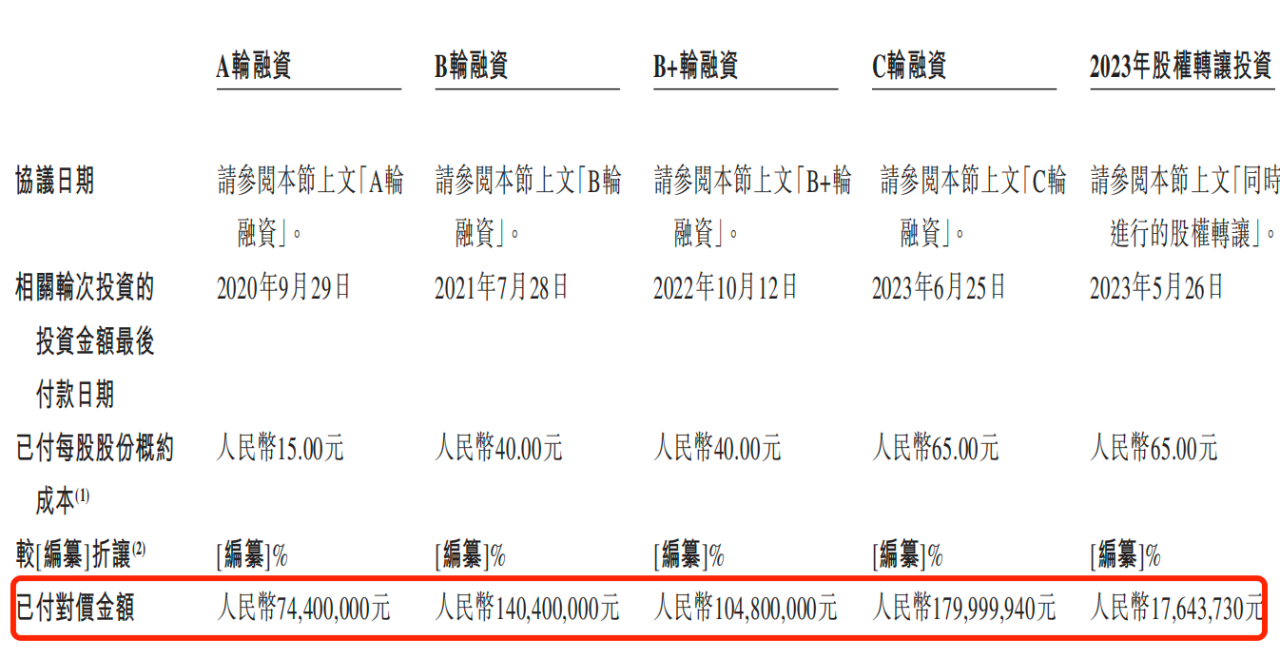

此外,截至2023年9月30日,声通科技仅拥有现金3260万元。事实上,声通科技近年处于“流血”状态也是公司急于上市募资的原因之一,但二级市场是否会为其买单又是另一个问题。尤其声通科技面对的客户是政府部门,公司资金紧张的风险会更高。招股书显示,声通科技自创立以来吸引了多轮融资,其中更是获得软银的青睐。2020年开始,声通科技共吸引了A轮、B轮、B+轮及C轮融资,融资金额累计高达5亿元。

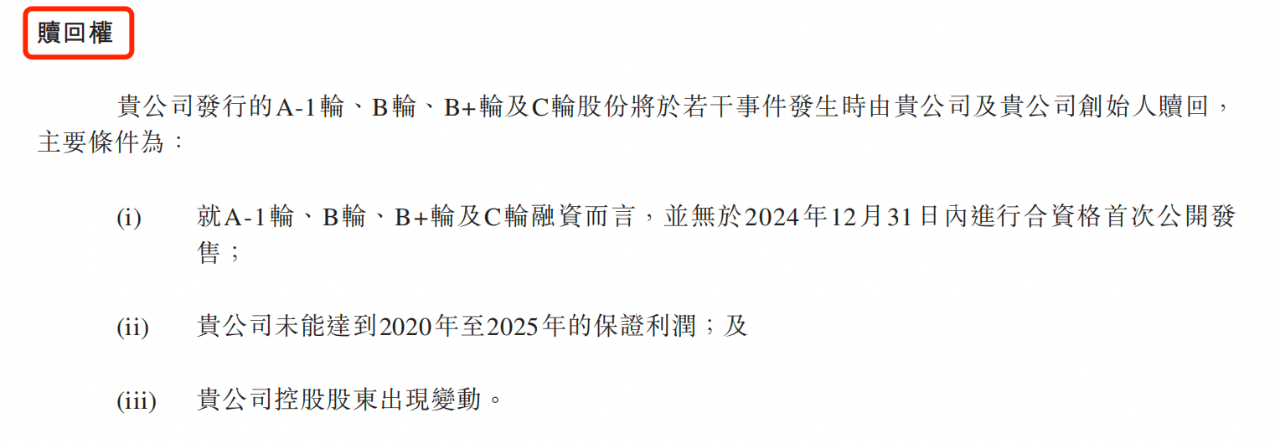

声通科技的投资方包括软银中安、盈科资本、嘉兴尚裕、莘庄工业区、成都科技创新投资、东浩兰生、共青城环平、嘉兴诚顺贰期、浙江久立投资等多家投资机构。然而,为获得融资,声通科技也付出了一些代价。招股书显示,公司与投资者签订了对赌协议,协议权利包括赎回权、清算优先权、反摊薄权等。其中,就A-1轮、B轮、B+轮及C轮融资而言,若声通科技没有在2024年12月31日内成功上市;或公司未能达到2020年至2025年的保证利润;以及公司控股股东出现变动,声通科技将会赎回股份。

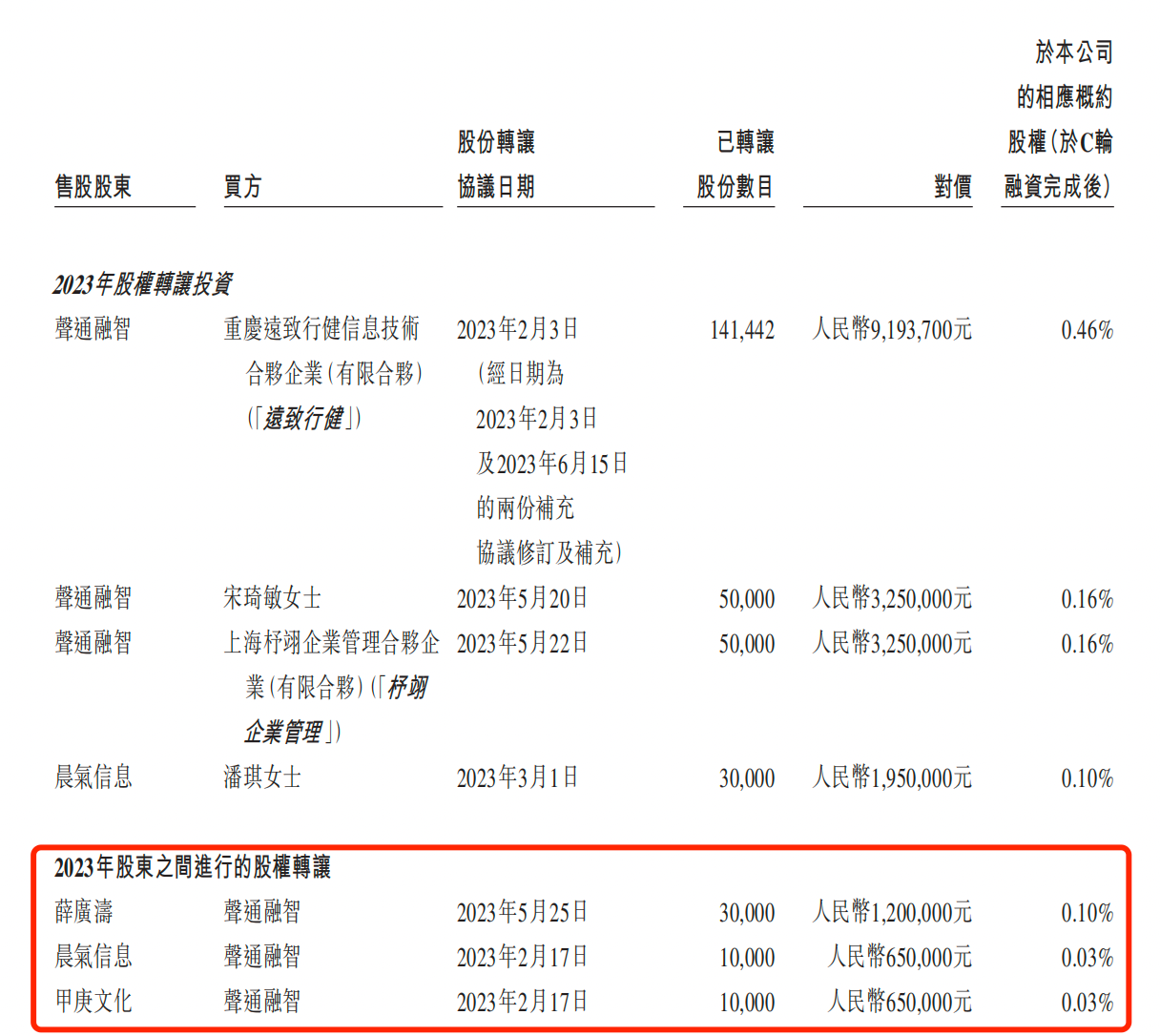

因此,留给声通科技的时间并不多了,一旦上市失败,身负“对赌协议”的声通科技,无疑要面对来自投资人的赎回、撤资压力。值得一提的是,尚未到达2024年末的时间期限,已有部分股东进行了减持。招股书显示,2023年,薛广涛、晨气信息及甲庚文化分别减持3万股、1万股及1万股,对价金额分别120万元、65万元及65万元。

这不禁让人产生疑问,上述几位股东为何要在声通科技申报IPO前的关键时间点进行减持?是否是对公司的发展信心不足?这还需声通科技进一步解释。澳银资本董事长熊钢曾向证券时报表示,此前人工智能或数字化行业颇受投资人青睐,并催生一波估值泡沫,但在目前募投都不理想的情况下,这些公司若再不上市融资补充弹药,很有可能面临资金枯竭局面,发展受限,背后的投资机构也有退出的压力。因此,若声通科技无法如期上市,投资者接二连三地退出,将会给公司带来不小的打击。在业绩及对赌协议的双重压力下,声通科技未来的发展会如何?其能否在最后期限前成功登陆港交所?「子弹财经」将保持关注。