文章来源:融中财经

文章作者:雷建平

嘀嗒出行开盘价为5.23港元,截至目前,公司市值超50亿港元。

嘀嗒出行在2020年10月就已递交招股书,经过近4年奋斗,终于在港交所上市,由此成为港股共享出行第一股。

嘀嗒出行在上市当天,选择了与投资人和全体员工共庆,举办了一场别开生面的上市敲钟仪式,同时,嘀嗒出行还面向用户,出租车行业司机、公司和行业协会,发出了一封主题为“你我同行,让路上没有空座,致谢每一位嘀嗒同路人”的感谢信。

信中提到:“在让出行生态系统更加高效环保,让出行更加温暖愉悦的征途中,我们追求长远,注重发展质量;我们把顺风车和出租车看成一项社会事业。我们坚信,在‘真的顺风车’和‘智慧出租车’的发展道路上,我们将迎来更大的价值创造空间。”

在上市仪式上,嘀嗒出行创始人&CEO宋中杰表示:“在港交所主板挂牌上市,不仅是我们发展历程中的一个重要里程碑,更是一个全新起点。我们将以更坚定的信念、更创新的思维、更

拼搏的精神继续前行。我们一定会加倍努力,为社会、用户、股东和员工创造更大价值,更早实现‘让路上没有空座’的愿景。”

整体来看,嘀嗒出行此次上市很低调,发行规模也不大,不过,嘀嗒出行在不稀释股东权益的基础上,保持了相对有诚意的定价。

据知情人士透露,嘀嗒出行的此次IPO定价是基于2018年的估值,而公司2019年就已实现正向现金流,后面没有再融资,不存在高估值融资的压力,也让IPO投资人有足够升值空间。

此外,嘀嗒出行的顺风车,和网约车有本质不同,属于轻资产模式,同样100亿左右 GTV,顺风车毛利率更高。

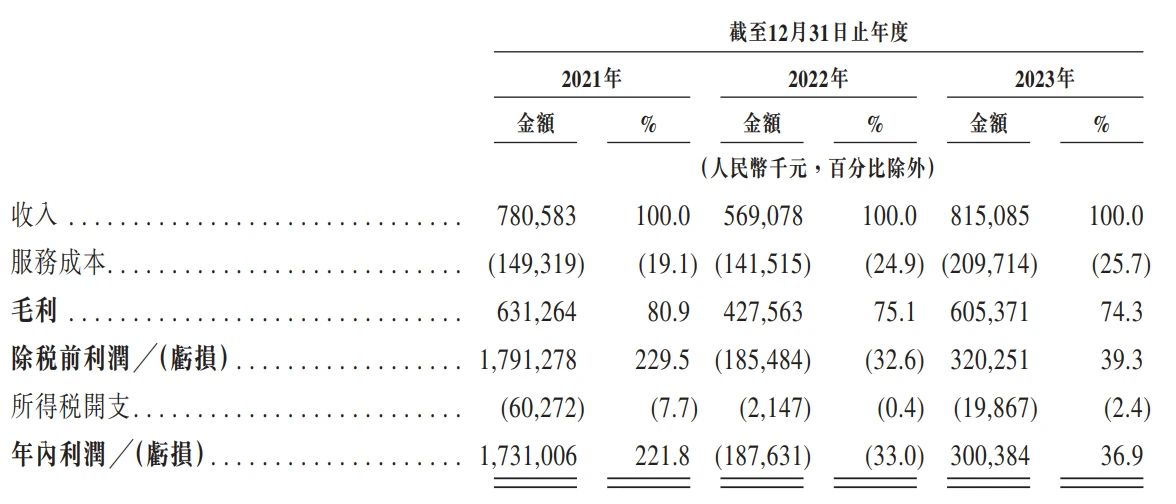

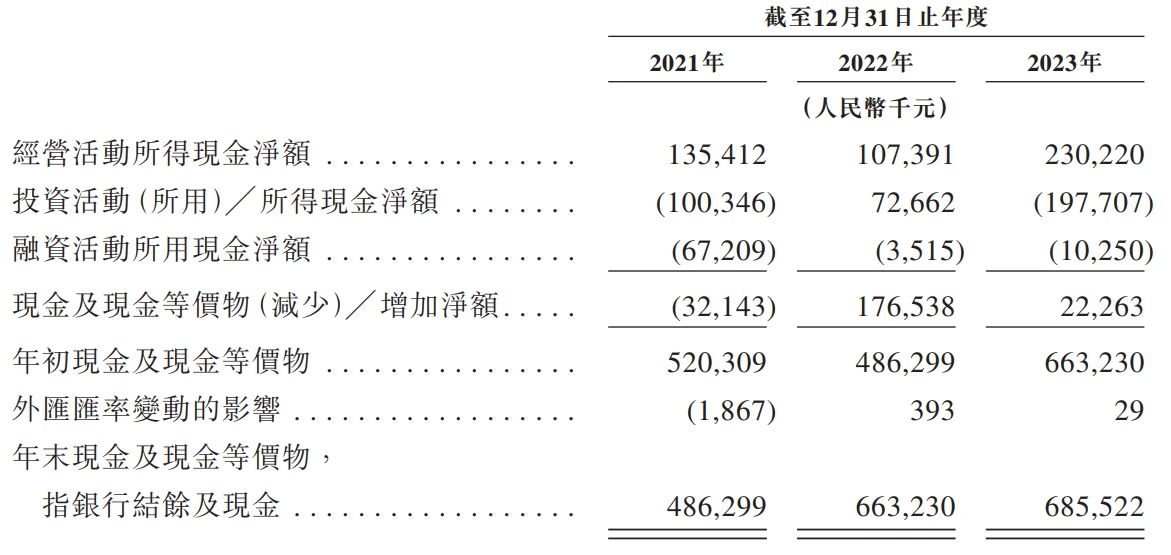

嘀嗒出行的业务有高毛利、高净利、高现金流的特点,具备很强自我造血能力。2023年,嘀嗒出行总收入、毛利润、经调整净利润和现金流净额分别为8.2亿、6.1亿、2.3亿和2.3亿,同比分别增长43.2%、41.6%、166.3%、和114.4%。对投资者来说,嘀嗒出行目前仍处于被低估状态。

顺风车服务在中国仍处于起步阶段

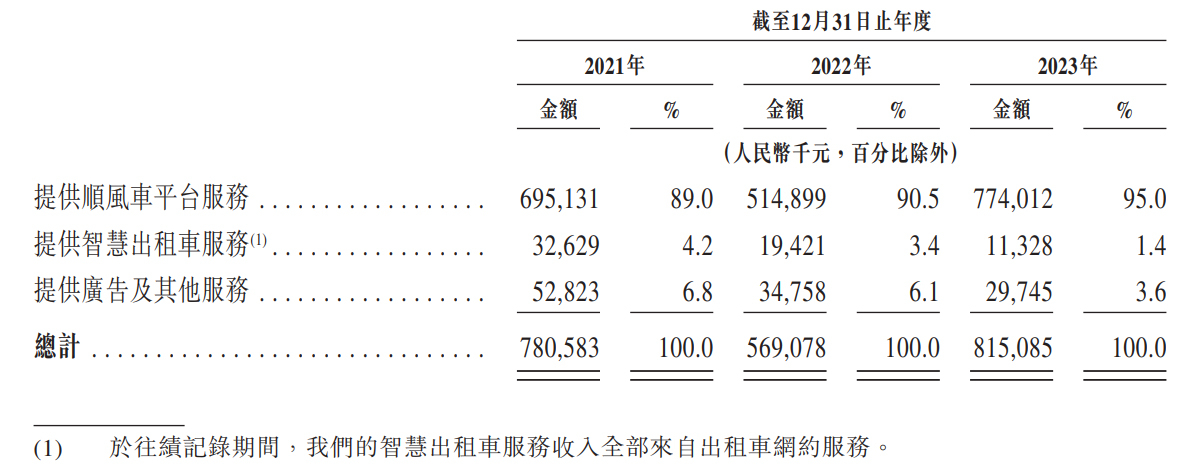

嘀嗒出行是一家技术驱动的平台,主要通过提供顺风车平台服务共享私人乘用车的闲置车座,旨在创造更多交通运力,同时减少对环境的影响。嘀嗒出行亦提供规模相对较小的智慧出租车服务,旨在提高中国出租车行业内相关利益相关者的效能及效率。

嘀嗒出行的商业模型是轻资产的业务模式,不依赖大量资本投资或流量购买,不拥有或租赁车队车辆,不承担任何汽车拥有成本,也不需要向私家车主和出租车司机提供大量补贴。

这种轻资产商业模式,使嘀嗒以最小的增量成本来快速扩大业务规模,实现高于行业水平的单位经济性和运营杠杆率。

以技术助力的顺风车服务在中国仍处于起步阶段。出租车和网约车各自在中国汽车客运市场中的市场份额均远超顺风车。

按2023年交易总额计,出租车、网约车及顺风车的市场份额分别为54.2%、41.4%及4.4%。中国顺风车市场的交易总额预期将由2024年的371亿元增加至2028年的1,039亿元,于2028年将占中国汽车客运市场8.4%的市场份额,2024年至2028年的复合年增长率为29.4%。

按交易总额及顺风车搭乘次数计,嘀嗒出行于2023年经营中国第二大的顺风车平台,顺风车交易总额为86亿,顺风车搭乘次数为130.3百万次,按交易总额计的市场份额为31.8%,按顺风车搭乘次数计的市场份额为31%。

截至2023年12月31日,嘀嗒出行在全国366个城市提供基于App的顺风车平台服务,拥有约1560万名认证私家车车主,其中500万名或32%为2023年活跃认证私家车车主。自成立以来及直至2023年12月31日,嘀嗒出行已为约6940万名单独顺风车乘客提供服务。

嘀嗒出行于2017年推出智慧出租车服务,重点发展由嘀嗒出租车司机App提供的网约车解决方案。截至最后实际可行日期,嘀嗒出行已在中国91个城市提供出租车网约服务。于2023年,嘀嗒出行按完成搭乘次数计的市场份额为0.09%,而按中国整个出租车市场的交易总额计的市场份额则为0.07%。

展望未来,嘀嗒出行预计将在达成每日完成搭乘次数约1,000次、响应率约50%(可视乎城市规模调整)后逐步在其他城市收取服务费。嘀嗒出行亦已就扬招开发出其他智慧出租车服务,通过各种数字工具包提供服务,将移动互联网的便利带入到出租车扬招及乘车体验之中。

年营收8.15亿,净利2.3亿

同时,嘀嗒出行同年从智慧出租车服务产生的收入分别为3260万元、1940万元及1130万元,分别占嘀嗒出行总收入的4.2%、3.4%及1.4%。

嘀嗒出行还利用用户流量提供广告及其他服务。嘀嗒出行通过移动App(包括嘀嗒出行App及嘀嗒出租车司机App)及嘀嗒出行微信小程序主要为个人用户提供服务。嘀嗒出行还通过云出租车管理工具包凤凰出租车云平台为公司客户(包括出租车营运商及出租车协会)提供服务。

嘀嗒出行2021年、2022年、2023年年内利润分别为17.31亿元、-1.88亿元、3亿元。

嘀嗒出行2021年、2022年、2023年经调整利润分别为2.38亿元、8471万元、2.26亿元。

蔚来易车高瓴京东是重要股东

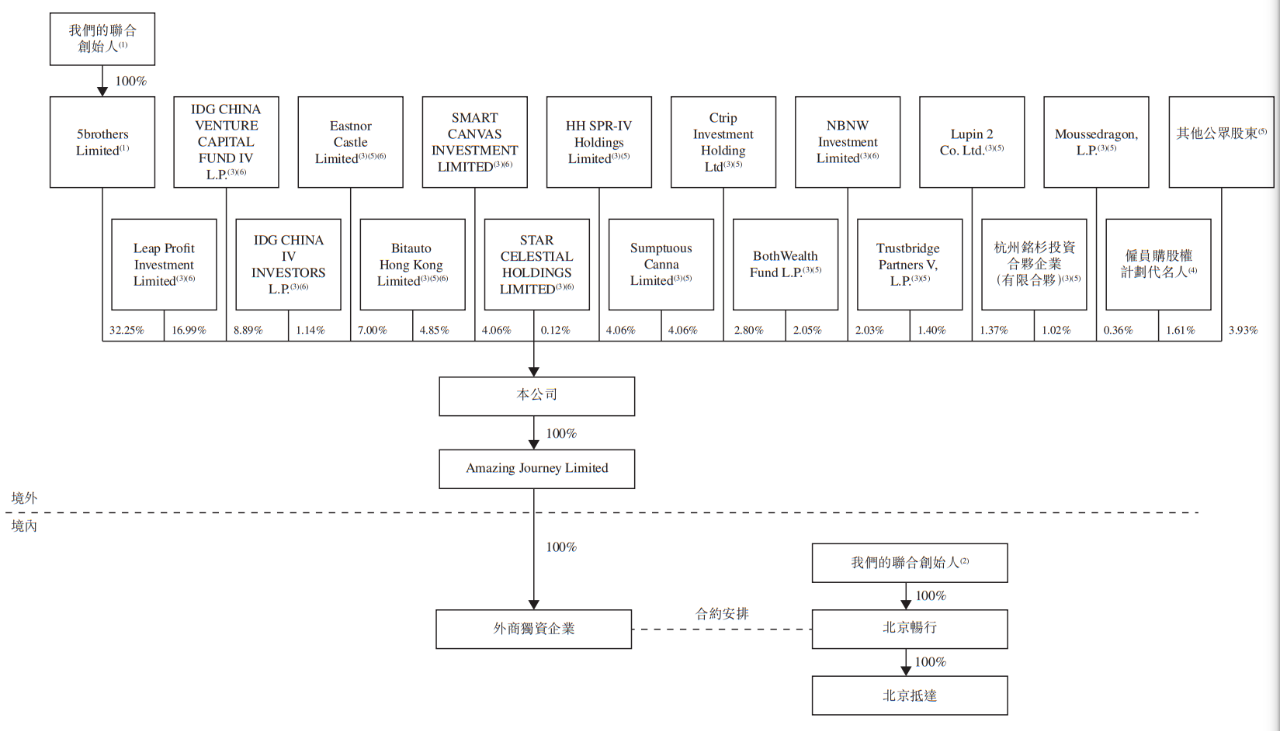

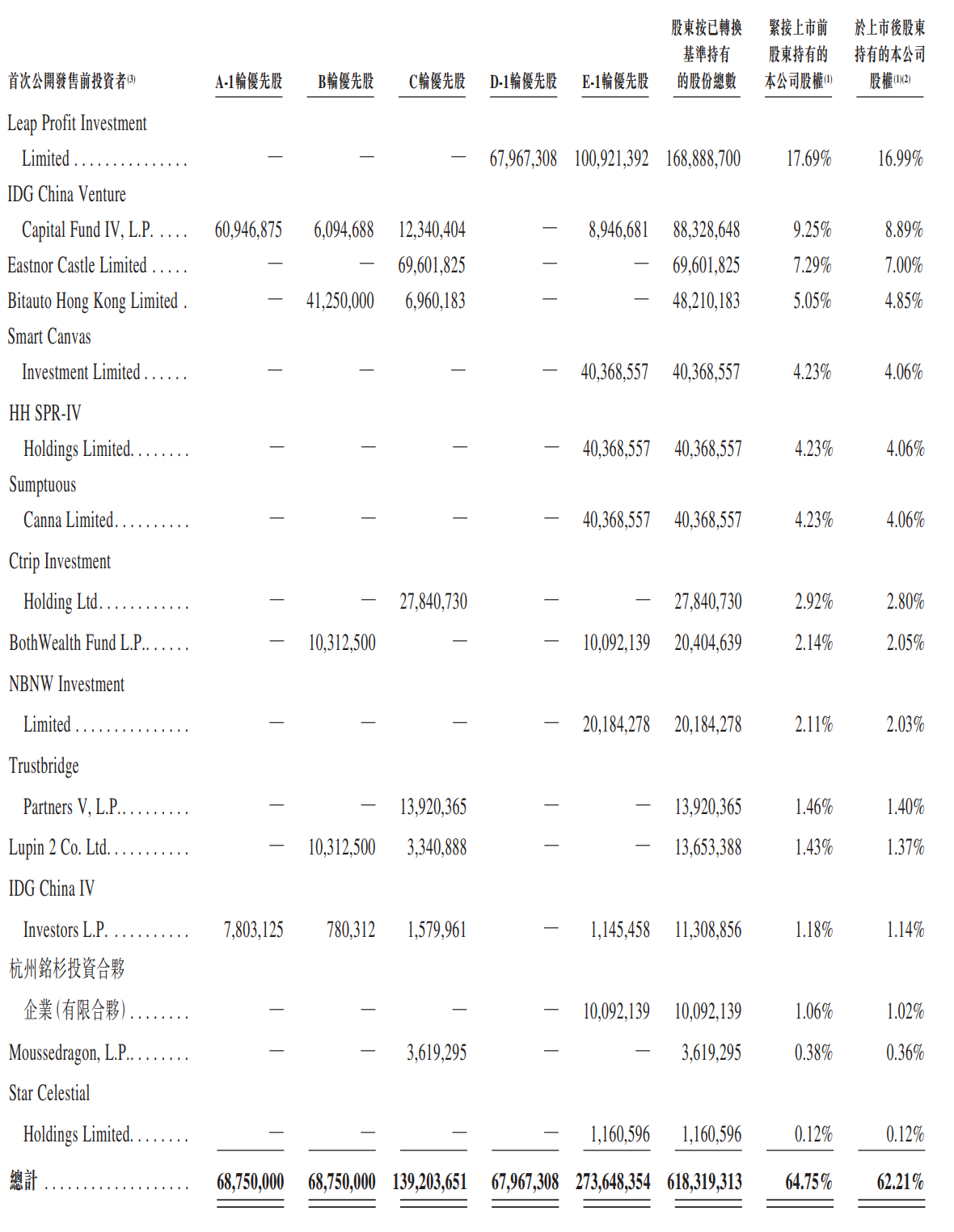

自成立以来,嘀嗒出行吸引了许多机构或企业投资者,包括蔚来资本、IDG、崇德资本、易车网、高瓴、京东及携程旅行。

嘀嗒出行先后经历了5轮融资。在成立后的第一年,公司就拿到IDG资本的300万美元A轮融资。到2018年,公司又先后进行了4轮融资,累计投资额约18亿元。

IPO后,嘀嗒出行股权结构

IPO后,嘀嗒出行股权结构

IPO后,宋中杰、李金龙、朱敏、段剑波及李跃军5位联合创始人通过5brothersLimited持有公司32.25%;

蔚来资本通过LeapProfit持股为16.99%,通过SMART持股4.23%,易车持股4.85%,IDG资本持股10.03%,崇德资本旗下Eastnor Castle持股7%;蔚来创始人李斌旗下家族信托持股为2.05%;

高瓴资本旗下HHSPR-IV持股4.06%,京东旗下Sumptuous持股4.06%,携程持股2.8%,Trustbridge Partners V, L.P.持股为1.4%。Lupin 2持股1.4%,杭州铭杉投资合伙企业持股1.02%,其他公众股东持股为3.93%。