几天时间,乌克兰危机已经演化为战争。

这次俄军入侵乌克兰,标志着上世纪90年代冷战结束之后的国际体系正在走向瓦解。美国的全球霸主地位逐渐弱化,而区域性强权会遍地开花,全球进入“丛林法则”时代

这些对资本市场所带来的影响,也许短期内看不到,但某些长期的趋势,是注定的。对此,投资者应该及早适应。

战前,美国扬言如果俄军入侵乌克兰,将承担极其严重的后果。然而战争打响已经3天了,制裁到现在还是停留在口头上。

忘了是哪个名人说过,如果制裁有用,那么人类的语言里就不会有制裁这个词。

1 制裁别人or制裁自己

战争行将结束,制裁必接踵而至。北约制裁俄罗斯,目前最有力的两个武器,一个是能源,一个是金融。

能源方面的制裁,从普京宣布支持乌克兰东部两个州顿涅斯克和卢甘斯克独立开始,德国总理舒尔茨就高调宣布了制裁方案——

暂停北溪二号油气管线项目认证手续。

这只是毛毛细雨,因为北溪二号从2020年底建成,到现在还未开始使用,也就是说,把北溪二号叫停了,顶多是影响未来。更重要的制裁是停止进口俄罗斯天然气(油气)。

中西欧能源短缺,在20世纪70年代之后兴起过一波“核电热”——但是随着1986年切尔诺贝利爆炸、90年代日本文殊堆连续事故、以及2011年福岛核电站爆炸等一系列事故,以及环保主义运动的兴起,欧洲大部分国家都开始“去核化”。

德国是“去核运动”最明显的国家之一;法国在“去核”问题上相对暧昧,所以至今还保留着一些运行中的核电站。但这远远不够用。所以几乎整个西欧的能源,都绝对依赖俄罗斯的天然气。

所以,停止进口俄罗斯天然气,与其说是制裁俄罗斯,不如说是制裁欧洲自己。

根据公开资料显示,原本即将通气的北溪二号输油管线,德国从俄罗斯直接进口天然气的价格是每1000立方米300美元——而如果叫停北溪二号而从市场上直接购买,则价格要900多美元,翻了三倍。

能源是工业的基础,能源价格上涨,所以商品价格都要涨,通胀会愈演愈烈。

欧元区的cpi在4%以上维持3个月,这个数字与美国7.5%的cpi在数字相比不算什么,但是相比欧元区的GDP增长还在1-2%的级别,而美国去年四季度的GDP为5.7%,欧洲经济的“滞胀”特征更明显。

所以,综合来看,俄罗斯的经济靠油气出口,油价越高对俄罗斯越有利;而欧洲经济,能源需要进口,油价越高,伤害越大。这样一看,制裁俄罗斯其实就是制裁欧洲人。

2 难以承受之重

第二项制裁是将俄罗斯排除在Swift结算体系之外。这项制裁看起来威力很大,但实质上却不是这样。

Swift(Society for Worldwide Interbank Financial Telecommunications,环球银行间同业金融电信协会)创建于1973年,总部在布鲁塞尔,成立宗旨是为国际上各种银行之间的提供标准化、自动化、安全可靠的结算途径。

Swift虽然是美国发起的,但它的最大使用群体却在欧洲。至今为止俄罗斯的银行系统也在使用Swift——那么对俄罗斯的制裁方式之一就是将俄罗斯“踢出”Swift体系,让它的金融系统瘫痪。

短期来看,这招的确威力无穷。但对俄罗斯来讲只是“短痛”,对美国而言,则是长期后患无穷。

在Swift体系下,俄罗斯需要使用美元进行国际大宗结算;然而如果被“踢出”Swift体系,则俄罗斯短期内无法使用美元进行结算,贸易受到极大的影响。只能靠内部市场勉强循环。

但是长期来看,俄罗斯油气出口将接受欧元、日元、人民币、印度卢比等货币作为结算货币。这样假以时日,会在俄罗斯与其众多油气进口国之间形成新的“货币流通区”——“卢布-欧元”、“卢布-人民币”、“卢布-卢比”等。而在这些货币流通区内部,美元反而沦为“无法置喙”的尴尬处境。这样实际上是削弱了美元的全球地位。

我们知道,美元的国际霸权地位是来自和原油的深度绑定。你要买原油,就要花美元;而你要花美元,就要挣美元;你要挣美元,就要给美国人提供产品。而美国人,只要左手发行国债,右手开动印钞机,就完事了。

如果美元地位削弱,则美国在全球“负债消费”的模式将会出现困难。这是美国无论政府还是老百姓都不愿看到的。

所以,以Swfit为工具对俄罗斯进行金融制裁,最后的结果是美国难以承受其重。

3 大风起于青萍之末

2014年,俄罗斯入侵克里米亚。彼时美国刚刚从次贷危机的创伤中走出来,还沉迷在往日的强大实力,对俄罗斯实施了制裁。

2022年,经历了疫情,中美贸易摩擦和科技争端,还有各种国内的龃龉摩擦,美国已经元气大伤,如果说2014年是杀敌一万自损七千,现在就是杀敌一万自损一万,甚至一万二。耗不起了。

所以,这次当俄罗斯“悍然”入侵乌克兰,美国和欧盟的那些国家,只能“默默地为乌克兰人祈祷”。

弄得影帝出身的乌克兰总统泽连斯基委委屈屈地在Twitter上说:“乌克兰在孤军作战”——如果祈祷能把普京赶出去,那我就跟你们一起祈祷。

到此时,方知影帝出身的总统,是一个忠厚老实的“人民公仆”;而那些老奸巨猾的英美法德政客,一个个才是现实中的真影帝。无奈这个真实的世界,影帝也罢、政客也罢,胜者为王,败者为寇。

背后不争的事实就是,美国以及美国所主导的国际秩序,正在衰落。这令人很痛苦。为什么?

如果只是一个国家的国力衰弱,那并不痛苦。萨法维波斯,奥斯曼土耳其,还有满清,一个个都轰然倒塌,没什么。但是美国的衰落令很多人痛苦,在于美国所主张的价值观、意识、思想,也在衰落;而这些曾经被认为应当是人类的普适价值。

新加坡领导人李显龙曾经把过去几十年美国主导的国际秩序称谓“美国和平”(Pax Americana),这个仿拉丁语的李显龙“自创”词语,对应古罗马时期的“罗马和平”(Pax Romana),说的是在一个强大的军事霸权的监护下,世界各国呈现彼此和平共处的状态。

这种和平并非是真正的和平,而是谁也不敢乱动;因为你一旦乱动,那个霸权(古罗马或当代美国)就会来教训你。

然而这个维持了至少40年的“美国和平”,随着2022年俄罗斯入侵乌克兰,美英法德袖手旁观,走向终结。挑战现行国际秩序的力量即俄罗斯出现,与美国主导的国际秩序体系正面刚,而这个强大霸权却束手无策。

美国的衰落也许是必然的,但当下短期来看,并不是好事。至少对于投资者而言,意味着以往所适应、所熟悉、甚至所信仰的很多东西,都将动摇。世界从此进入“丛林时代”,强人登场,弱肉强食。

4 摇晃的世界

以美国所主导的世界体系的动摇,对资本市场的影响是巨大的。与2021年美军在阿富汗仓皇撤退,以及此次乌克兰战争中美军和北约未出动一兵一卒;与2003年发动伊拉克战争和2011年发动利比亚战争相比,很明显,美军军力与美国国力正在走下坡路。

出于能源安全考虑,欧洲不得不与俄罗斯保持一定的紧密联系,而美国在欧洲的存在也会弱化。一旦北溪二号油气管线重新启动,则德国的天然气供应80%来自俄罗斯,俄德之间形成一种类似美国和沙特的“油气同盟”,进而以俄罗斯的石油天然气作为支撑,欧元成为与“石油美元”类似的一种石油货币——“石油欧元”。

而一旦这种关系形成,则美元的地位会一落千丈。这会带来很多连锁反应。

首先是美元。

如果我们分析美元的历史走势,可以看出美元的强弱有明显的周期性。一般来讲,一个为期7年的上升周期之后,是维持11年的下降周期。从1980年算起,1980-1991是下行周期,1992-1999是上行周期;2000-2011是下行周期,2012-2019是上行周期。而2020年疫情爆发以来,美元再次进入下行周期。

如果把时间视角再拉长一步,美元从取代黄金成为国际硬通货(1975年)以来,一直在下行,每一轮顶点的美元指数都比上一个顶点低。

美元指数的明显周期性,与上世纪80年代以来的经济全球化周期一致。每次美元下行周期,就是全球资本从DM流出,流入EM,经济繁荣的周期;而每一轮美元上行周期,都是资金流入DM,流出EM,全球避险,经济下行甚至衰退周期。

而美元周期的顶点每一轮都比上一轮低,反映出美元作为国际货币的地位逐渐弱化的趋势。

美元地位弱化,四十多年来投资者稳定认可的资产价值之“锚”不会存在;形成多个货币并存的“战国时代”,资本市场的不确定性加大。

其次是美债。

美债公认是全球最好的避险资产——它体量大、波动性小、变现能力强——至少在过去几十年里是比黄金更好的避险资产。(因为黄金一来总量有限,二来涉及高昂的储藏成本,如果使用延伸工具,则三来不得不频繁展期换仓)

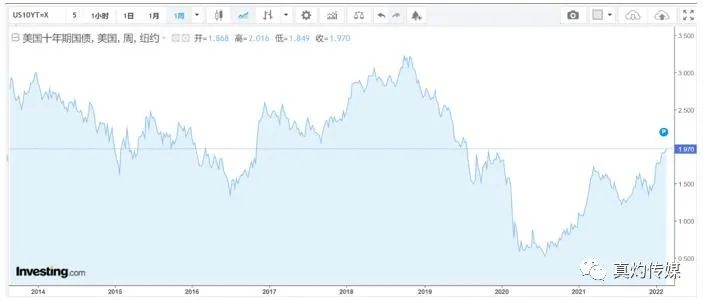

图:十年期美债收益率已经逼近2%

但是美债受全球认可的基础,第一是美国强大的经济和军事实力,第二是美元的全球货币地位。而乌克兰战争揭露了美国全球霸主地位日渐虚弱,美元的国际硬通货地位弱化,都会使附着在美债上面的避险资产功能消解。

而避险资产这层功能一旦削弱,则目前高企的债务总额,会成为悬在美国甚至全球市场头上的一把利剑。2008年次贷危机,通过量化宽松平稳过渡;随后欧债危机上演,其深远影响到今天甚至都没有全部出清。而未来一旦爆发例如“美债危机”之类的什么东西,结果很难设想。

美国作为一个地区性大国和强国是毋庸置疑的,但过去几十年里这种全球呼风唤雨的神力和金融市场的特殊地位,会逐渐成为明日黄花。

第三个影响对美联储。

2022年美联储加息是板上钉钉的事情。然而乌克兰战争突发,又使得加息的前景蒙上了不确定性的阴影。

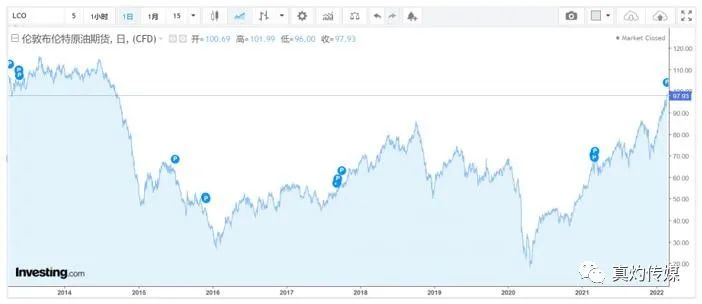

首先是通胀。毫无疑问,战争结束之后,制裁接踵而至,油价会继续向上蹿。到现在为止原油价格已经破百,通胀将注定愈演愈烈——站在通胀的角度,加息应该更加坚定强硬。

但同时,我们知道,原油不仅是能源,也是经济运行的重要原料;油价上涨,意味着经济活动的成本提高,这对于经济增长,无疑是一个负面因素。油价高,则物价高;而油价高,同时会造成低增长——这就是滞胀的局面。

面对低增长,加息的动因就不那么强烈了。因为利率也是经济运行的成本之一,如果利率太高,企业负担会加重,会不利于经济增长。

上一次油价在100美元/桶以上的位置,还是2014年。但2014年中国的GDP还在8%,美国的经济也比较强劲;就经济而言,与今天当下不可同日而语。但就在当时,美联储主席伯南克一句“缩表”,仍然吓坏了市场,钱荒的闹剧到处上演。今天,虽然鲍威尔的“预期管理”做得细致不厌其烦,但全球经济对加息的承受能力明显不如上一次缩表与加息(2014年缩表,2016年开始加息)。

与乌克兰军队相比,也许全球经济更加不堪一击。

在这样的背景下,美联储的货币政策面临更加困难的选择。

5 难得的窗口

对于中国而言,这其实是一个难得的时间窗口。此前从2018年,中美贸易纠纷演变到科技争端,甚至意识形态对抗外交口水战,中国人如临大敌。然而2021年下半年开始,全球地缘政治的焦点忽然转移到了东欧——从白俄罗斯选举到波兰难民危机,再到今年年初乌克兰开战。

这些为中国留下了难得的时间窗口。

对此,要发展经济,一切的核心都应该是经济。现在中国有疫情不假,香港的疫情甚至很严重,还有社会问题。但这都是旁枝末节,不应该干扰了经济发展的主线。你抓住了这段时期发展经济,下一回合地缘矛盾转到东亚的时候,你的应对就可以更加举重若轻。

因此,不应该被眼下的疫情自乱阵脚,放掉了经济发展的主线。也不应该在波谲云诡的国际大气候下丢失方向。兵者国之重器,死生之地,存亡之道,不可不察也。

房住不炒自然是不可动摇,防止资本无序扩张,防止无效竞争,防止内卷,这些都是深得民心的;但是如果人们对经济增长因此而失去了信心,那就是得不偿失了。