从乐视贾跃亭欠下巨额负债跑路,到獐子岛扇贝回来反复横跳,制造业公司买理财炒房,再后来令人发指的红黄蓝虐童、携程扎针等事件,直到2019年新城控股董事长王振华猥亵9岁女童……似乎,中国上市公司从未停止刷新人类的认知底线。

这些“极品”的“作恶”的公司暂且不论,如果我们看看那些风头正盛的时代弄潮儿,互联网大厂们,情况如何呢?过年前两家大厂死了人,一个字节、一个B站,都因工作压力过大而死。腾讯00后员工拒绝加班的内部信在网上引起轩然大波。阿里巴巴多年以来引以为傲的销售铁军,近期有女性员工爆出与客户进行钱色交易。

如果说大厂的那点事还可以忍受,毕竟大厂的收入还是可观的。推而广之,更多的民营企业,老板当惯了土皇帝、一言堂,用人唯亲,决策专制,缺乏对员工的基本保障,按最低标准缴纳五险一金——这些现象几乎随处可见、比比皆是。

够了。到这里已经足够说明问题。

企业是股东的资产,但却不是老板的家天下;企业自然以挣钱为第一目标,但却不能忽视环境、社会、以及人与人之间的责任。这就是ESG理念的本质。ESG,即环境(Environmental)、社会(society)和公司治理(governance),其中ES是企业对外部的责任,而G是企业内部的责任,即股东与员工之间的平衡。

忽视这些,也许短期看不出危害,但是长期将严重拉低中国企业在全球视野下的集体形象,是悬挂在一家家中国企业头上的达摩克斯之剑。

站在这个角度而言,中国企业亟待一场新的“革命”——必须要从思想根本上与作坊式的、血汗工厂式的、以及老板家天下式的工作模式挥手作别。

1 如何评价一家企业的ESG?

目前世界上的主流评级机构大多已经建立公司ESG的评分体系。把ESG评级与传统信用评级相结合是大势所趋。本节以穆迪(Moody’s)的ESG评价体系为例,阐述如何评价一家公司的ESG。

穆迪的分析方法很简明,将E-S-G三个项目分别构建一系列的细分指标体系,给每个细分指标打分。

例如,E(环境)这个因素分成两个细分项:(1)环境监管及政策、以及(2)直接环境风险。前者指正在实施或未来可能实施的环境法规对企业带来的不确定性;后者则指企业活动对环境造成负面影响,例如污染、人为灾害、气候变化等。

环境监管或政策实施(Environmental Regulation or Policy Initiatives)分为可见政策和远期政策风险。而直接环境风险(Direct Environmental Hazards)涵括五大类要素。碳转型、物理气候风险、水资源管理、废物和污染、以及自然资本。

在ESG概念中,S(社会)因素是覆盖范围最广的要素,并且这个因素对于公共部门的影响会高于对私人部门的影响。因此,在进行S(社会)项目的评级计算时,有必要将公共部门和私人部门采取两套不同指标。(见下表)

对比穆迪对于公共部门和私营部门企业的S评价方法,可以发现公共部门更注重于政策制定的弹性,以及全社会人口特征发展趋势、社会福利和公平等;而私营部门的社会风险主要在于员工关系、产品安全、供应链安全、企业声誉等。

最后是企业治理(G)。和社会(S)因素类似,穆迪在评价企业治理因素时,也分为公共部门、私人部门两套指标。参见下表。

对比可发现,公共和私人部门在治理风险上的指标有很大区别。对于公共部门发行人的治理风险评级,穆迪侧重于考察宏观政策的制定;而评价私人部门发行人的治理风险时,穆迪更看重企业管理层素质与信誉、董事会结构与流程、企业组织架构、财务与发展战略等。

如何计算分数?对环境、社会、公司治理的每一个细分项打分,然后计算平均值,即为该项目的总体评分。从1到5,1最高,5最低。例如,E1S3G3代表一家企业的对环境有正面影响,但社会和企业治理比较一般,而E2S1G5则代表环境和社会效应优良,按企业治理一塌糊涂。

ESG评级本身,是比较简单易行的。关键是如何对指标进行设置,如何做到不重复和不遗漏。

此外,对于指标之间的加总,目前大多数机构采取的是算术平均,但是否应该赋予一定的权重,以及有些因素是否可以对其他因素进行一票否决,例如发生性侵和猥亵的公司某ESG直接归零等等。这些问题都是有待更多企业和机构谈论尝试的范畴。

2 ESG对投资有什么影响?

ESG的应用除了评价一家公司之外,也可以用来指导投资。当代社会黑天鹅事件高发,有效的ESG投资框架,可以使投资者避免踩雷。

如何把ESG理念纳入投资管理?这就要把ESG评分结果应用到资产组合模型中,也就是说,需要对ESG评分中的部分因素进行定量化。在这方面,晨星指数公司及其子公司Sustainalytics(下文统称为“晨星”)具有成熟的经验,值得借鉴学习。

有别于其他传统评级方法的静态一维评级,晨星的评级系统引入了动态的二维结构。具体来讲,晨星的ESG评级不仅评价公司的ESG风险敞口,还要评价其对相应风险敞口的管理。对此,晨星引入了“可管理风险因子”(Manageable Risk Factor,MRF)的概念。

也就是说,如果一家公司发现了自己的ESG风险,并且有意识地区管理和改进,那么问题就不算大。而如果没有意识到风险,那才是最大的风险。

如下图所示,公司的全部风险敞口分为:可管理风险(Manageable Risk)和不可管理风险(Unmanageable Risk),可管理风险占公司总风险敞口的份额即为MRF。而晨星公司对一家企业的风险评级,最终衡量的是未管理风险(Unmanaged Risk),即图中左半部最下黄褐色部分。未管理风险它包括:不可管理风险(Unmanageable Risk)和管理缺口(Management Gap)。其中所谓“管理缺口”,表示的是公司管理层已经意识到但没有得到有效处理的风险因素。

用公司总风险敞口减去已管理风险,即得到风险评级的最终参考指标——未管理风险敞口。未管理风险敞口按5个等级打分,即:可忽略风险(Negligible,0-9.99分)、低风险(Low,10-19.99分)、中风险(Medium,20-29.99分)、高风险(High,30-39.99分)、严重风险(Severe,高于40分)。

接下来关键的步骤就是,如何将ESG风险评级结果应用到投资组合管理中?这一步不仅涉及到公司的ESG风险评级,还涉及到公司所在的主权国家的风险评级。

国家风险评级综合考量政府当前的资本存量、政府以可持续方式管理财富的能力等。分两个维度以量化国家风险:财富和ESG表现。

财富(Wealth):反映一个国家在ESG风险方面的脆弱性,以世界银行计算的国家资产价值来衡量。如下图,财富包括四类:自然资本、生产资本、人力资本、制度资本。国家财富越高,其对ESG风险的脆弱性就越低。

ESG表现(ESG Performance):反映一个国家管理关键ESG因素的能力,其可以指示该国家或地区未来财富的走向。强劲的ESG表现指向国家财富可能改善;疲弱的ESG表现则指向财富可能恶化。进行国家风险评级时综合使用经济指标、趋势分析、国家发生的重大事件等。

综合财富和ESG表现两大因素,得到国家的风险得分。同样是分为5个风险等级:可忽略风险、低风险、中风险、高风险、严重风险。

有了企业ESG风险评级和国家风险评级,便可以对投资组合的ESG因素(可持续发展性)作出评估。具体方法分为五步(见下图)。

3 ESG的全球实践

根据毕马威统计,在52个国家或地区中分别选出营收排名前100个公司作为(样本总数 = 5200),2002-2013这5200家公司的ESG信息披露比例从18%快速上升至71%,此后增速放缓。

若选取《财富》全球500强中排名前250的公司作为G250,1999年有35%的G250公司披露了ESG信息,2011年G250的披露率升至95%。换言之,全球500强中的前250家公司,在2011年已经实现了ESG信息的“全披露”。不妨对美国、欧盟、以及中国香港地区的上市公司ESG信息披露发展历程做一回顾。

(1)美国

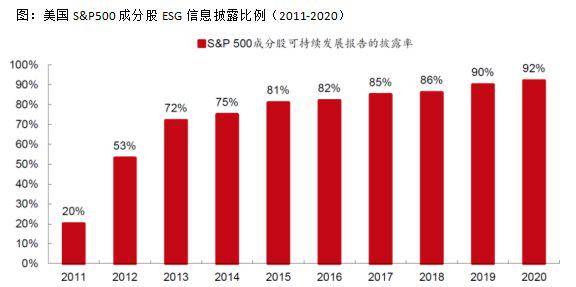

2010年2月8日,美国证监会(SEC)发布《关于气候变化相关问题的披露指导意见》,首次涉及上市公司ESG的理念。《指导意见》明确要求上市公司披露遵守环境法规所产生的成本、以及资本支出、收益、竞争地位等影响;以及披露相关环境诉讼及对公司的业务和财务的影响。2010-2015年期间,标普500成分股中发布ESG报告的公司数占比快速增长。

2019年5月纳斯达克交易所发布《ESG报告指南2.0》,不强制要求其上市公司遵循,为自愿参与;纽约证券交易所在2021年5月也发布了其ESG指南。2021年6月美国众议院通过《2021年ESG信息披露简化法案》,并提交至参议院。该法案是对ESG披露的强制性要求。如若法案最终能落地,将大幅提升对上市公司ESG信息披露的监管要求。

除了对企业的要求外,美国对养老基金的ESG信息披露也制定了要求。2018年9月,美国参议院通过《第964号参议院法案》,进一步提升对两大退休基金CalPERS和CalSTRS的气候变化风险的管控及相关信息披露要求。2020年拜登继任总统并重回《巴黎气候协定》之后,要求两大养老基金每三年公开报告其公开市场投资组合中与气候相关的金融风险,包括基金与《巴黎协定》、加州气候政策目标的一致性等。

(2)欧盟

2014年10月欧盟修订《非财务报告指令》(Non-Financial Reporting Directive),强制要求员工数超过500人的大型企业的非财信息披露内容需覆盖ESG信息,包含七大关键ESG指标(能源、温室气体排放、水资源、废物、员工离职率、工伤率、员工薪酬)。成员国应于2016年12月前开始遵守指令内容。2017年欧盟企业对关键ESG信息的披露率在全球领先。

2021年4月,欧盟委员会通过了一项关于企业可持续发展报告的《提案》,将应当发布报告的对象范围从原先的500人以上大型企业扩大至所有的大型企业和上市公司(包括上市中小企业SMEs;微型上市公司除外),这将会使覆盖范围从大约11700家公司扩大到近50000家公司。

此外,《提案》要求成员国相应修改相关条例使其确保适用于2023年财年。也就是说,该《提案》一旦实施,大型企业和上市公司需要在2024年发布2023财年的ESG报告,届时欧盟国家的企业ESG信息披露程度将进一步提升。

(3)香港

2012年8月,香港联交所发布了首版《环境、社会及管治报告指引》,遵循“自愿原则”,鼓励上市公司每年披露工作场所质量、环境保护、运营实践、社区参与的相关信息。2015年12月引入“不遵守就解释”条文,更改为“不遵守就解释”+自愿披露。2019年12月加入强制披露规定。现行版本的《环境、社会及管治报告指引》中,ESG披露责任涵盖两个层次:强制披露规定、“不遵守就解释”条文。

从ESG信息披露率来看,港股上市公司在2016财年实现跃升。2013年时,港股共计发布1643份年报,而披露ESG信息的公司仅50家,占比3%。2015年仅141家公司披露ESG信息,占港股总数1866的7.6%;2016年共1526家公司披露ESG信息,占港股总数1973的77.3%。

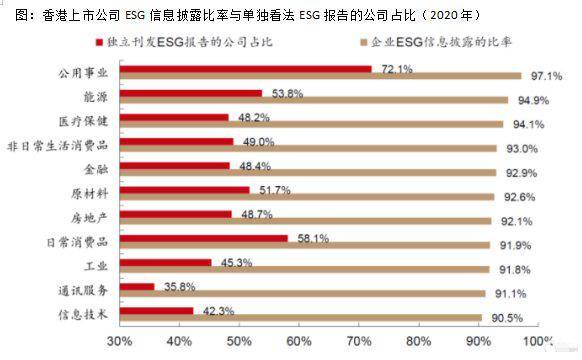

下图为2020年香港上市公司ESG信息披露比率。从图中可以看出,截至2020年,港股各大版块公司的ESG信息披露比率均已超过90%。基本实现了“全披露”。

4 中国该怎么做?

反观A股,截至2020年,A股上市公司中有1125家披露了ESG报告,占当年上市公司总数的25.3%。而这一比例在10年前为23.8%,十年来几乎没有增加。这反映出在过去10年中,中国企业普遍没有重视ESG的理念。

即便是沪深300成分股,到目前为止仍然未能全部披露ESG报告,2020年披露家数为259家,占比86%;而2021年已发布年报的公司至今为止披露ESG报告的位250家,较上年下降3个百分点。披露率始终未能有效超过90%。

沪深300成分股这300家公司,是A股的门面,是中国的核心资产中最核心的部分,它们代表中国经济的脊梁。作为证监会,难道不该强制要求这300家公司全部披露ESG报告吗?令人遗憾。

长期持续极低的ESG披露比例,反映出中国企业的深层次问题。由于长期忽视ESG的理念,造成了一定的社会负面影响,环境问题、贫富分化问题、过度加班问题、许多企业自身缺乏管理理性和决策理性,这些都严重损害中国企业的长期可持续性发展。

可以说直到2020年“碳达峰”与“碳中和”的战略目标提出来之后,中国企业才间接被迫面对ESG这个问题。

我们知道,优秀的理念不分国界。只有不断地向全人类最先进的理念看齐,才能使中国股市走出“底层互害”的模式,摆脱“割韭菜”的形象,成为一个供优秀的企业与投资者共同成长进步,共享财富与繁荣的天堂。

对于投资者而言,建立属于你自己的ESG投资观,越早越好。肯用ESG的标准要求自己的公司,大概率不会三天两头让投资者踩雷。

而对于公司而言,ESG也许就像一头灰犀牛,它现在还很遥远,很多人看到了他,开始做准备;也有大量的公司选择低头闭眼,视而不见。但是灰犀牛早晚会冲到人们面前,到那时在做准备就来不及了。是的,当ESG的理念深入人心的时候,那些“没有ESG”的公司会被时代无情地抛弃,连一句“再见”都不说。