我们在热闹中失去的,必将在孤独中重新拥有。

——叔本华

首先发出一个灵魂拷问:过去五年(2018-2022年)的A股投资中,如果2019年-2020年没有买核心资产,2020-2021年没有买成长赛道,2021-2022年没有买新能源标的,能获得一个怎样的收益?

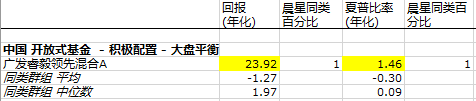

对于普通投资者而言,这或许是个难度十级的问题,但广发睿毅领先基金经理林英睿给出的答案是190%+,排名同类基金前1%;同期,年化夏普比率达到1.46,同样跻身同类前1%。

“1%”意味着什么?百里挑一,甚至是千里挑一。

3月31日傍晚18点,Morningstar晨星(中国)揭晓了2023年度基金奖获奖名单。“广发睿毅领先混合”荣获混合型基金奖。

奖如其名,寥若晨星。作为全球最权威的基金奖项之一,晨星每年仅提名十来只基金,最终获奖的只有5只。

过去五年间,在基本没有参与市场主流赛道的情况下,林英睿是通过何种策略来管理组合?为何广发睿毅领先混合的夏普比率遥遥领先于同类基金?

透过定期报告、公开访谈等信息,答案隐约浮现:孤独亦是一种力量。

地基

金钱永不眠,人性永不变。

在北京大学读书时,特别是2006年作为交换生在新加坡国立大学学习的那半年,林英睿几乎天天泡在图书馆里阅读金融投资类书籍。

《1929年大崩盘》《乌合之众》《大癫狂:非同寻常的大众幻想与群众性癫狂》……一本本书读下来,当把自己代入那些经典的历史场景中,林英睿感受到了人类群体性的特点——人性似乎亘古不变,永远都在贪婪和恐惧之间徘徊。

后来有一天,林英睿读到了逆向投资大师约翰·邓普顿的故事,那句流传甚广的“牛市在悲观中诞生,在怀疑中成长,在乐观中成熟,在兴奋中死亡”,触动了他的内心。

日后回忆起来,林英睿说,自己的投资理念正是自那时起逐步形成的,Long Equity,Short Humanity(做多权益,做空人性)是其投资框架大厦的地基。

研究生毕业之后,林英睿先后在瑞银证券、中欧基金、广发基金从事研究和投资工作,在观察和研究了市面上各类投资方法之后,更加坚定了初心。

2017年底,广发睿毅领先成立。次年4月,在基金发布的第一份定期报告中,林英睿清晰地阐述了自己的投资策略:“要想战胜市场,即战胜大部分的市场参与者,意味着要敢于与市场主流有偏离,因此不轻易追热点,不盲目怕冷门。”

优秀投资者的与众不同,不仅体现在投资理念上,也同样体现在工作和生活方式上。

邓普顿在纽约呆了一段时间后,于20世纪60年代移居巴哈马,自此之后的投资业绩也有所改善。

对林英睿而言,尽管在陆家嘴办公,但他彷佛过着一种离群索居的生活:几乎不参加社交性的应酬,下班就回家,晚上看书、看报告、看公告……

熟悉他的朋友开玩笑地说,他可能有“社交恐惧症”,更喜欢与报告、数据、模型打交道。

有人因此以“孤独的登山者”来描述林英睿,而选这样的一个短语,一是因为他在北大求学时曾加入山鹰社,二是因为他喜欢做独立研究的风格。

框架

毫无疑问,适合孤独者的最佳策略是困境反转。

在林英睿看来,海内外市场中,实现低波动、高夏普投资目标的策略主要分为两类:一类是主要由技术面因子贡献阿尔法的高频量化策略,另一类是主要由价值因子贡献阿尔法的均值回归策略。这两类都是经历了中长周期考验的主流策略类别。

他所主要采用的困境反转策略则是均值回归策略中的经典策略。在他看来,投资底部反转行业在收益率端,兼具高胜率、高赔率的优点,拉长时间来看,就能提供优秀的夏普比率。

不过,每一种策略都有成本,就如同承担波动是高成长高景气策略必须面对的成本,时间是困境反转策略天然需要支付的成本。

通俗地讲,这种成本是指“效率不足”,逆向投资者不得不经历一段无法预判长度的左侧等待时间。过去,这些投资者通常依靠自身的耐心和毅力来面对这一问题。

针对策略成本的缩减,林英睿找到了解决方案。他的方法是,利用量化工具,提升投资的效率。具体而言,就是等到已经有市场参与者在认可行业反转的趋势逻辑,或者认可行业出现了变化再买入。此时买入,意味着左侧等待的时间可以明显缩短,而买入时点也由过去的“非常左侧”右移为“较为左侧”。

困境反转策略的BUG当然不只是“效率不足”,另一个显而易见的缺陷是“价值陷阱”。

对此,林英睿先是引入了行业边际信息,其表征是行业在过去三五年内周期持续下行,但已出现基本面反转的信号,预估往后两三年有机会逆转上行,且至少有20%或30%的行业增速。

而后为应对买对行业买错公司的可能性,他又在投资框架中引入了个股ESG信息,从公司三张表之外提供关于可持续经营的刻画。引入这两大信息后,不仅投资收益率和投资效率有了明显增强,一定程度上也规避了尾部风险。

筑墙

运用优化后的困境反转策略,林英睿在过去五年中抓住了哪些机会,逐渐累积起超额收益?

回顾过往,林英睿总结出三次偏离度超过20%的操作,分别是2018年买养殖、2020年买煤炭、2021年买航空。

2018年初,养殖股乏人问津,但林英睿捕捉到了鸡苗价格明显高于前几年的基本面信号,并顺着这一线索把握住了养鸡行业供给端的变化。

2018年一季度开始,广发睿毅领先大举买入多只养殖股。至二季度末,基金在农林牧渔业的配置比例超过了30个百分点。在2018年整体下跌行情中,这一操作使得基金在一定程度上抵御了市场的下行。

2020年下半年,在市场主流资金都在追逐消费医药等核心资产时,林英睿又一次发现了市场未曾关注的线索——国内焦炭价格达到历史最高位置,而此时的煤炭企业估值非常便宜。

林英睿就此展开研究,捕捉到了煤炭和有色的机会。海通证券曾对此进行研究,发现煤炭和有色在广发睿毅领先组合中的权重在当年年底高达14.2%和16.9%。彼时,同类偏股混合型基金在这两个板块的平均配置比例仅为0.3%和2.8%。

事后复盘,这次在行业层面的主动偏离,给基金业绩贡献良多。2021年上半年,在核心资产大幅回调的市场环境中,林英睿作为投资上的“少数派”,被更多投资者所认识和关注。

2021年下半年以后,他对航空股的逆向重配,是又一次基于高胜率和高赔率的出击。

广发睿毅领先2022年四季报显示,基金前十大重仓股中,航空股占了六席,占基金资产净值的比例达到37.88%。

事实上,早在2019年,林英睿就开始关注并买入航空股。2021年下半年之后,基于经济恢复常态化的预期,他进一步加大了仓位。

除了疫后修复逻辑,林英睿之所以重配航空,是因为他还看到了航空业另一层变化,那就是供需格局的变化。

2019年之前,航空业绝大多数时候处于供过于求的状态。而未来3-5年根据各家航空公司的规划,预期供给增速将显著下调,大概率将超过需求增速,行业切换至供不应求状态,叠加票价改革因素,很有可能释放出较大的业绩弹性。

值得一提的是,当市场面临系统性风险的时候,林英睿会进行适度的主动择时。历史仓位来看,在2018年1月以及2020年春节之后,他果断降低了仓位;而在2019年二季度以及2022年三季度,他的加仓决策也很坚定。

在2022年三季报中,他写道:“目前市场估值处于历史底部区域,特别是以大盘价值风格为代表的资产已经具备历史级别的性价比。在未来较长一段时间内都可能会维持较高仓位。”

加瓦

一代人有一代人的课题。今天的价值投资者,处在一个科技日新月异、市场瞬息万变的环境中,自然不能活在格雷厄姆时代。

林英睿是如何想到运用量化工具给VALUE加上诸多X的?

提及与量化结缘,林英睿曾回忆谈到,2017年AlphaGo和柯洁的对弈,给了他极大的触动。

当时坊间有句耳熟能详的评论——“人工智能就像一列火车,它临近时你听到了轰隆隆的声音,你在不断期待着它的到来。它终于到了,一闪而过,随后便远远地把你抛在身后”,林英睿决定通过学习,让自己留在车上,不被甩下来。

那时起,林英睿开始探索量化,他从最基础的学术论文起步,一点点研究因子、调试参数、构建模型,打造了一个与基本面主动研究相得益彰的量化模型体系。

基金定期报告也展示了一些变化:根据广发睿毅领先的2022年中报,基金持仓个股数目多达200多只,除了前30大重仓股,其余个股占基金资产净值的比例均在0.05%以下。

对于策略的进化与迭代,林英睿在基金定期报告中也有详细的阐述:“从逻辑角度看,要优化一个策略主要有两种途径,一种是类似工程师的动态调参,根据不同的市场状态去调整策略的主要参数;另一种是加入辅助策略,帮助主策略度过不适期。”

按照林英睿的设想,这些辅助策略与困境反转主策略之间的相关性较低,将使得基金能够更好地适应市场环境的变化,满足投资者对于阿尔法来源分散化的需求。

附:林英睿投资金句

1、要想战胜市场,即战胜大部分的市场参与者,意味着要敢于与市场主流有偏离。因此不轻易追热点,不盲目怕冷门。

2、影响市场的因子是纷繁复杂的,其数量和影响权重是不断变化的。我们会努力去抓主要矛盾,但也明确地知道,理解市场特别是预测市场,在很多时候靠勤奋和禀赋是远远不够的。因此对市场变化保持持续的关注度,我们认为应对的分值不应该低于预测太多,要尊重和敬畏市场。

3、我们一直认为,市场是一面镜子,不仅反映了基本面情况,更反映了人性在面对波动时的原始冲动。市场交易的并不是未来,而是对于未来不确定性的不同认知。而面临不确定性时,人类原始动物精神的大幅波动可能正是亏损的主要来源之一。

4、客观来说,基金经理很难去预期基金持有人的申赎节奏、持有期限。作为管理人,我们选择从资产端的角度,努力去构造一条相对低波动、较小回撤、长期收益还不错的净值曲线,希望能让持有人买入持有一定时间后,能够有切实的获得感。

5、我很敬佩的一位同行说过:“一个优秀的基金经理一定会在一些时刻跟全市场对抗”。而“均值回归策略”则可能是经常跟市场对抗,所以可能抗压能力是最主要的阿尔法来源。

6、 总而言之,我们希望能够给投资者提供一些平静而有力量的策略和产品,希望能够尽力去明晰投资中科学与艺术的边界,努力为持有人带来稳定、可解释、可复制的收益。

7、从组合管理的角度看,我们希望组合的资产端和负债端能更加匹配。财富管理行业发展空间巨大,在权益市场有非常多长期表现好并且相关性不高的策略,条条大路通罗马。我们会坚持当前的策略,也希望投资者能够认知和理解我们的做法,从而做出选择。

8、历史上优秀投资者对于市场博弈与公司经营的洞察力是能够穿越周期的,但不代表对于他们所使用的方法和参数阈值是要保持一成不变的。面临着市场的变化以及不同的约束条件,我们需要做的是不断的优化迭代,在保持策略核心的稳定性的同时,不断增加策略的适应性,不漂移也不躺平,力求给持有人更好的投资体验。

9、面对不确定性增加的市场,投资的图景依然是在迷雾中展开,手中的火炬是历经磨炼的投资方法。“做时间的朋友”的前提和要义在于坚持做正期望的决策,而不只是谈论时间的短长。……不同的时间窗口,想要获得正期望所执行的策略可能是截然不同的。因此,无论是我们选择行业,还是投资者选择我们,都一定要符合自己的衡量周期。如想获得稳定的盈利体验,最好要以资产端和负债端久期匹配为前提,不然大概率会丧失可持续性。

10、“昨日之深渊,今日之浅谈”是价值投资者的常态,但真正和深渊互相凝视的时候,内心难免还是会产生涟漪。但焦虑和彷徨并不可怕,他们往往是框架新一轮优化与迭代的起点。

文章来源:Big Money

作者:苏晋