文章来源:威力哥

这段时间量化投资界最大的新闻莫过于小微股量化策略和雪球产品的崩盘。甚至坊间流传了曾经辉煌的量化基金经理经受不了收益一周之内从正40%到-50%的反差,跳楼了!

今天我们来看看小微策略,雪球问题有时间再来讲(当年威力哥2008年处理过的让投资者大亏的Accumulator与雪球有异曲同工之妙)。

最近一个月,中证2000小盘股的走势是这样的:

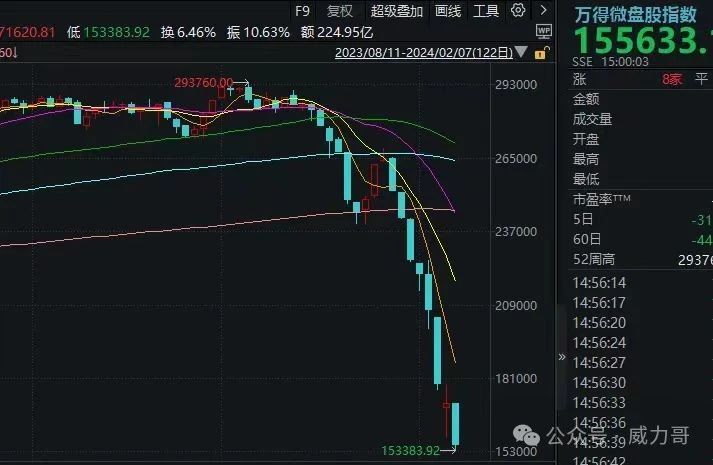

万得微盘股走势是这样的:

即使在大盘指数开始回血的2月7日,微盘股还是跌了9%,用崩盘来描述不以为过。

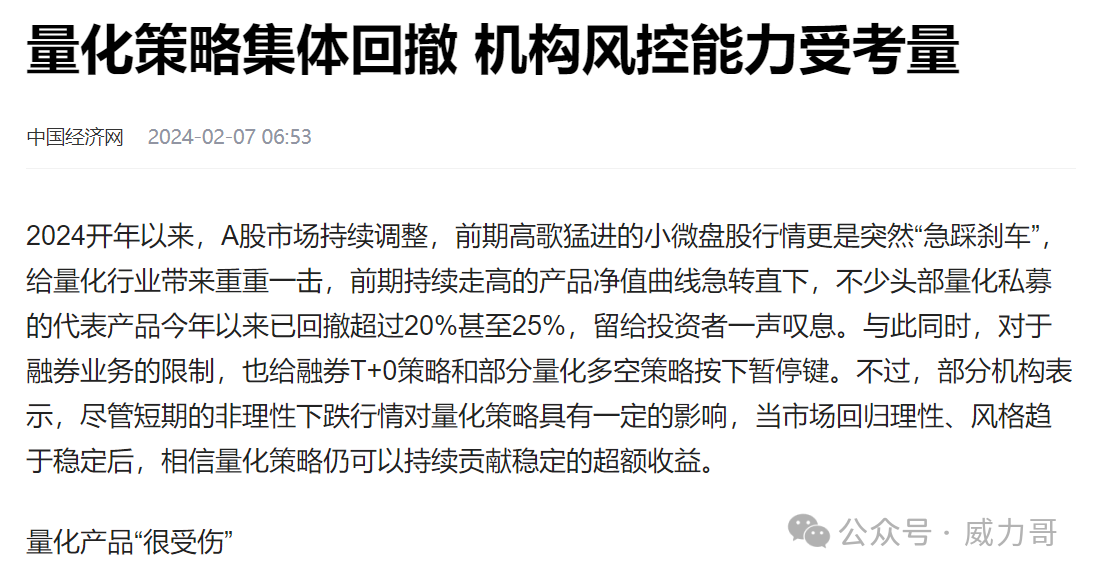

如果你只是投资了这些小微盘股票,基金净值大幅下跌还可以理解,但以收益稳健出名的量化基金普遍净值下跌20%又是怎么回事?

到底哪里出了问题?为什么会这样?

要想知道为什么,还得从量化投资开始和小微盘投资策略的鼻祖David Booth开始聊起。

量化投资是基于金融和数学模型,利用计算机技术来对历史或者实时数据进行定量分析,发现因果规律,最终系统产生以下一种或者多种输出结论:1)买卖的投资标的;2)买卖时间/价格;3)投资组合权重,以实现收益的投资策略或者投资过程。

通俗来说:量化投资就是基于一些金融和数学理论,使用计算机帮助炒股。当然计算机不只是可以用来炒股,还可以炒期货,炒期权,炒债券,外汇。栗子,带壳的不带壳的都可以用计算机帮助“炒”。

量化投资中有很多策略,其中有纯多头策略,比如指数增强,也有多空结合的对冲策略,比如市场中性策略。

指数增强策略“标准”的执行方法是跟踪一个指数,但不是配置所有的成份股,而是用模型计算机程序从成份股中只选择认为的好股票,加大配置,这样最终能实现超越指数的超额收益。

市场中性策略“标准”的执行方法是做多一揽子股票或者股指期货(策略认为的“好股票”),做空股指期货或者另外一篮子股票(策略认为的“坏股票”)。一多一空配置,这样在市场上升或者下跌过程中:

在市场上升股票都在涨的时候,但好股票比坏股票涨得多,轧差一下,整个组合赚钱;

在市场下降股票都在跌的时候,好股票比坏股票跌得少甚至不跌,轧差一下,整个组合还是赚钱;

这种市场中性策略就是为了赚到量化投资中圣杯-大名鼎鼎的Alpha。 如果选择的多空标的正确,就是量化策略穿越牛熊永远赚钱的策略, 但如果选错了,则多空两边都赔钱,熊市forever。而最近亏损最大的量化策略赚alpha的普遍做法就是做多小微股票,做空大市值股票。去年到今年年初,这样的策略风光无限,在大盘焦灼向下的情况下,微盘指数气势如虹,屡创新高。那时的量化基金经理都觉得自己是西蒙斯,都是股神,但最近的大小盘反转行情把他们脸打到怀疑人生。

实际上基金净值的暴跌不只是这种简单量化策略的市场风格改变,对于微小盘还有流动性风险,一起平仓时必然发生踩踏效应。微小盘每天交易量小,而后面很多量化基金进来建立策略,买的时候鼠标一点,但卖的时候就没有人接盘了,键盘都敲烂了也卖不出去,更别说有其它不可抗力。

国内很多量化基金经理都依赖这个最简单的一招鲜的做空大盘股,做多小盘股策略起家成为量神的。 如果碰到市场好的时候,风光无限,但现在的市场,则让投资人收益一天回到解放前。这不是运气不好的问题,而是必然发生的事情。只要时间足够多,黑天鹅必然长大。

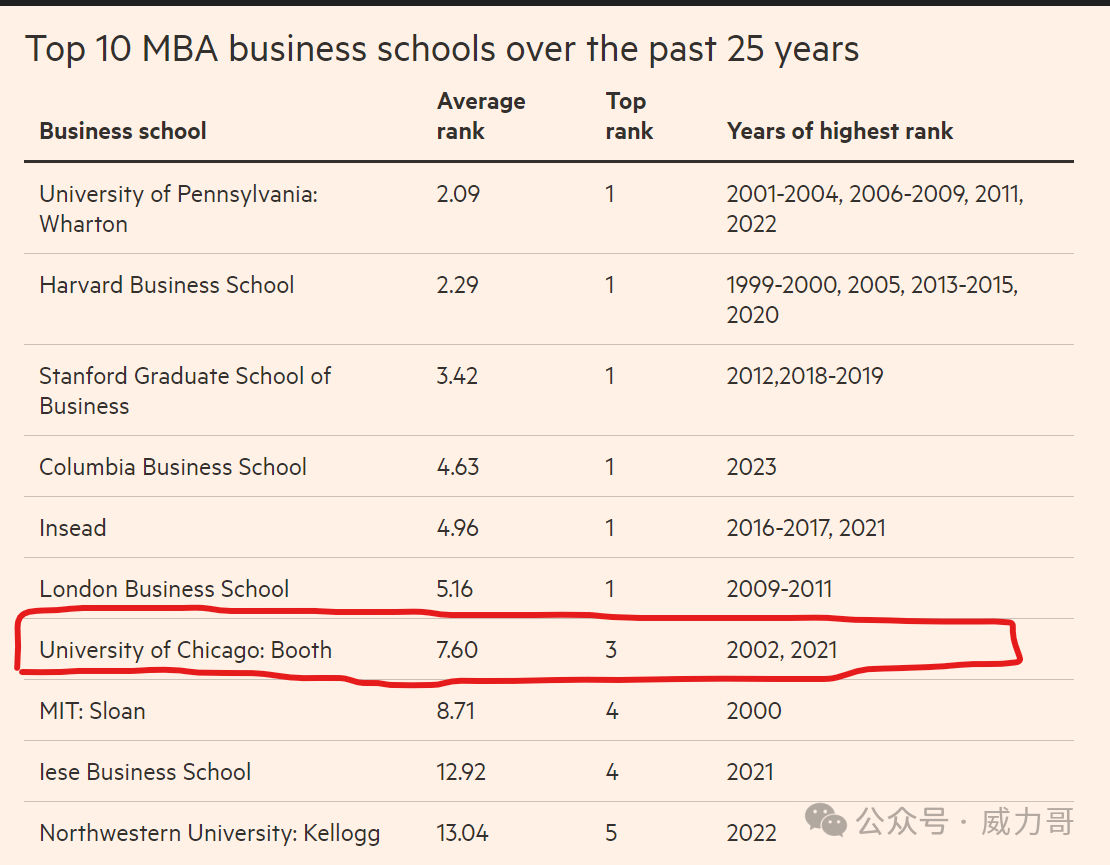

但是,这种做多小盘,做空大盘的策略有理论依据吗?用什么办法才能避免黑天鹅呢?这里就要讲一下微盘策略的鼻祖:David Booth(大卫-布斯), 诺贝尔经济学奖获得者Eugene Fama(尤金-法玛)教授的学生。趁着2008年金融危机商学院不好募捐,David Booth捐了3亿美金把美国排名前五的芝加哥大学商学院冠名为芝加哥布斯商学院的基金经理。

法玛教授60-70年代提出了有效市场假说理论(Efficient Markets Hypothesis,EMH),这个理论中他将资本市场分成三种形式,弱有效市场,半强式市场,和强式有效市场。在最后一种形式中资产价格能够反映所有可用的信息,因此不可能通过分析信息来持续地获得超过市场平均水平的收益。

如果资本市场是有效的,那么主动基金经理就不需要存在了,大家买指数基金就可以了。

法玛作为一名芝加哥大学的教授发表了这样的理论,但现实世界里的投资经理对它嗤之以鼻,毕竟是象牙塔书面的理论,对于现实世界的投资没啥价值。但后来法玛教授还是因为他在资产定价实证领域的研究获得了诺贝尔经济学奖。

这时候,1969年,法玛招了一名博士生叫David Booth 大卫-布斯。Booth想在法玛EMH理论上进行进一步扩展。但他的方向貌似是证明法玛的理论有缺陷的,所以法玛对他的选题也是不太感冒,甚至不太喜欢,最后Booth并没有得到芝加哥大学的经济学博士学位而是两年后,1971年拿了一个MBA的学位就毕业了。

但是Booth从来是认为理论研究对于现实世界的投资是有用的,一直关注教授们的理论发现。

时间一转到了1992年,法玛又和另外一名教授French一起提出了资产定价三因子模型,用数据实证方法证明了美国股票市场的股票收益90%以上都来源于这三个因素(因子):市场风险溢酬因子、市值因子和账面市值比因子。

用通俗的话来解释三因子模型就是你的投资组合收益的主要驱动因素来自于这三个因子。

三因子模型虽然是收益解释模型(归因模型),但也可以为选股构建组合提供依据。那么扩展来说,如果你计算你的投资组合这三个因子的数值,那就能大概率地预测到你的投资组合未来收益。那就可以反过来,先定一个收益目标,倒推出应该配置什么股票。Ross后来发表的多因子套利定价策略更是开创了多因子量化策略的市场。

Booth毕业后就一直琢磨怎么用教授理论来赚钱,琢磨了好多年,当看到三因子模型的时候当然也不会错过。 在仔细阅读法玛的文章后就进一步研究了三因子模型,最后他发现小市值股票的收益率即使经过三因子因子模型归因,总是有很多超额收益。 而当时的投资界(80-90年代)是价值投资的盛世,大家都不在意小股票,更多的是配置在大市值股票上。Booth觉得必须发挥小股票配置能力,然后在他1981年就成立了Dimensional Fund Advisors(DFA)中建立专门投资小股票的基金。

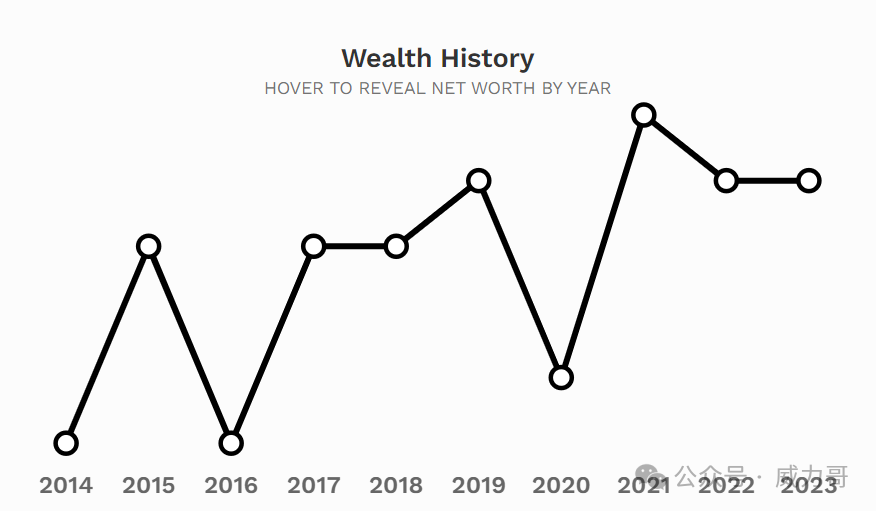

最后他确实获得了成功,DFA现在管理着6000亿美元的资产,个人财富达到20亿美金。他已经承诺把一半的财富都捐出来。这是Forbes估算的Booth个人财富曲线。

法玛在其EMH理论中得到结论,市场是有效的,基金经理是不可能持续获得超越市场的回报。虽然我们看到巴菲特,西蒙斯,格里芬都持续获得超越市场回报。

但法玛并没有说错。这里面最重要的修饰词是"持续“。基金经理在某一些年可以获得超额收益,但把时间放长,如何从市场吃进去的也会吐出来。我们看到的中国量化基金的这种一招鲜的成功只是没有经历过市场的洗礼。

最后,美国的持续获得超额收益的基金经理除了利用市场金融理论的波动来赚钱,更多的持续超额收益是依赖对市场规则的利用。

而在中国更是如此,在市场和市场规则都在变化(这个不便展开了)的情况下,确实要依赖投资经理的经验和阅历。