文章来源:海豚投研

作者:海豚君

大家好,我是海豚君!

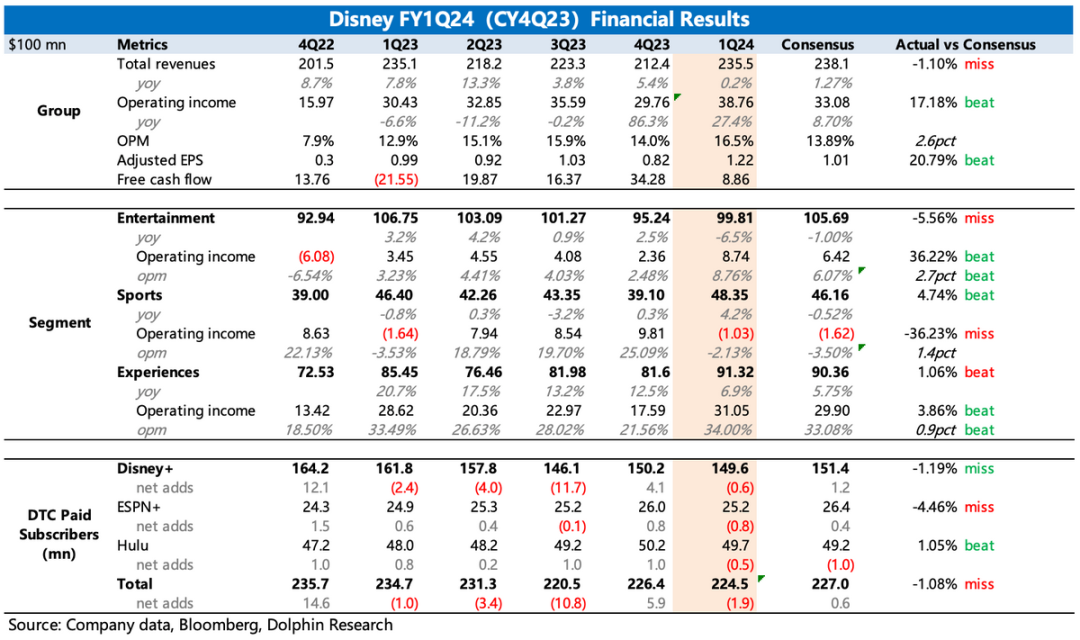

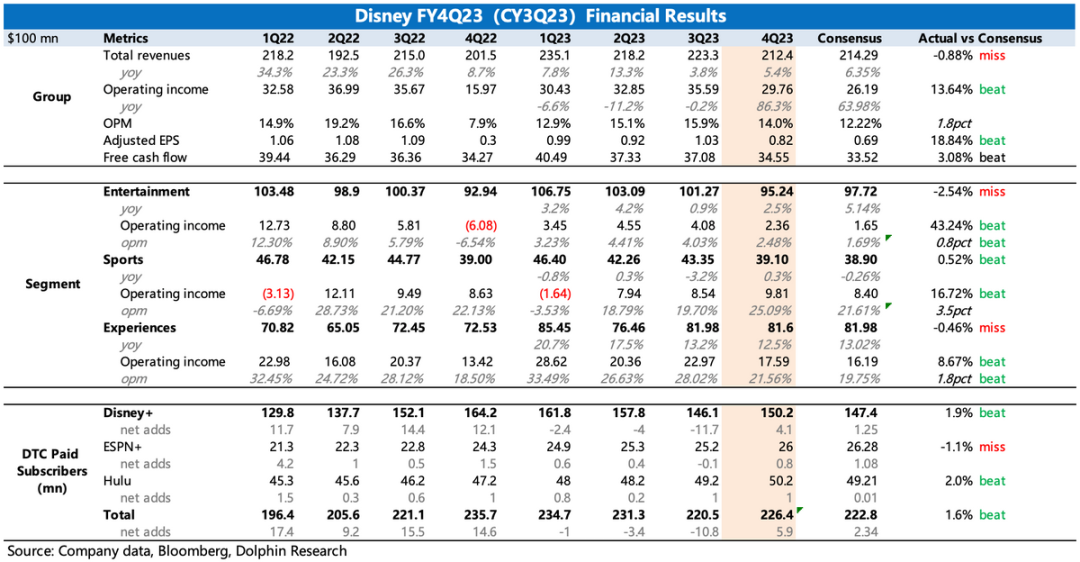

华特迪士尼美东时间2月7日美股盘后发布了2024财年第一季度(CY23Q4)业绩。和上季度一样,迪士尼仍然在“改善盈利”上大做文章,但收入表现好坏参半,甚至整体还miss了。

但并不妨碍市场对这次财报积极解读,海豚君认为,主要由两个因素带来:

(1)投资者偏好。在经过一年多流媒体去泡沫后,Disney所剩的投资者大都是看着真金白银EPS的价值投资,因此短期舍增长保利润的操作,实际上也比较符合当下投资者期望。

(2)指引乐观。这次财报中管理层对2024财年的经营指引还释放了多个利好(涉及到流媒体的增长预期、集团盈利目标、回购计划,以及更广泛和深入的战略合作),进一步提振了投资者对迪士尼走过阵痛期后的增长信心。

具体来看:

1. “省”出来的盈利超预期:目前迪士尼多数投资者最关心的「利润指标」,一季度继续带来惊喜。集团Adj. EPS 达到1.22美元,远高于市场预期的1.01美元,无论同比环比都有明显改善。

不过一季度的利润改善主要还是来源的各项支出的节省收缩:

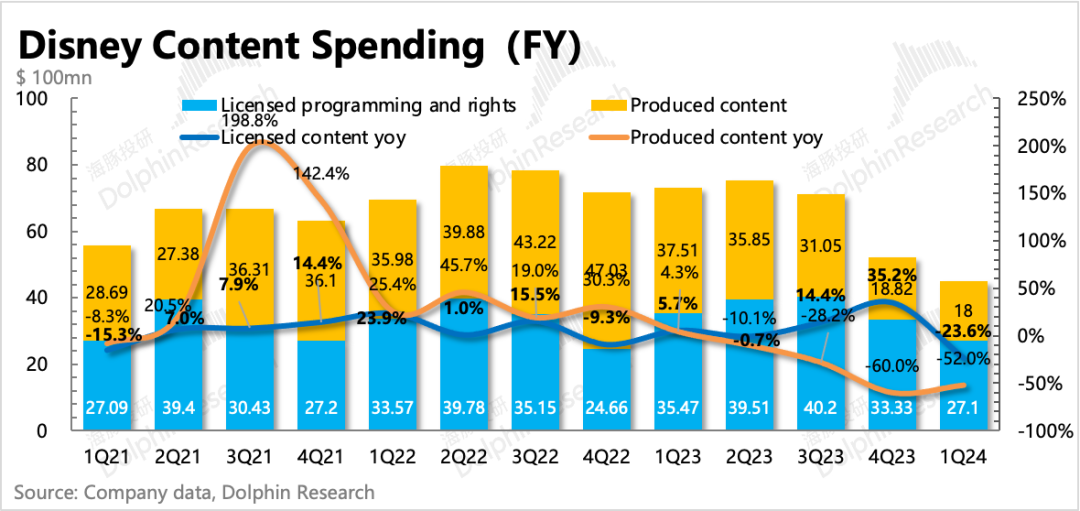

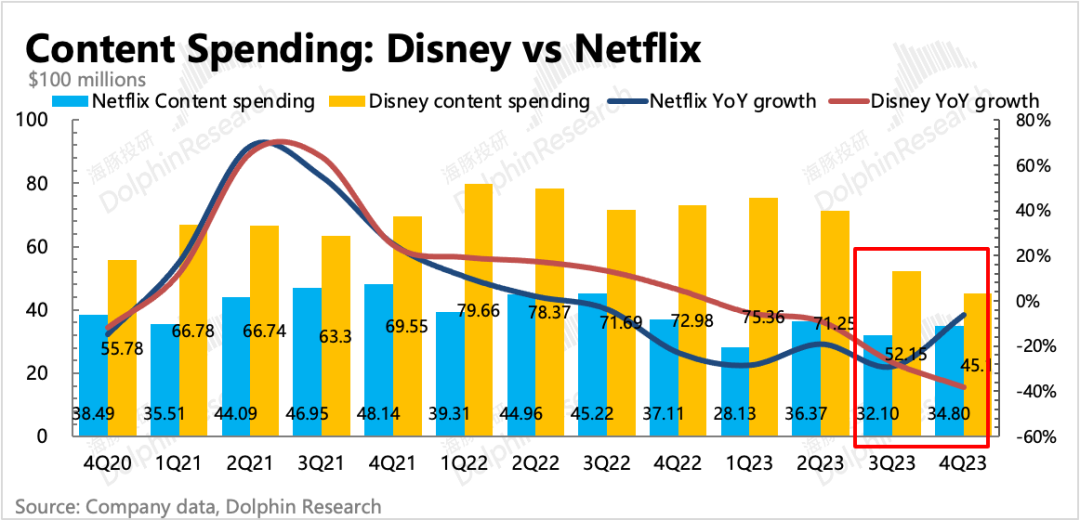

(1)在整体内容投资同比减少40%的情况下,成本端降低6%,多挤出8亿毛利;

(2)销售、管理等其他运营费用也比原先预算减少5亿,同比也收缩了1亿多;

但公司接着对2024财年的盈利指引再次给了超出市场的指引,预计EPS 4.6美元,而一致预期还是4.3美元。

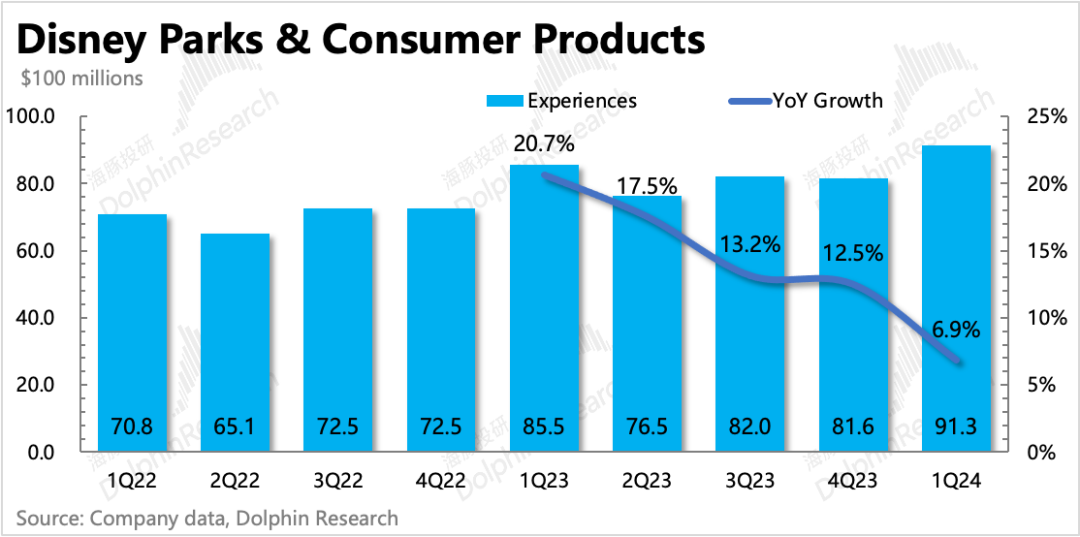

2. 收入还在阵痛,但指引已见增长希望:一季度迪士尼收入端还在承压,公园业务虽然因为本土热度边际下降使得增速已有明显放缓,但在集团里面仍然是业绩扛把子。以ESPN为主的体育业务,一季度也开始回归增长。

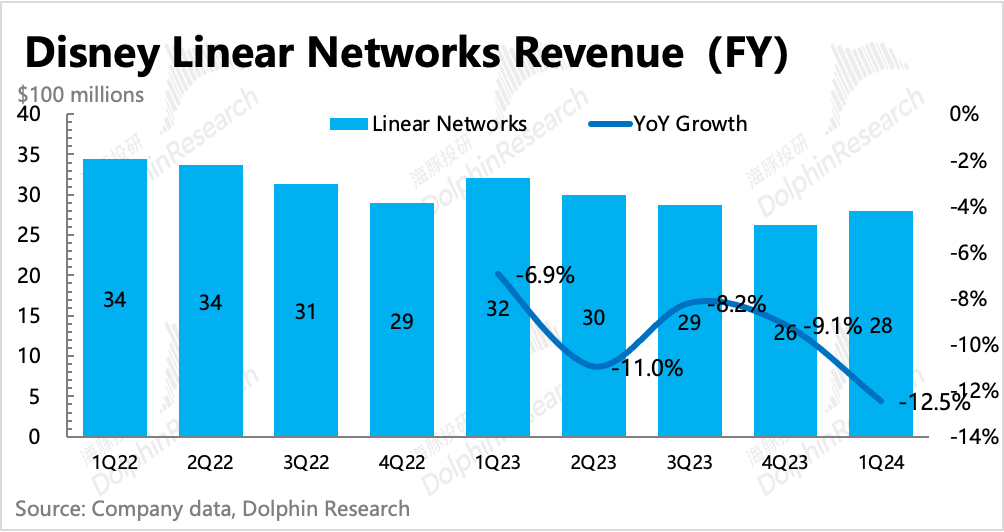

但娱乐业务还在趴地。细分看的话,流媒体因为涨价,以及dis+多了个广告变现(2022年底推出广告低价订阅套餐),还能保持不错增速。但传统有线渠道、影片销售,均在拖后腿。

好在公司对2024年DTC流媒体(不含ESPN)增长继续给出了一些积极引导,尤其是提及550-600万的用户净增目标。这是管理层连续三个季度不提用户目标之后首次恢复指引,能够体现出集团重组调整后,将对业务恢复正常投入增长运营的信号。

除此之外,虽然一季度内容投资非常低,但公司对全年的指引250亿相比去年270亿并未有明显减少,预计这其中的差额主要还是由于罢工的影响。按照这个投入规模,预计二季度开始投入会迅速增加。因此内容储备上,也可以不用特别担心因为压缩投入而影响后面的内容产出。

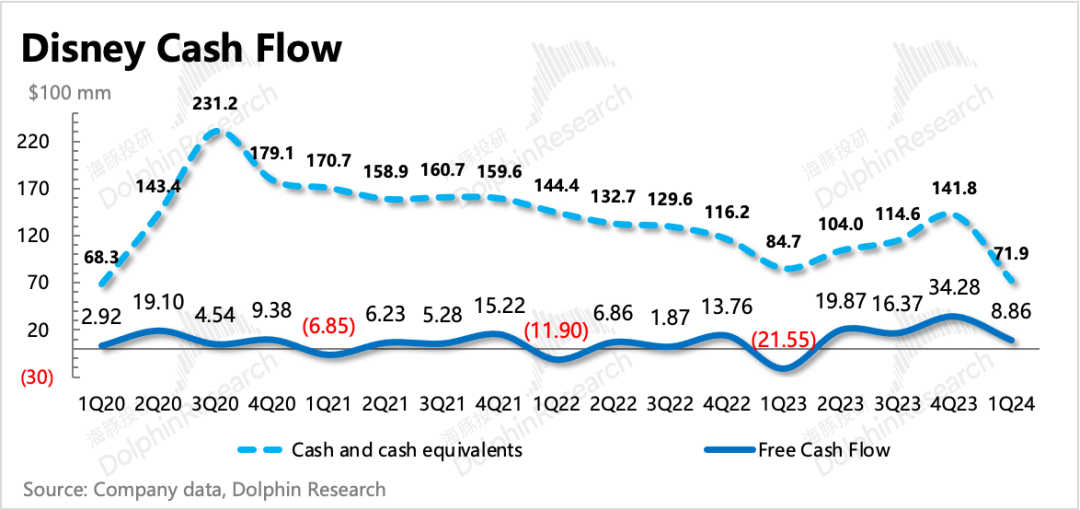

3. 现金流持续改善,新增30亿回购:集团内部重组一年多,在降本提效盈利能力提升下,现金流状况持续改善的趋势也很明显。一季度自由现金流近9亿,同比增加了30亿。

集团账面现金积累后,一季度用了86亿从康卡斯特手中收下剩余的33%股权,另外还新增了30亿的回购计划,以及宣布这次半年度的分红相比1月刚派发的额度增长50%,每股0.45美元。

对于2024年的现金流预期,公司这次也给了一个相对明确的指引,认为可以做到增加60%,实现全年80亿的自由现金流。

4. 行业内外战略合作:从去年因为被迫需要降本增效,迪士尼在内容投入上增加外部采购和授权的操作,就已经表明公司有意扩大与外部伙伴合作的迹象。

这次迪士尼不仅宣布了与旗下福克斯、以及同行华纳兄弟联合推出体育流媒体外,还宣布15亿入股Epic,加深两人的合作关系,之前Disney旗下的漫威IP就被授权整合到《堡垒之夜》中。

业绩指标一览

海豚君观点

“舍增长,要利润”是Iger在一年前仓促上任收拾烂摊子后,开展一系列业务重组的核心要点,因此Iger采取的主要操刀动作,就是对优势业务涨价,对亏损业务砍资源投入。

重组初期非常难受,尤其是当“减少流媒体内容投入,容忍用户零增长”与“加速放弃传统有线业务”并行操作,使得短期业绩承压极大,全靠景气周期内的公园业务做勉强支撑。但也挤走了重视成长的资金,留下的多位青睐盈利稳定和分红,同时押注困境反转的价值投资资金。

虽然迪士尼从1400多亿,已经反弹到1800亿(按盘后涨幅已经1900多亿),符合海豚君在上季度财报中给出底部估值(1300-1500亿)和趋势判断(要么再确认一季业绩看反转节奏,要么围绕悲观估值找机会),但也无法忽视,这么快的短期涨幅也有市场流动性宽松带来的溢价。

从收入端来看,迪士尼的阵痛期实际上并未完全结束。海豚君仍然预计上半年,可能也会出现内容供给洼地继续影响影片销售、主题公园受高基数影响的情况。

而占比并不低的传统有线渠道业务,后续转型流媒体能否成功?这其中是否会产生份额流失?这些其实都是非常伤基本面逻辑的潜在风险,这也是在看到有趋势渐稳之前,多数投资者仍然会觉得迪士尼并不具备足够投资吸引力的原因。

因此海豚君认为,在这次财报之前的涨幅更多的是认可的是迪士尼在这一轮重组中自身效率的提升,而非困境反转。真正有一丝反转迹象则出现在这次财报中,管理层通过指引的方式,对业务如何重回增长周期的一些描述和预期——流媒体量价齐升(打击共享、广告计划、涨价)、联手同行押注体育内容、入股Epic共创游戏内容提高会员服务,以及EPS、现金流预期仍然高增长。而除此之外,由于广告行业预算的扩充以及大选年政治广告的增加,我们预计在低基数下,传统有线频道今年的收入压力也会小一些。

因此,和上季度的观点一样,海豚君认为从边际变化的角度,迪士尼存在不断转好的趋势,只是因为内容供给影响,恢复节奏快与慢的问题。但在走过重组最难受的时期后,站在中长期视角,我们则认为迪士尼有望逐步恢复到中性2300亿的估值(SOTP)。

以下为财报详细内容

一、认识迪士尼

作为近百年的娱乐王国,迪士尼的业务架构也经历了多次调整,海豚君在《迪士尼:百岁公主的 “驻颜术”》中有过详细介绍。

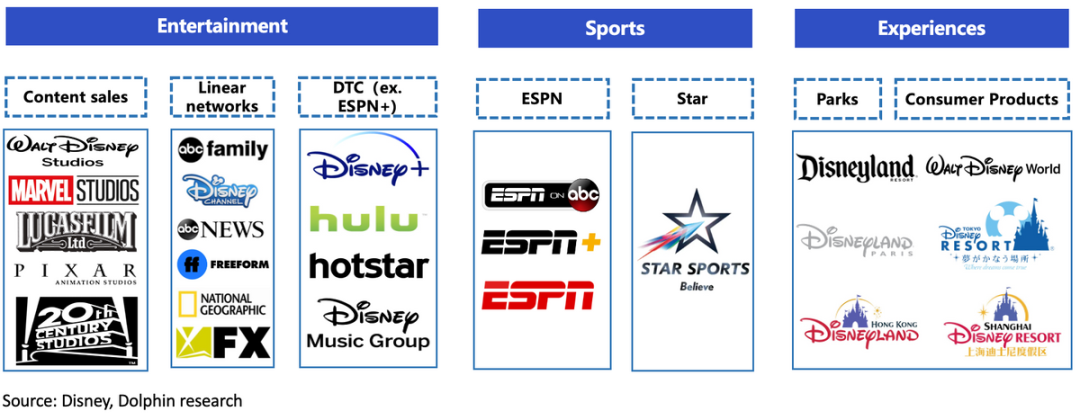

这次涉及到集团层面的重大调整,不仅换了领导班子,还改变了业务架构,变更了战略重点。新的业务架构下,主要分为三大板块——【娱乐】、【体育】、【体验】:

1、原架构与新架构的区别?

新架构主要突出了ESPN的战略地位,将ESPN频道和ESPN+单拎出来成立一个体育业务部,足见公司的重视。

(1)【娱乐】业务包含:原有线渠道、DTC(除ESPN+以外)、内容销售,同时处置了一些部门整合过程中重复的业务线以及收益偏低的传统渠道。

(2)【体育】业务包含:ESPN频道、ESPN+、Star

(3)【体验】业务包含:公园体验、酒旅游轮、商品消费等,和之前的业务类似,但具体财务数据上还是因为业务上的一些调整,与之前的数值有一些误差。

2、架构变了,投资逻辑变了吗?

基本的逻辑框架没变,但有需要新关注的点。

(1)首先,这次框架改变体现了一个重要战略调整——内容与分发渠道不再割裂成两个业务,而是融合在一起,新的业务结构更多的是依据不同的内容来划分。

这样可能从源头上解决了一个问题——即同样的内容可能适合在不同的渠道上首发。前两年迪士尼的热门大片到底先上Disney+还是先上影院的问题,影响了不少颇具厚望的影片最终表现不及预期。继而演员分成受损,也破坏了迪士尼与一些明星演员的合作关系。

(2)【体验】业务多年发展已经较为成熟,第一IP储备加持下,迪士尼主题公园业务龙头地位稳固,更多的受到整体消费的影响。常态下,可以视为一个稳定现金流。

(3)【娱乐】本质上就是在做迪士尼影片的制作与发行,包含了几大鼎鼎有名的工作室、传统渠道和流媒体渠道,因此收入变动主要与迪士尼的电影排片、整体电影市场消费力有关。

其中的流媒体业务,仍然是迪士尼未来中长期的业务聚焦重心。只是这两年原本是作为迪士尼传统业务稳定下,能够博得增量收入和利润的成长型业务。但前端流媒体的竞争在疫情期间加速白热化。而迪士尼在本身不具备自制剧集内容的累积优势,巨额投入却换来血亏。

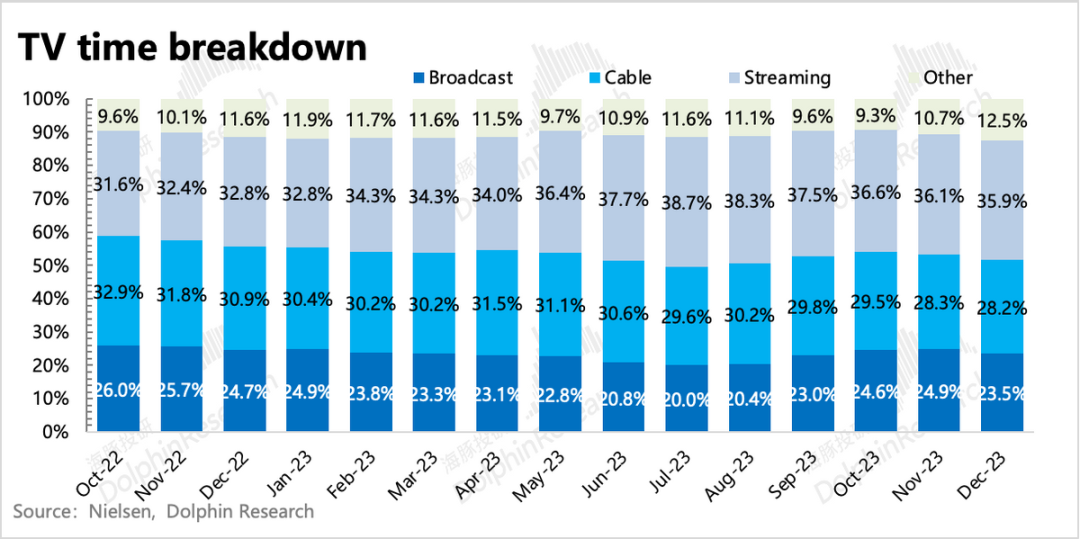

作为跷跷板的两端,流媒体发展火热的同时,传统媒体的老业务自然不能独善其身。随着传统媒体趋势性衰败,流媒体对迪士尼来说不能算是完全意义上的增量了,而有很大一部分是在弥补传统渠道的没落。

(4)迪士尼的新宠【体育】业务可能才是衍生出来的一条新成长路线。虽然ESPN在迪士尼体内也运营多年了,但体育内容以及相关产业,也在进入越来越多的流媒体公司视野,比如奈飞也多次提及他们对体育内容的重视和加大投入。

而近期的变化是,迪士尼将与同行华纳兄弟联手,再整合自身福克斯的内容,2025年推出全新版的ESPN上线,相当于是给体育赛道的押注再次加码。

二、“省”出来的盈利超预期

减少流媒体的亏损,给集团整体带来盈利改善是Iger回归的第一大重任。

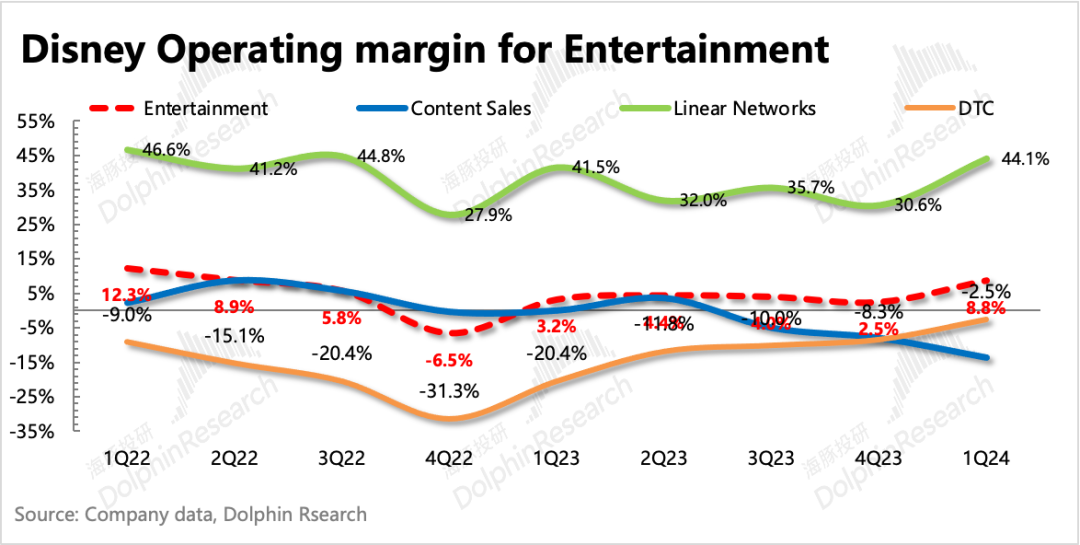

一季度流媒体的减亏超出市场预期,实际亏损1.38亿,同比去年的9.84亿亏损已经有明显改善,而市场预期一般还有3亿的经营亏损。

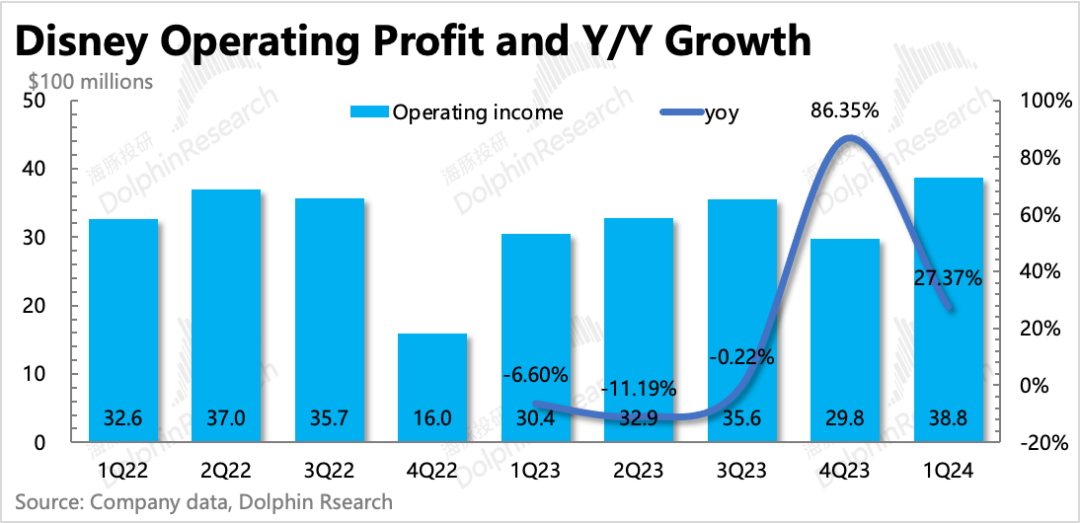

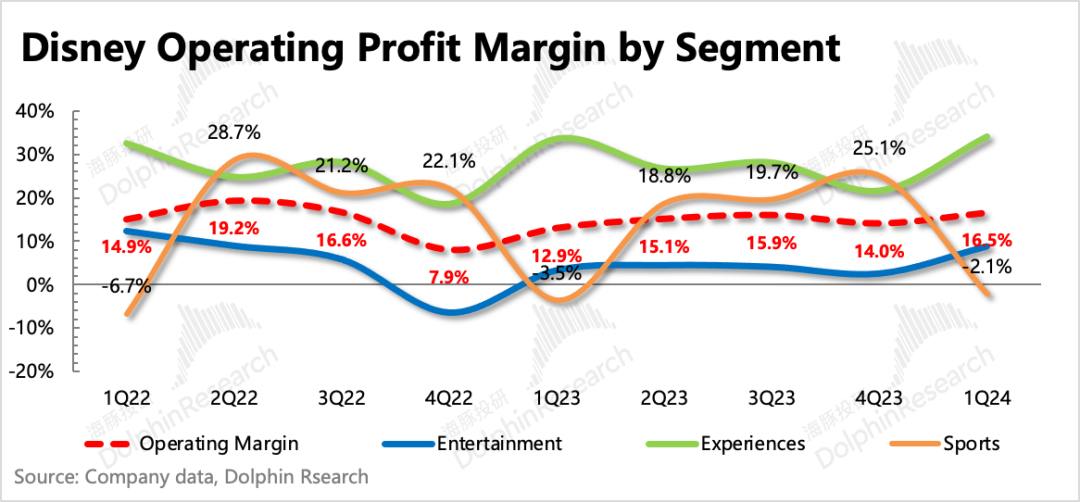

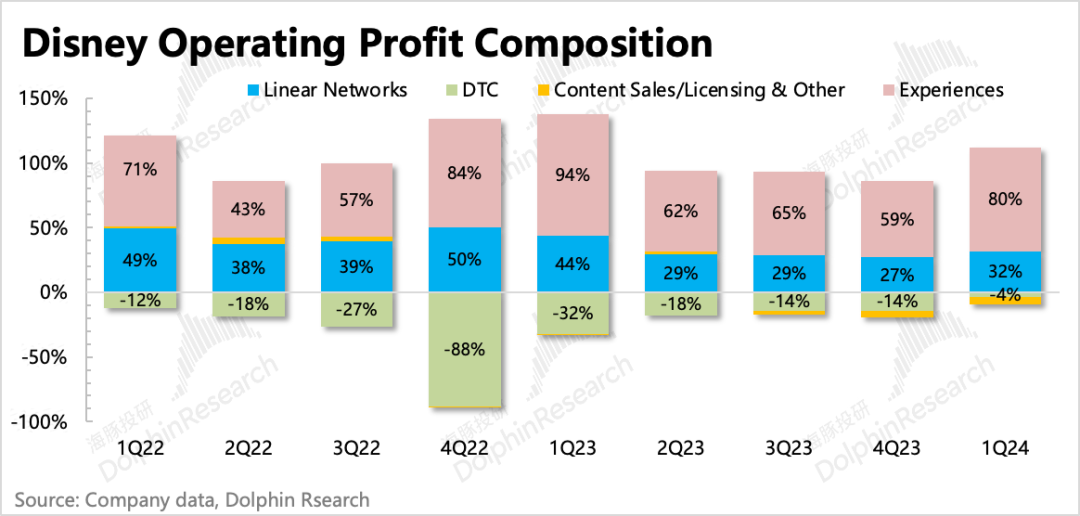

集团整体实现了近40亿的经营利润,同比增长27%,经营利润率16.5%,环比提高2.5pct,同比提高4pct。

展望未来,公司的计划是继续控制支出,预计2024财年减少支出75亿,实现自由现金流80亿。另外预期EPS 4.6美元/股,同比增长近25%。

按照新架构分项来看,含有DTC业务的娱乐业务线,虽有影片销售的拖累,但因为DTC的涨价+广告,以及对有线渠道的内容支出削减,整体利润率仍然同比提升了5.6pct。

以公园为主的体验业务则因为迪士尼世界、迪士尼游轮的需求在涨价还依旧强劲,整体利润率提高到34%。从集团利润的贡献占比上来看,体验业务是利润率优化的主要支撑,再次反弹到80%的贡献比例。

体育业务则因为一季度有较多的体育内容成本确认,新增用户转化存在一定爬坡期,因此影响了短期利润率水平。

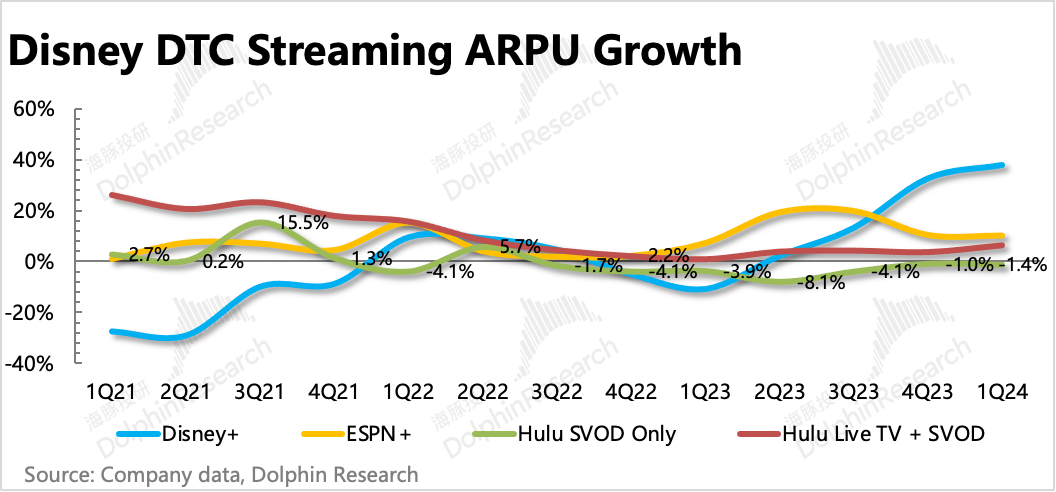

三、涨价影响用户增长,广告提高变现价值

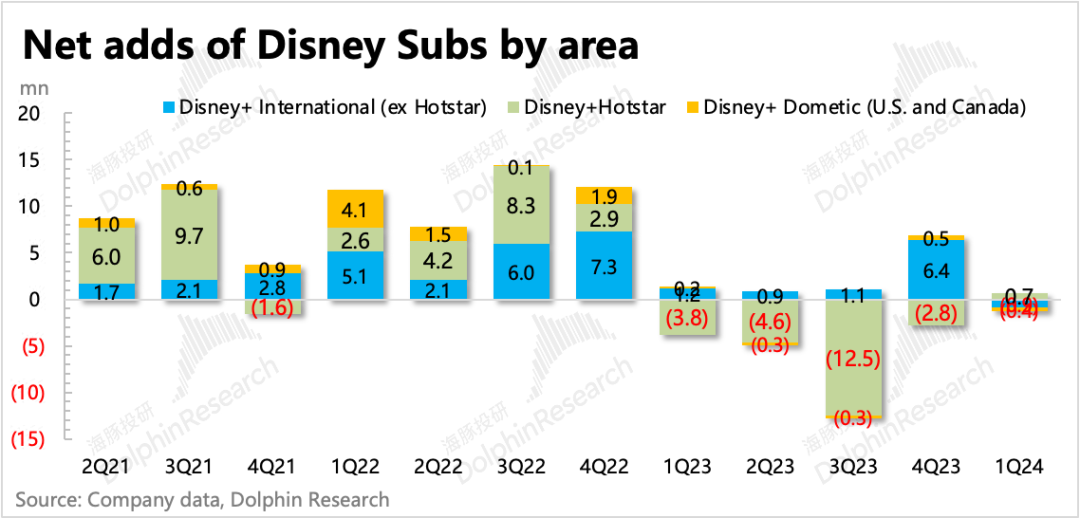

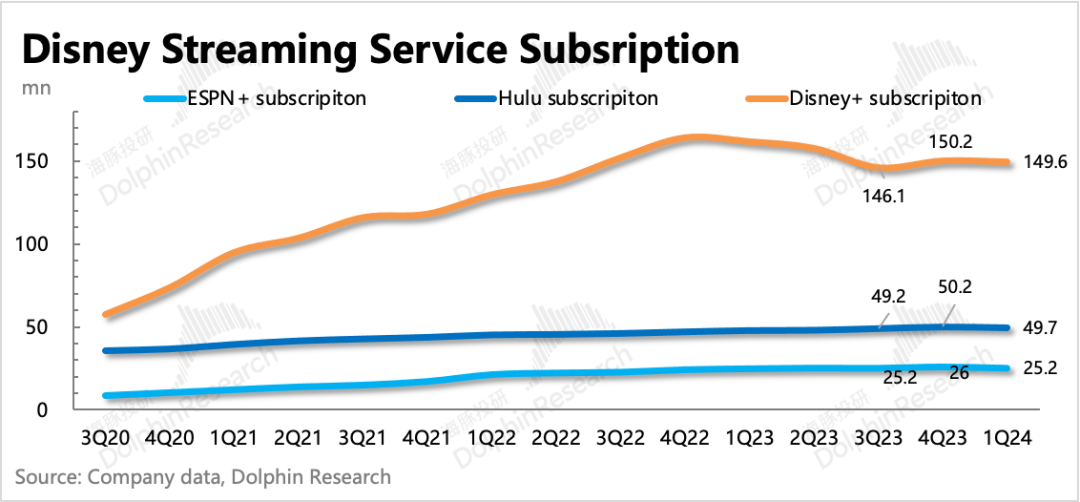

一季度Disney+欧美地区因为12月涨价影响显现,用户净流失了近100万,印度地区则贡献了主要增量。但对比奈飞,同时涨价下单季用户新增仅次于疫情红利期间的第二高,说明优质内容竞争力是增长的唯一关键。

截至本季度末,Disney+订阅用户1.496亿,ESPN+ 2520万,Hulu 4970万,总计2.245亿的订阅用户数。虽然公司对流媒体的现下重点,仍然专注在流媒体业务的经营减亏上,但随着流媒体经营利润率只有低个位数亏损,那么重新投入做用户扩张也能很快见到了。

在避谈用户增长目标三个季度后,公司这次终于重新提及了用户增长目标:预计2024年增长550-600万,与此同时再次强调流媒体业务2024年四季度可以实现盈利。管理层对今年内容投资的预算是250亿,虽然低于去年270亿的水平,但是也不少了。

不过一季度内容支出还不到50亿,这意味着很可能在明年下半年我们会看到迪士尼加大在流媒体内容上投资。

因此如果在2024财年上半年看到迪士尼因为内容短缺,用户订阅下降继而导致利润率也下滑时,不必惊慌,若有调整反而是又一次机会。

同期奈飞内容投入虽然也在下滑,但下滑幅度以及明显放缓,并且管理层给出的2024年170亿的内容投资计划,相比于2023年的140亿有明显增长,由此说明新投入周期已经开启。

迪士尼虽然一季度(4Q23)支出非常低(罢工影响),但按照250亿的年度预算,也是可以判断出下半年会有一个加速投入趋势。

四、主题公园:基数影响下,本土放缓,海外狂热

一季度主题公园以及消费品的收入91.3亿,高基数下同比增长7%,有一定放缓。但内部结构中,公园业务增速8.5%,但消费品销售则继续同比下滑1.5%,降幅有所收敛。

本土公园从上季度开始就能看到有降温的趋势,主要体现在加州迪士尼园区,更多的还是基数原因,去年同期有50周年活动,不过佛州园区(100周年活动)和游轮(新航线)需求相对稳定。

但国际乐园则仍然火热,收入同比增速34%,主要由于由于涨价以及上海、香港国际园区比较火热,去年同期还有封控,一个季度只营业了56天,而现在是整季运营。

五、被革命的有线媒体,大选年有望喘息

一季度有线电视收入同比下滑12.5%,没了ESPN的体育频道,这个下滑幅度继续扩大。从收入细分来看,主要是广告收入同比下滑了21%,订阅同比下滑5.7%,相对稳定一些。订阅费和分发收入因为有付费惯性,流媒体对有线电视的影响还存在滞后,但趋势基本上已经无解。

放大到整个行业来看,流媒体公司仍然在用户渗透,其中奈飞表现最好,有打击账户共享和广告计划的共同作用。

传统媒体被流媒体革命的趋势基本上无解,有线电视只有在特定的一些领域还有刚性需求,比如大选期间的政治广告投放,以及部分被有线运营商把控版权的体育赛事广告。因此海豚君预计今年有线电视渠道会迎来阶段性的喘息机会。

尼尔森数据显示,年初以来TV用户花在有线电视频道上的时长份额继续趋势性下滑,9月因为体育赛事集中,因此传统媒体份额才有一定回升。中长期来看,有线电视的广告收入将继续承压。

六、现金流稳定改善

一季度自由现金流净流入近9亿元,在盈利释放和投资稳定持平下,继续改善现金流状况。不过因为花了86亿从康卡斯特手中收回Hulu剩下33%的股权,因此截至一季度末,公司账面现金降低至72亿,短期投资31亿。另外公司虽然有长短期借款合计476亿,但其中超90%是长期美元票据,实际现金流状况并不算糟糕。

随着管理层对盈利要求的进一步提升,现金流这块不用特别担心,管理层也表态,2024年的自由现金流预计达到80亿,相比2023年同比增长63%。

但海豚君也直言,我们更希望看到内容短缺的问题解决,电影等传统内容业务能够减少拖累,与此同时,更希望看到内容库丰富后流媒体用户出现明确的扩张趋势。四季度出现了一些好的迹象,等到罢工潮对内容供给的滞后影响缓解,那么迪士尼也有望真正重焕昔日荣光。

由于大量的经营数据并不在业绩快报中披露,因此建议大家可以关注完整版财报,也可以直接查阅长桥app的「深度数据」。