文章来源:海豚投研

文章作者:海豚君

2月13日美股盘后,Airbnb爱彼迎公布了2023财年第四季度财报,没有意外之喜,却有些许惊吓,详细要点如下:

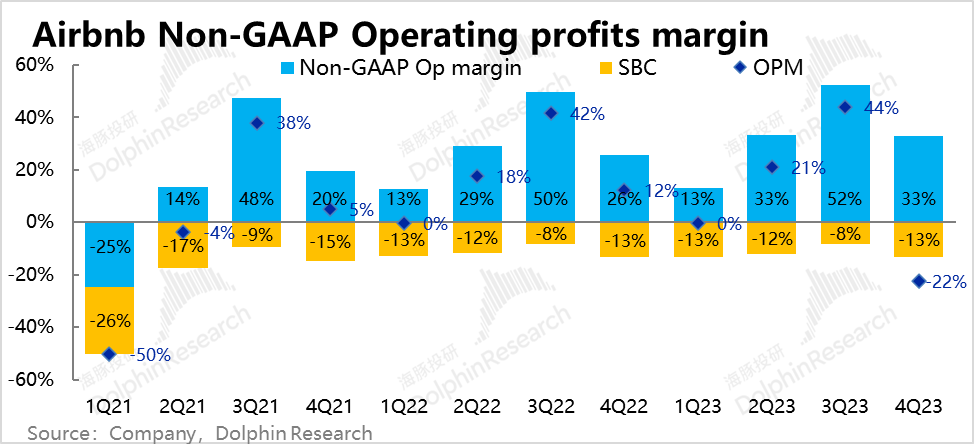

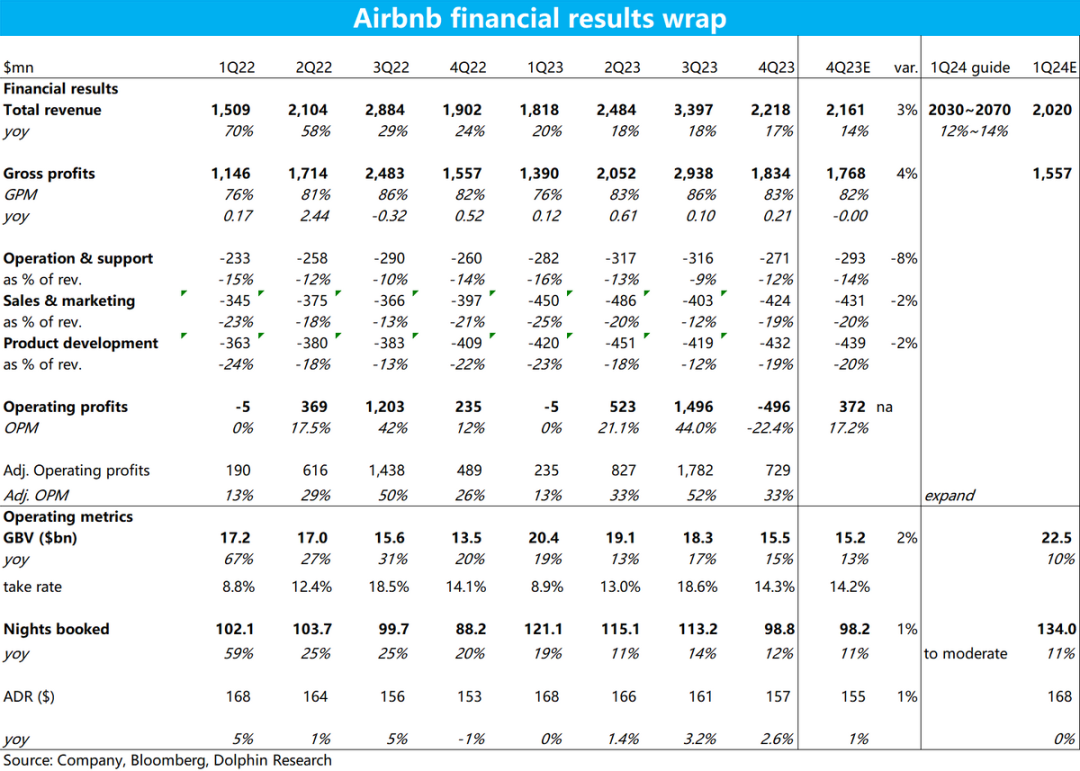

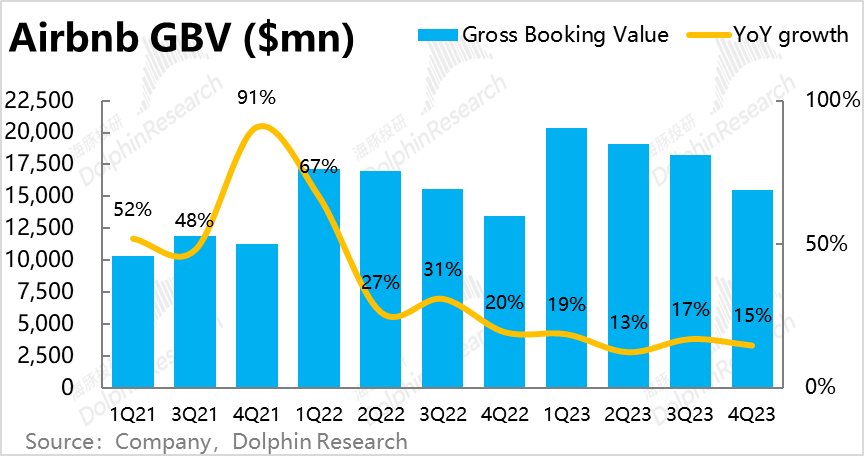

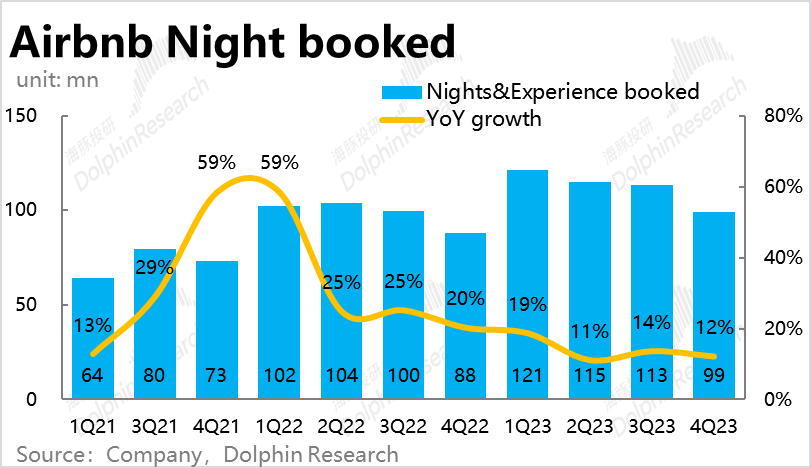

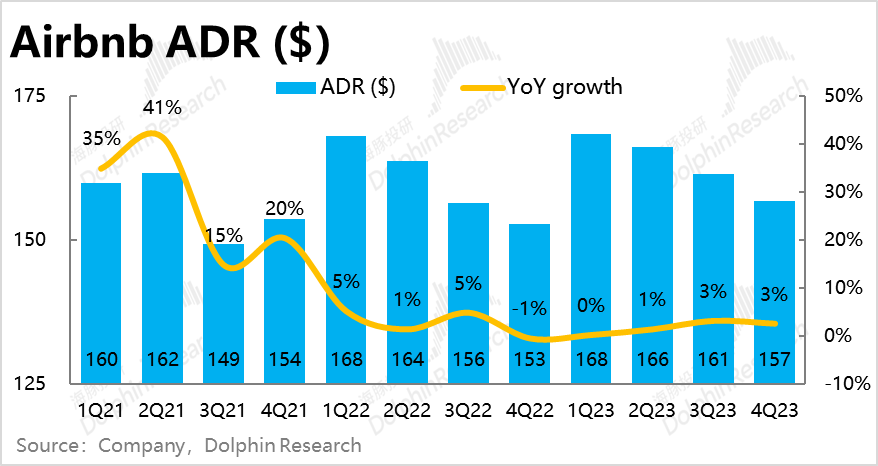

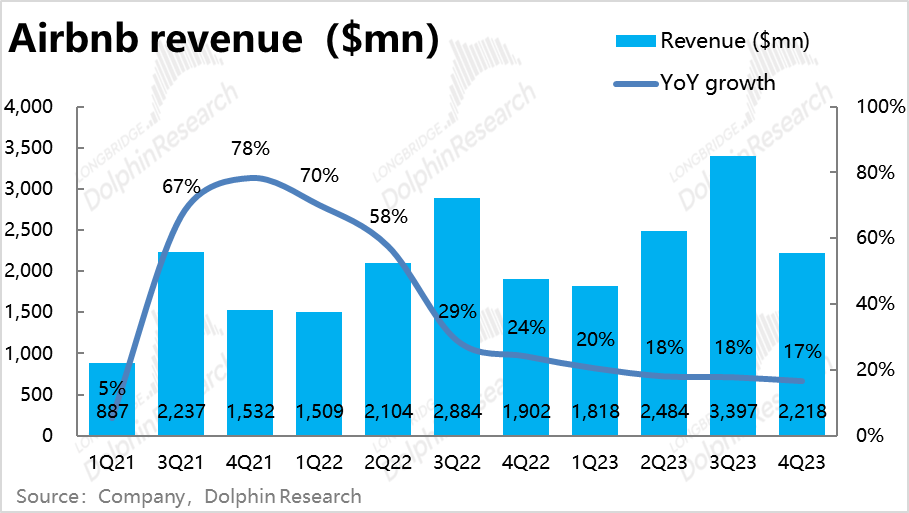

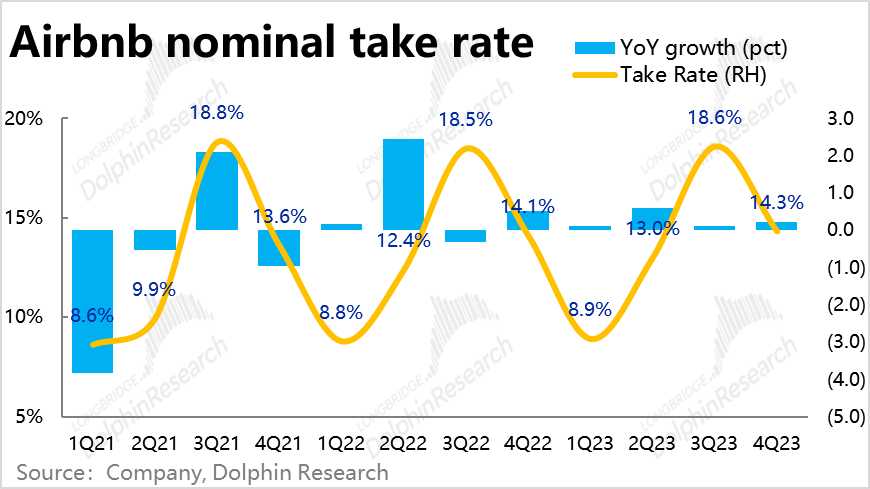

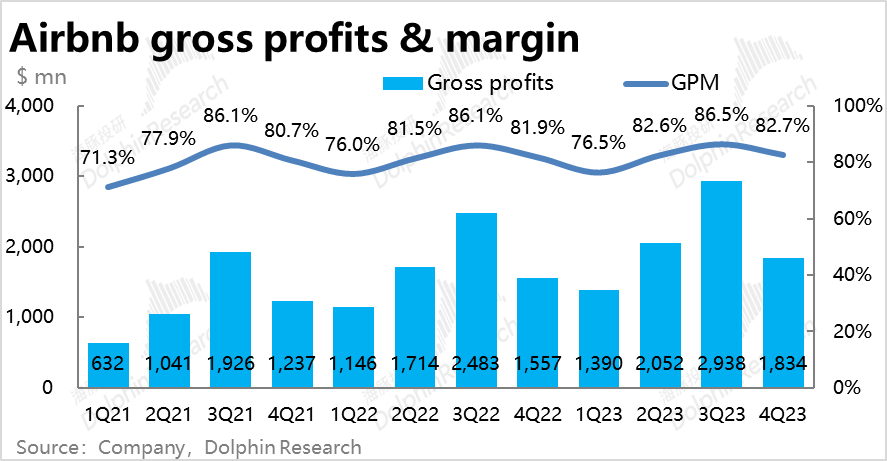

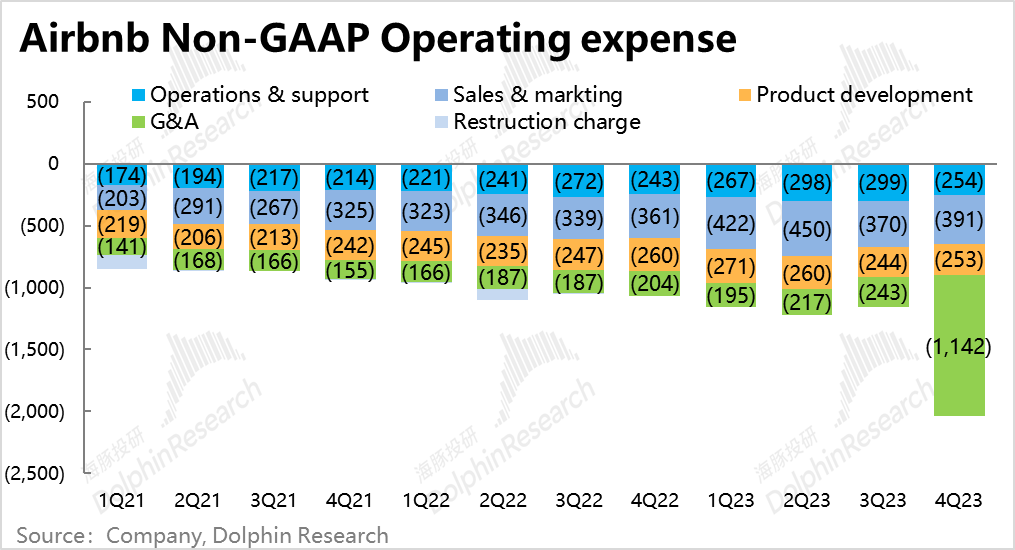

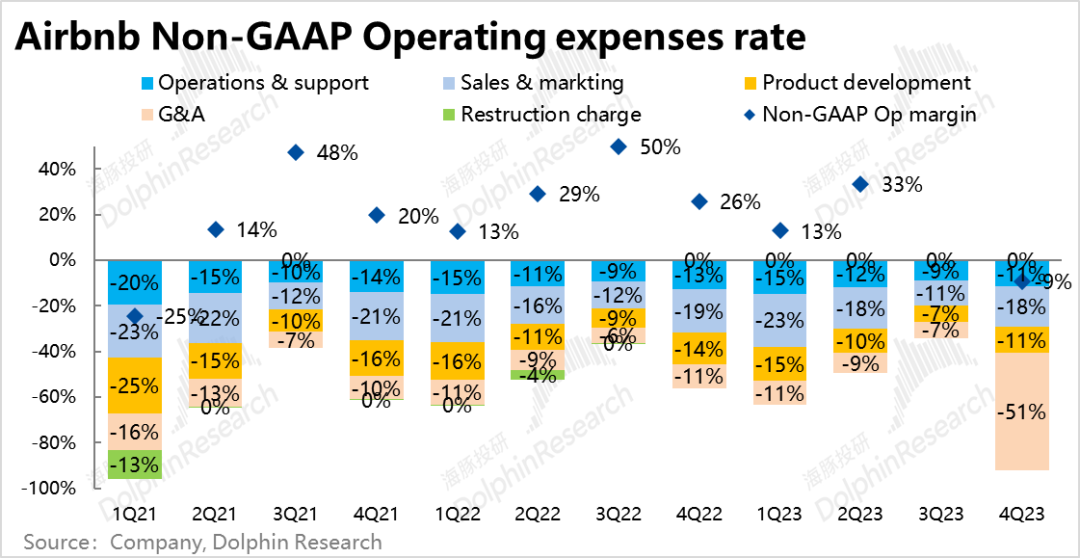

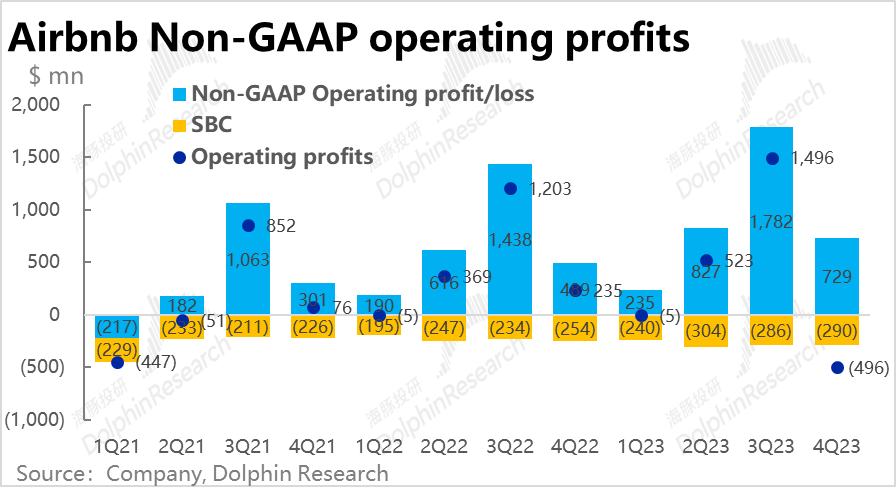

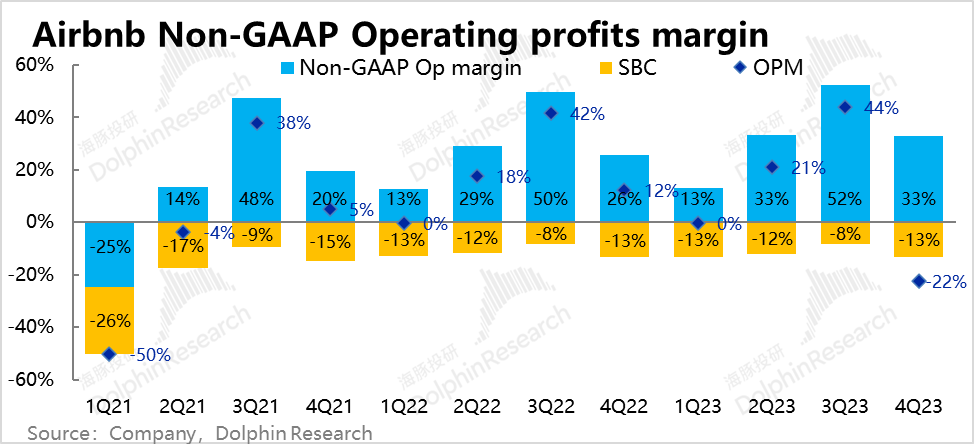

1. 单量增长继续趋缓:关键规模指标上,爱彼迎本季总预定金额约155亿美元,大体符合预期,没有惊喜。同比增速也环比放缓了2pct到15%,再剔除汇率贡献了2pct增速,实际增长为13%。价量来看,本季间夜预定量增速同样从14%放缓到12%,和市场预期基本一致。平均客单价虽同比提升了3%,不过剔除汇率利好因素,ADR实际提高不足1%。提价周期也基本宣告结束。正如市场担心的,公司间夜量增速持续放缓,似乎验证了酒旅需求的走弱。分地区来看,原先拉动公司增长的拉美和亚太地区,也已出现了边际放缓的趋势(增速下降2-5pct)。公司后续业务规模增长的动力来源似乎成了一个问题。2. 变现率提升有限,营收毛利同样无意外之喜:落实到营收上,爱彼迎本季收入约22亿美元,相比预期略好一些。趋势上,营收增速也环比下降了1pct到17%,并未扭转订单额增长放缓的趋势。从营收增速和预定额增速类似的变动趋势,可见爱彼迎的变现率变化不大,本季度为14.2%,同比略微提升了0.2pct,导致公司的毛利率也只是小幅提升了不到1pct,最终实现约18.3亿的毛利润,大体符合预期。3. 一次性费用激增,拖累利润和现金流:本季度爱彼迎在订单金额、营收等规模指标上大体还是有符合或略好于预期的表现,但费用端的异常扩大,导致本季的利润和现金流指标大幅恶化,是本次业绩最大的“污点”。从剔除股权激励费用后的口径,运营支持费用、营销推广费用、和研发费用占营收的比重本季还是继续下降的,体现了公司的经营杠杆仍在提升。但本季公司的管理费用支出高达11.4亿,超出平常一整年的水平。虽然公司解释主要是因为本季预提了超9亿的所得税(withholding tax)和住宿税费(loging tax)。但无论如何,因为管理费用的异常扩大,导致本季度GAAP口径下的经营利润再度转负到近5亿的亏损,经营性现金流入也大幅萎缩到不足0.5亿美金。4. 指引下季度收入略高,订单量增速继续下探:对于2024年一季度,公司指引收入在20.3-20.7亿之间,高于预期中值的20.2亿,但差异也不算大。而市场最关心的间夜订单量增长趋势上,管理层预期下季度的增速会继续环比下降,没能消除市场对需求持续性的担忧。同时,间夜单价ADR仍会同比持平或略微增长。整体来看,爱彼迎本季度在订单金额,间夜量和营收等关键规模指标上还算是交出了符合或略好于预期的成绩。虽然没有明显的缺点,但同样没能证伪或减轻市场对后续酒旅住宿需求走弱的担忧。业绩公布前,高频的第三方数据就已展现出需求走弱的趋势,而无论本季实际间夜量的增长,还是下季度增长的指引似乎也都验证了需求走弱的趋势,会导致市场对后续公司中期成长性的担忧越发浓郁。总结来说,海豚投研认为,公司虽然在一段时期内仍会处于营收稳定增长,利润率也长期向上的周期内。但在近期业绩并不出彩,后续展望有边际变差趋势的同时,公司的估值却显著高于同行,这给估值回调创造了的空间和动机,需要更谨慎的关注后续酒旅需求变化趋势。

以下是详细分析

2023年四季度爱彼迎实现总预定金额约155亿美元,大体符合预期的152亿,没有惊喜。同比增速也由上季的17%,进一步放缓到15%,且其中汇率贡献了2pct的增速。订单规模增长放缓的趋势在继续。从价量角度拆分来看,本季爱彼迎总预定量约9880万次,增速同样从14%放缓到12%,和市场预期也同样一致。并且据外资投行,四季度以来欧美酒旅需求出现走弱的趋势,公司也指引24年一季度的预订间夜增速会进一步环比放缓,换言之,酒旅住宿需求的持续性是当前最大的担忧。价的层面,本季平均客单价达157美元每晚,同比提升了3%,比预期中值略高2美元。不过剔除汇率利好因素,ADR实际同比增长不足1%。提价周期基本宣告结束。分地区的表现,公司本季没有披露北美和欧洲地区的订单量增速,但参考上季度的已不高的增长和第三方调研的数据,海豚投研合理猜测北美和欧洲地区在小幅负增长或低个位数正增长之间至于近期拉动公司增长的拉美和亚太地区,在经历了复苏后,目前也出现了边际放缓的趋势。其中拉美地区的间夜预订量增速由24%放缓到22%,亚太地区更是从27%放缓到了22%。爱彼迎本季度实现收入约22亿美元,相比预期的21.6亿,属于一致或略好。营收增速也环比下降了1pct到17%,并未扭转订单额增长放缓的趋势。从营收增速和预定额增长基本同频,可见爱彼迎的变现率变化不大。本季度为14.2%,同比略微提升了0.2pct。由于变现率仅略微提升,公司的毛利率也只是小幅提升了不到1pct,最终实现约18.3亿的毛利润,相比预期的17.7亿,领先幅度比较有限。由上文可见,本季度爱彼迎在订单金额、营收等规模指标上大体仍是交出了符合或略好于预期的表现,但本季度因为费用端的异常扩大,导致本季的利润和现金流指标预期外的大幅恶化,是本次业绩最大的“污点”。从剔除股权激励费用后的口径来看,和业务规模增长高度相关的运营支持费用和营销推广费用同比小幅增长,但占营收的比重是下降的。至于产品研发费用更是在绝对值上都同比下降的,体现的是公司的经营杠杆仍在提升。但是本季公司的管理费用支出高达11.4亿,超出平常一整年的水平。虽然公司解释主要是因为本季预提了超9亿的所得税(withholding tax)和住宿税费(loging tax)。但无论如何,因为管理费用的异常扩大,导致本季度GAAP口径下的经营利润再度转负到近5亿的亏损,经营性现金流入也大幅萎缩到不足0.5亿美金。尽管公司声称这些影响是一次性的,但本季利润指标明显恶化无可否认,之后会不会再出现此种情况,也是投资者不得不提防的问题。