文章来源:瞪羚社

作者:Kris.

2月7日晚,纳斯达克上市Biotech天境生物(“I-Mab”)宣布完成一项战略重组。简而言之,就是现有上市公司天境生物将中国的业务和资产剥离给天境生物(杭州),具体表现形式是最多高达8000万美元对价将其中国子公司天境生物(上海)转让给天境生物(杭州)。

与此同时,天境生物(杭州)还宣布了完成超5亿元人民币C1轮融资,由泰珑投资、浙江省“4+1”生物医药与高端器械产业基金、I-Mab等多家机构投资。

关键在于,上市公司I-Mab的对手方天境生物(杭州)原本是I-Mab的子公司,天境生物(杭州)最大的股东是天境生物科技香港有限公司(I-Mab的全资子公司,实际负责人为臧敬五博士),在这笔整合交易之后,天境生物(杭州)正式变为上市I-Mab的参股公司。

天境生物(杭州)前五大股东

这项交易有几个大的要点值得关注:

1)人事变动:现I-Mab创始人臧敬五将辞去公司的董事会职务,将领导天境生物(杭州);

2)资金流向:虽然转让对价最多为8000万美元,但本次交易上市公司I-Mab能获得多少实际现金流尚未可知。一方面,I-Mab在获得相应对价的同时还要参投天境生物(杭州)的C1轮融资(约1900万美元);另一方面,交易中约定I-Mab需要将全资子公司天境香港的持有股权转让给天境杭州的相关参与股东,以抵消天境香港欠这些股东的1.83亿美元现有回购义务;

3)杭州公司实控人之谜:在天境香港转让天境杭州相应股权后,除了上市公司I-Mab持有的不超过10%股权外,似乎与早前天境相关的有限合伙公司中间接持股股权比例最大的人士为钱丽丽,这位是何方神圣?

01

现实版的金蝉脱壳?

天境生物相关人士对外宣称这次交易是为应对中美大环境最佳战略选择,天境杭州按中国Biotech成长路线成长,I-Mab按照美国Biotech成长路线成长,双方价值最大化不桎梏彼此,以便实现估值回归。

可在部分投资者看来,这次整合剥离,有着“掏空”纳斯达克上市公司I-Mab之嫌。

天境生物的官网显示,截至2023年11月,公司有5款在研管线,放在官网首位的是CD73单抗尤莱利单抗,目前最快进度的适应症是与特瑞普利单抗联用治疗非小细胞肺癌;其次,公司管线临床进度最快是伊坦生长激素(长效生长激素)和CD38单抗菲泽妥单抗,国内前者处于NDA的阶段,后者则处于注册性三期临床。至于之前因曾与艾伯维合作而备受关注的CD47单抗来佐利单抗,放在官网的的最末位,开展的临床也仅剩骨髓增生异常综合征三期一项。

此外,天境生物还有两款处于一期的新型分子,分别是Claudin 18.2 x 4-1BB双抗、PD-L1 x 4-1BB双抗。

为什么在部分投资者看来上市公司I-Mab“血亏”?

先说CD47,吉利德刚刚宣布终止CD47抗体血液瘤项目开发无疑是对这个靶点赛道的“雪上加霜”,天境生物的来佐利单抗早在之前就有“疗效不佳”的传言,而艾伯维的退货和公司将其战略位置的调整更是加强了市场这一猜测。

CD38单抗菲泽妥单抗眼看就要成药了,但在前述交易完成后与上市公司I-Mab无关,2017年11月I-Mab从MorphoSys公司仅引进了菲泽妥单抗的大中华区权益。

即将商业化伊坦生长激素,其主要的目标市场仍然是在中国,2022年中国人生长激素市场规模达到17亿美元,超过美国成为这一领域第一大用药国。天境生物曾经测算过,伊坦生长激素后续实现的销售峰值可能在30-50亿元。

至于公司将其放在官网首位的CD73单抗尤莱利单抗,尽管公司临床进度处于全球第二的位置,但本身CD73单抗的成药性和潜在的安全性,都具备很大的考验。比如全球进度第一的阿斯利康在2022年8月的一项伞式试验中“CD73+PD-L1”并未能对PD-L1经治并进展的非小细胞肺癌患者展现出更好疗效优势。此外,诺华、BMS和礼来的CD73药物都在此前终止开发;天境生物的尤莱利单抗,在海外的进展更是充满了困难与挑战。

那么,这一路分析下来,可能上市公司I-Mab中最具价值的就是Claudin 18.2 x 4-1BB双抗、PD-L1 x 4-1BB双抗的海外权益了。

好一个“金蝉脱壳”。

02

赢家是谁

客观来看,天境生物的这一整合没有绝对的赢家,但多少会有一个最大的受益方。

从明面来分析,猜测以臧敬五博士为首的实控集团可能还是可能有一定受益的。

目前,天境生物纳斯达克的市值在1.65亿美元左右(折合人民币11.89亿),康桥集团、臧敬五博士的持股比例分别在12.24%、5.39%,股份价值也不高。另外在美国严苛的监管背景下,即便公司仍有30亿人民币的流动资产,也没什么文章可做。

而在这笔重组交易后,天境香港原本“欠的”1.83亿美元现有回购义务一笔勾销,同时还派生出了一家新的中国Biotech,这家公司未来还有更多的可能,比如IPO去A股和H股上市,比留在美国纳斯达克被包裹在“I-Mab”,无疑可操作的价值放大了数倍。

另外,对于已经在I-Mab的深套的机构们来说,既然看不到回本的希望,再把入局残余的盘子再盘一盘,博个机会也是“不得已的选择”。

03

国内机构们的血泪

让这些在I-Mab“深套”的机构们接受这一“耻辱性”的方案,管理层的改组或一些人退出I-Mab董事会或许是其中最关键的利益交换条件之一。

天境生物这一波操作,有投资者戏称:这是把公司之前高位投资的一些机构股东钉在了“耻辱柱”上。

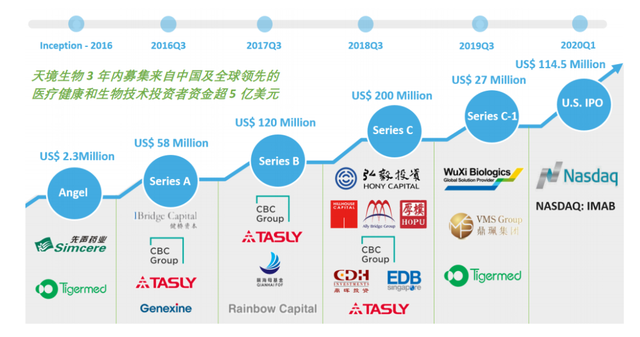

天境生物成立以来,累计融资金额(含一级、IPO和二级配售)已经超过了10亿美元,其股东名单将近涵盖了国内医疗健康部分知名机构的半壁江山。

如果从价位上看,投资估值最高的一笔交易无非是天境生物上市后的二级配售,2020年9月,高瓴资本、GIC、奥博资本等(不少海外机构)牵头的财团达成4.18亿美元(约合人民币28.6亿元)的私募配售协议;9月4日天境生物的美股股价还有40美元出头(配售会有折价),但目前股价仅剩2美元一股。

目前,参与该配售的很大一部分机构还仍然持有天境生物的股份,还有少数机构位列其十大股东。

(天境生物的融资历程)

当然,也有投资者说:天境生物的上市以来的高光走势,其实给了这些机构逃生窗口。

诚然,愿赌服输。不过也可以很明显的从天境杭州的股东名册里看到,仍然是有不少天境生物原有的股东在内,但可能更多可能是上图的早期投资者,比如泰珑就在C1轮融资的股东名单内。

结语:在2024年这样一个中国生物医药行业关键年头,投资者们需要打破自身的预期上限,年内出现任何“更花”的花活都不要感到意外。

毕竟在高位者的眼里,企业的生与死,可能比道德更重要。