文章来源:海豚投研

作者:海豚君

大家好,以下是海豚君总结的本周组合策略核心信息:

1)1月美国核心和整体CPI环比双双拉升,但仔细分析拉升背后有权重调整与异常天气的噪音。如果踢掉噪音,核心信息主要是居住成本在地产调整基本告一段落之后,居住成本下行趋势能持续多久还需要观察;其次是在薪资成本持续上行的情况下,医疗、娱乐、教育通信与个人服务杂项等泄通胀的过程仍然缓慢,几乎精准印证了美联储之前要谨慎确定降息时点的思路。

2)1月份美国社零看似环比坍塌,但背后应与天气以及12月的过度消费有关,两个月放在一起来看,其实与美国商品物价的通缩趋势基本一致,社零整体在缓慢的增长减弱当中,但结构上日用品和线上消费仍相对较好。

3)1月份美国财政赤字明显收窄,不含利息的狭义赤字甚至盈余 ,但结合美国预算办的2024全财年的财政赤字安排来看,22024年含利息支付的广义赤字率基本5.5%上下,狭义赤字率应该是3%以内,后者仍超出疫前大约一个百分点,且赤字的收窄靠的财政收入的增加,而非财政支出的缩减。因此,海豚君对2024年全年的财政政策判断是,极度宽松纠正到适度宽松,财政政策仍然是大开大合与高举高打。

4)1月截止到目前的宏观增量信息仍然指向的是2024年美国经济不着陆或者软着陆的情景。这种情景下,股权资产很可能的情况是或许高估,但业绩埋雷风险较小。

因此,不妨重点关注4、5月份逆回购超量余额耗尽之后,流动性变局是否会带来美股估值调整机会。当前没有调整的情况下,美股整体仍然巨头太贵下的滞涨,只能在有故事基本面又不太差的小票中找找机会,非常考验选股能力。

以下是详细内容

春节假期期间,国内旺盛的旅游、观影等假期消费给低迷的需求提了一口气,而美国市场,从一月发布的CPI/PPI、零售甚至联邦财政来看,美国经济看起来仍然是“不着陆”的路线。

一、一月通胀猛抬头

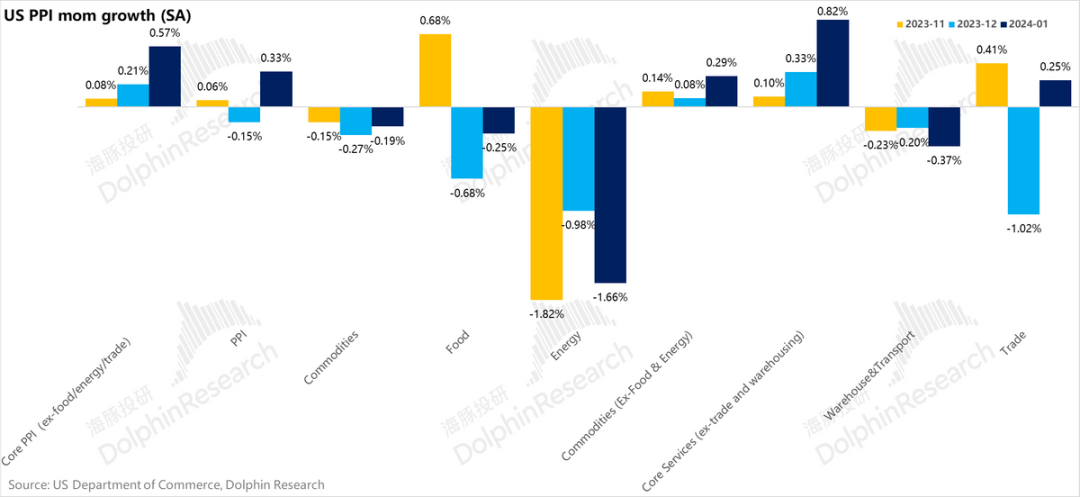

首先是PPI,虽然食品和能源价格环比双降压制了PPI拉升幅度,但由于核心PPI拉升较高,整体PPI仍有0.33%的环比增幅,而剔能源、食品和贸易的核心PPI直接窜到了0.57%,主要是剔贸易仓储的核心服务PPI环比涨幅直接飙到了0.82%。

而在市场关注度最高的消费者物价指标上,美国1月CPI同样是猛抬头,分项来看:

a) 食品上,无论是在家还是外卖都有涨价,导致整体食品CPI环增翻倍至0.4%;

b) 能源环比跌了0.9%,但能源细分中电和管道燃气等公共事业类能源服务其实长了不少了,导致能源的跌幅不够高;

c)核心商品上,二手车、医疗保健品和衣着环比跌幅较大,导致核心商品CPI环比跌幅拉到到了0.3%,还是在确定的通缩道路上。

d)核心服务上,最大的问题是居住成本中的OER(也是单项权重最大的细分类目)环比增幅直接回拉到了0.6%,导致整个核心服务环比增幅直线上了一个台阶,环比增幅到了0.7%。

其他重要核心服务上,除了娱乐服务物价环比增幅走弱之外,其他如医疗、运输、教育通讯、其他个人服务等等,都是在拉升状态。

而各项最终的结果是,无论是整体CPI(0.31%)还是核心CPI(0.39%)都是在拉涨的状态。

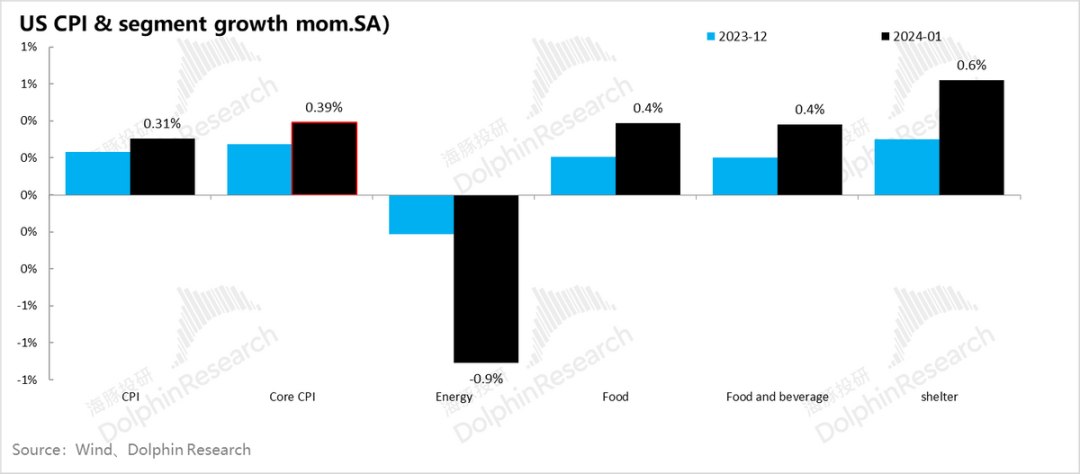

本来各项物价基本都在维稳或者下行的趋势上,为何到了1月除能源和核心商品之外的食品和核心服务又回到了拉涨的通道、整体CPI猛回头呢?海豚君提供以下几个观察维度:

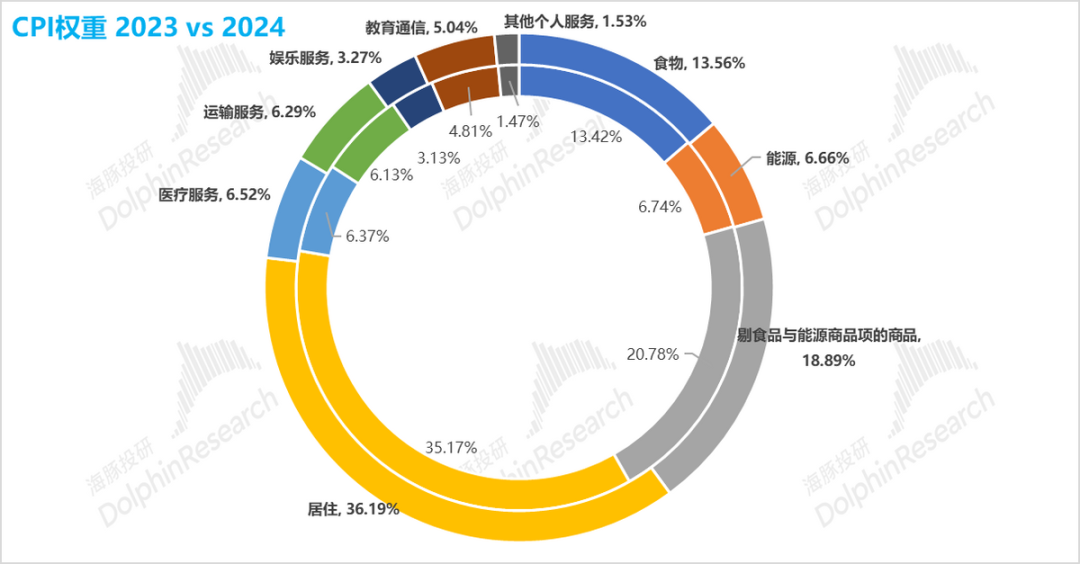

1)服务和食品权重拉升,助长趋势

进入2024年1月,CPI权重重调:过去一年中泄通胀明显的能源和核心商品权重下调,而泄通胀进度较慢的核心服务和食品项权重加大。这样调整过后,即使回溯了过去12个月,由于1月食品和核心服务项目整体都在边际上行,导致整体CPI和核心CPI看起来1月份的拉升尤其明显。

2)分项上,诸如在家食品、外卖食品、家用电与燃气、高波动的航空机票类运输服务的齐涨,看起来似乎与1月美国极端暴风雪天气有一定关系;不受天气影响的项目诸如医疗和教育通信基本就是稳定的上行通道。

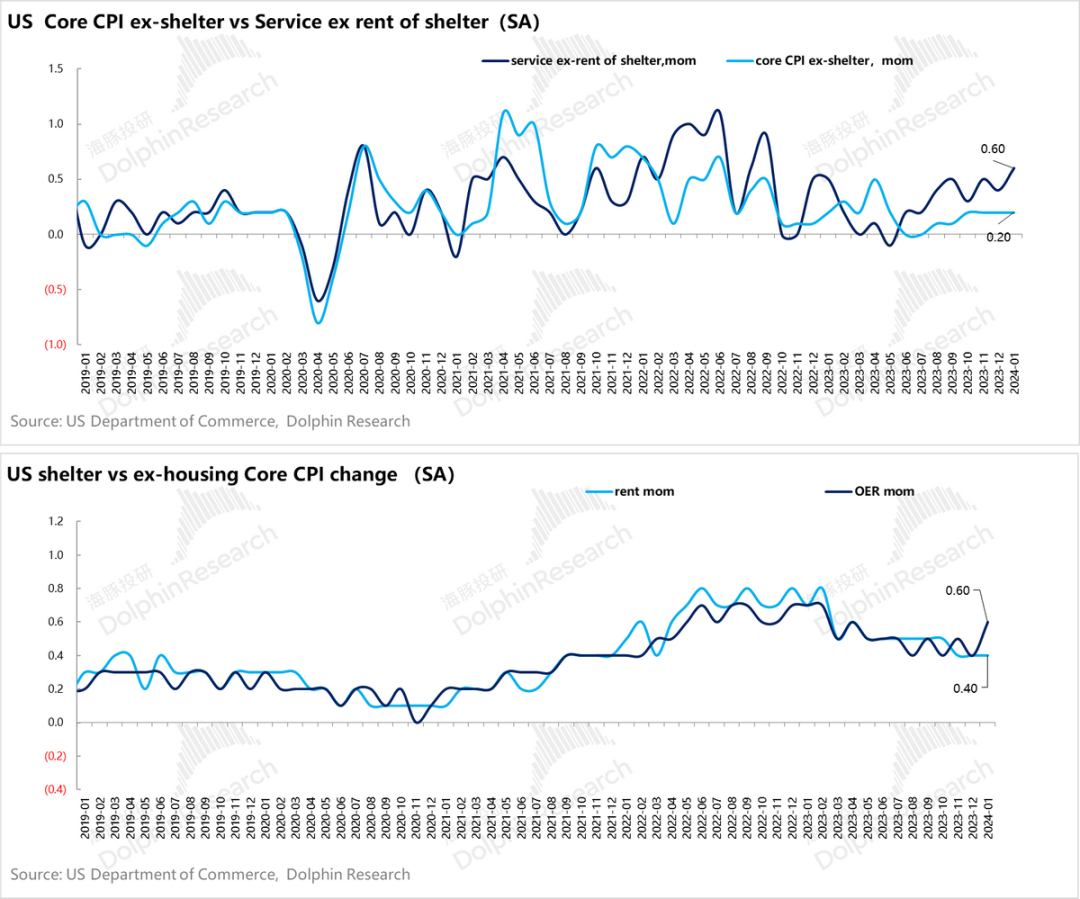

3)核心服务板块,这次真正问题较大的是居住成本,剔除居住成本后的核心CPI环比增速与上个月其实一致,都是0.2%。

而居住成本中拉升较高的主要是单一权重最高的业主等效租金(OER),它在整个CPI中的权重高达26.77%,超了医疗、运输、娱乐、教育通信和其他个人服务的总和。OER环比增幅0.6%,直接带爆了整个核心服务CPI。

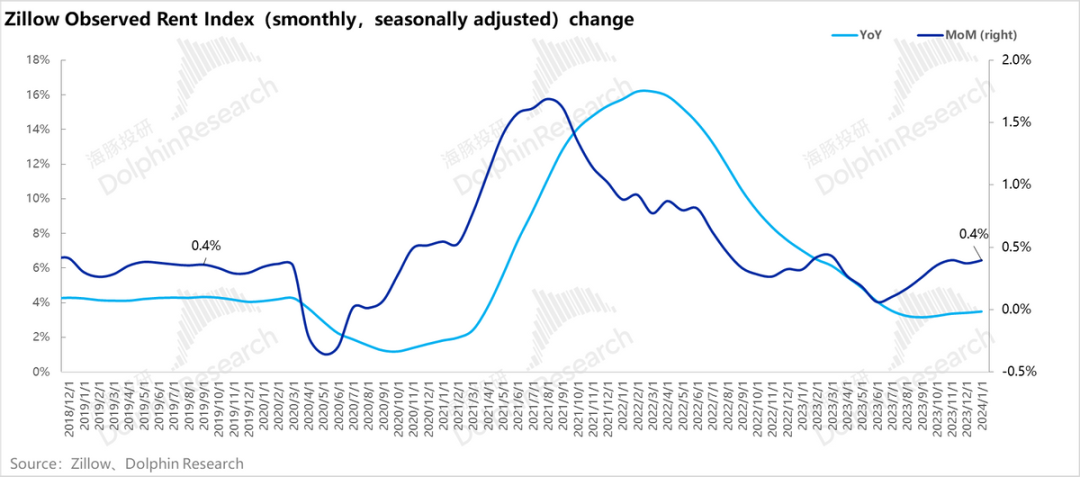

业主等效租金是自住房住户估算的自己房子如果用于出租,要付多少的租金。从实际租房价格变化来看,新租约环比增福基本维持在0.4%,并无明显异动。

需要关注他们预期租金回报率上升可能更多与房产价格预期有关。目前美国二手房供给紧俏,交易价格基本维稳,行业低库存下新房市场交易、新开工都已走过底部,开始小幅上升,需要关注自住房房主开启新的一年,是否有持续的租金回报率上升的预期,需要关注2月这个趋势是否继续,如果继续可能会影响降息时点的到来。

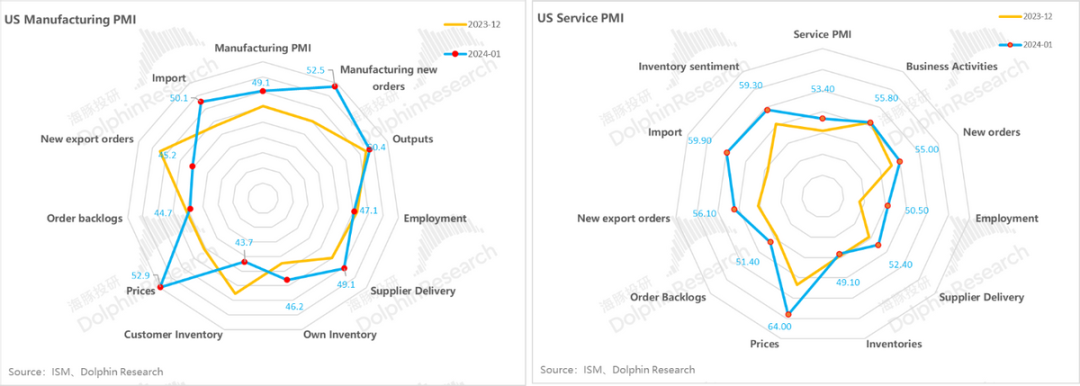

4) 另外一个值得警惕的是,1月前瞻指标中,无论是制造业PMI还是服务业PMI中,物价扩张的程度都比较明显,服务物价PMI指数直接拉到了64。

整体上来看,1月CPI有权重调整与异常天气的噪音,如果踢掉这些的话,核心信息主要是居住成本再地产调整基本告一段落之后,居住成本下行趋势能持续多久还需要观察;其次是在薪资成本持续上行的情况下,医疗、娱乐、教育通信与个人服务杂项等泄通胀的过程仍然缓慢,几乎精准印证了美联储之前要谨慎确定降息时点的思路。

1月的通胀信息再次教育了市场——Don’t fight against Fed。市场交易不断靠谱美联储的年中开始降息,一年降息三次75个基点的指引。

二、1月零售坍塌?不及CPI走势重要

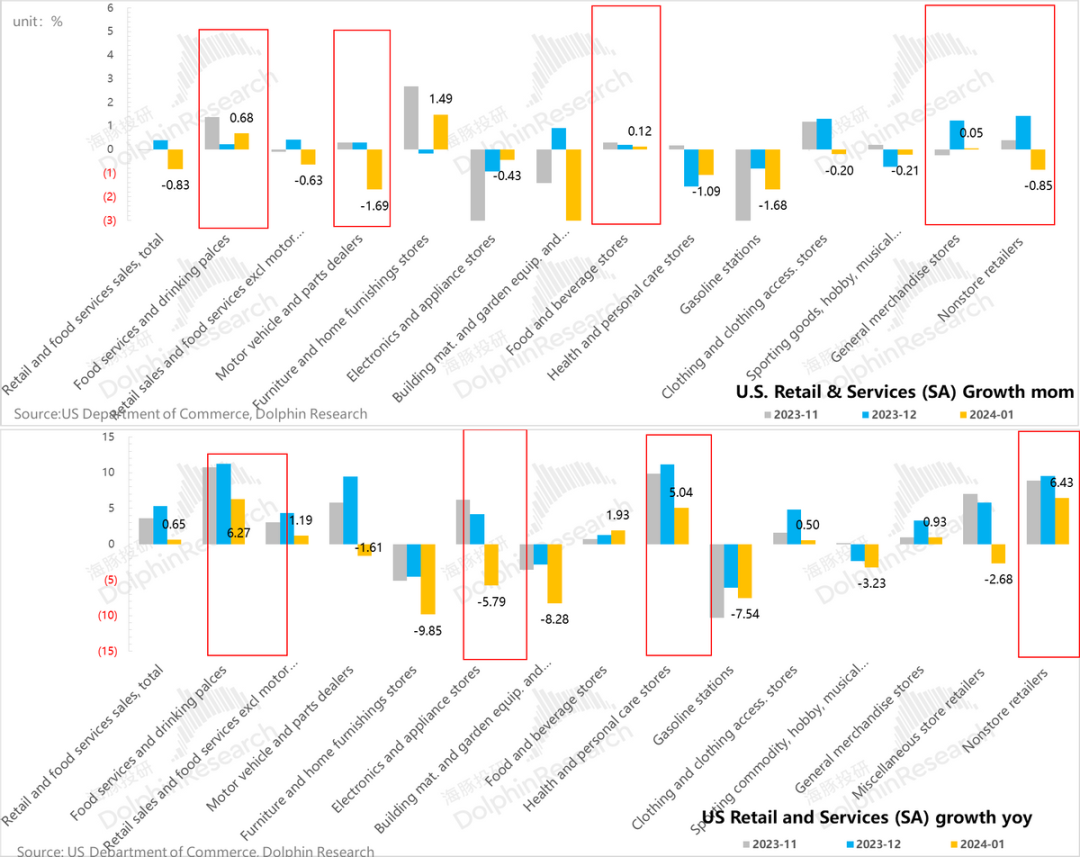

与1月商品核心CPI物价加速走弱相互印证的是1月的社零(剔除餐饮的社零勉强可以看成是个人消费中的商品消费),季调(未剔通胀)在12月份上飙之后,环比下降了0.83%,下得幅度非常大。

可以看到,1月餐饮场所的消费仍然非常旺盛,但其他关键高权重类目,如汽车与零部件、一般商品、无店零售等下跌幅度都较为夸张。

如果用季调后12月和1月的平均数相比11月的增速来看,最近两个月社零所代表的商品消费整体平平,结构上表现上边际向上的仍然是日用百货零售与线上零售,其次是服饰、餐饮。

但在1月异常天气压制商品消费、重头服务消费尚未公布、1月就业和时薪双走高的情况下,1月的社零的重要性和传递的信息远没有CPI和PPI传递的信息重要。

三、2024年财政虽收仍宽

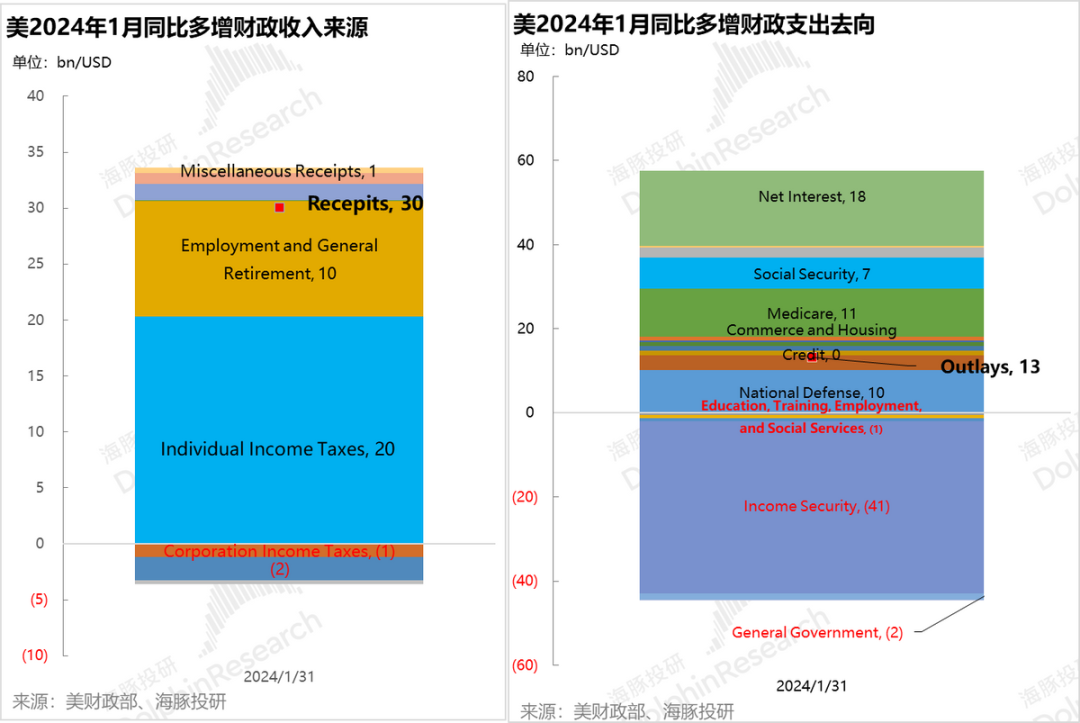

1月联邦财政上,由于收入端上,个人所得税纳税罕见转正;而开支端上,低保类支出(income security)削减幅度明显,主要是因疫情相关的公共健康开支继续减少。

最终1月财政赤字仅220亿美金,远远低于之前几个月份月平均1800亿上下的赤字水平,而且由于目前的付息成本较高,剔除付息成本后1月反而稍有盈余,当然这里有一部分是因为12月与1月之间收支付时间点的问题。

2024财年的四个月(10月-1月)里财政赤字(剔支付节点变化影响)是6000万,比去年同期多出来800万。

但按照美国预算办公室的预期,美联邦政府2024财年全年的财政赤字计划是1.5万亿,上一个财年的实际赤字是1.7万亿;剔除支付节点变化,赤字绝对额应该比上个财年减少1000亿。

这两个放在一起,是一个非常简单的信息:在余下的8个月里,每个月平均赤字额要从当前的1500万美金,回落到1100万美金上下。

从1月份的预演来看,赤字的减少应该主要是靠企业纳税额和居民纳税额增加来实现,而不是靠减少财政支出,仍然是民主党高举高大、大开大合的财政收支模式。

按照2024财年赤字规划,海豚君估算2024财年美国含付息的宽口径赤字率应该是5.5%上下(相对于名义GDP),剔国债利率支付后的狭义赤字率应该是接近3%,而2019年之前几个季度基本在2%以内。

也就是说,即使2024年极限宽财政做法会有所收敛,但相比于疫前年份,仍然会是相对较高的状态,财政政策仍相对宽松。

目前高就业、高时薪增速、劳动力供给仍然偏紧趋势下,政府的财政政策也只是从极度宽松走到了相对宽松,在叠加下半年的降息(假设75个基点)。

这种宏观组合下,海豚君认为从经济基本面角度,2024年美国经济仍然是不着陆或者轻着陆两个选项的可能新较大。

四、还有多少淤积的超额流动性供消耗?

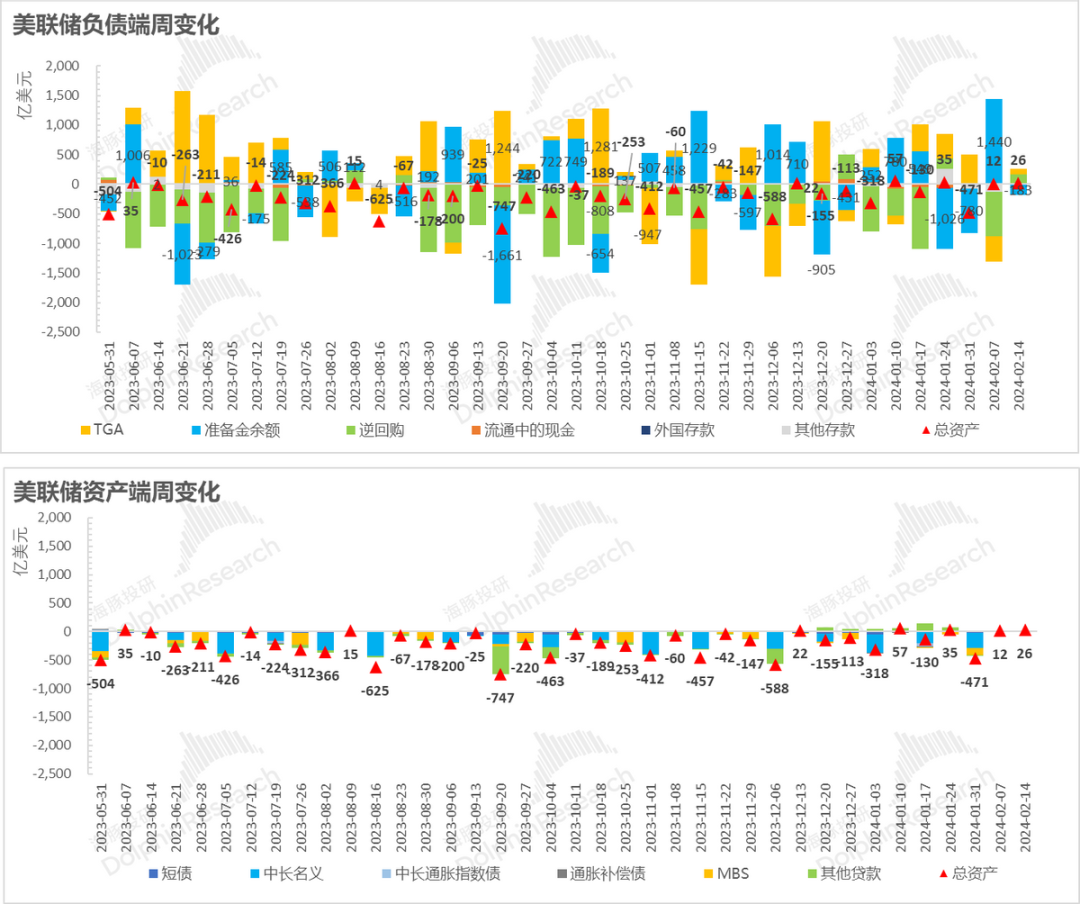

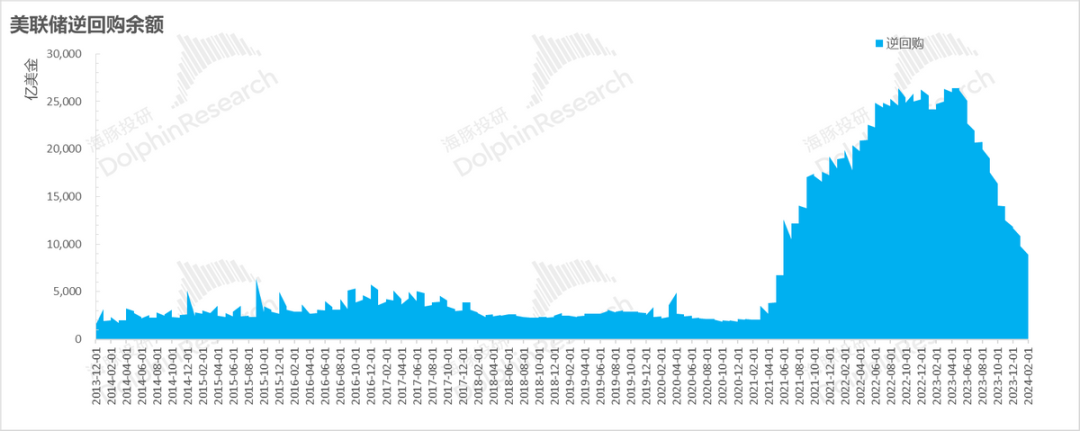

从美联储的资产负债表来看,过去两周,美联储都没有抛售美债,因此美联储的总资产基本未动,但负债端变化确很大:逆回购仍在被较快消耗,到2月14日周,逆回购余额还剩9000亿美金。

按照目前的消耗速度, 4、5月月份开始,如果美联储继续按照当前节奏抛售国债,就会回落到了疫情前的5000亿美金上下的水平。之后再继续量化紧缩,可能就会需要消耗银行准备金余额了。

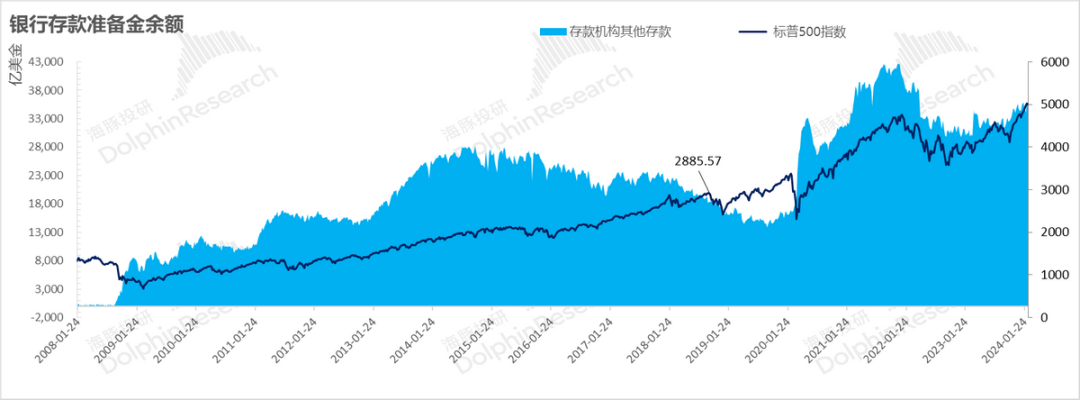

从2021年以来的趋势来看,标普500指数走势与美国银行体系的准备金余额趋势高度一致,仍然需要关注到时候可能的杀估值风险。

但由于经济基本面上仍然偏向软着陆或者不着陆的可能,基本面不出问题的情况下,届时美股回调之后反而是买入机会。

五、美股财报季小结

而巨头就近期财报季的情况来说,在估值整体性合理偏高的情况下,仍能有不错涨幅的基本有两大特征:业绩与指引实质性超预期,如亚马逊,要么是含指引的业绩基本合格但有回购加持,如Uber与迪士尼,涨幅基本在10%上下;最强如Meta和奈飞,涨幅基本在20%上下。

而业绩还可以或勉强可以的巨头,如谷歌、苹果和微软,其实已经是滞涨状态,高估而且通胀下行较慢的情况下,估值再往上拉,压力已经较大,这个与海豚君之前美股综述《巨头雄霸天下,微软、谷歌、亚马逊、Meta能一直无敌吗?》判断基本类似。

在巨头整体性滞涨,资金开始往往小盘股里“淘金”。有故事且有一定落地的AI小股基本是在群魔乱舞的状态,比如说海豚君跟踪的ARM和Palantir,财报以来的涨幅基本按50%来衡量。目前来看,小盘股的机会相比于超涨的科技巨头仍大一些。

整体来看,4月份流动性观察节点到来之前,美股巨头的Alpha能力已经明显减弱,市场开始需要在有故事或有落地的小公司中“淘金”的时候,选股难度还是会上来很多。

六、组合收益

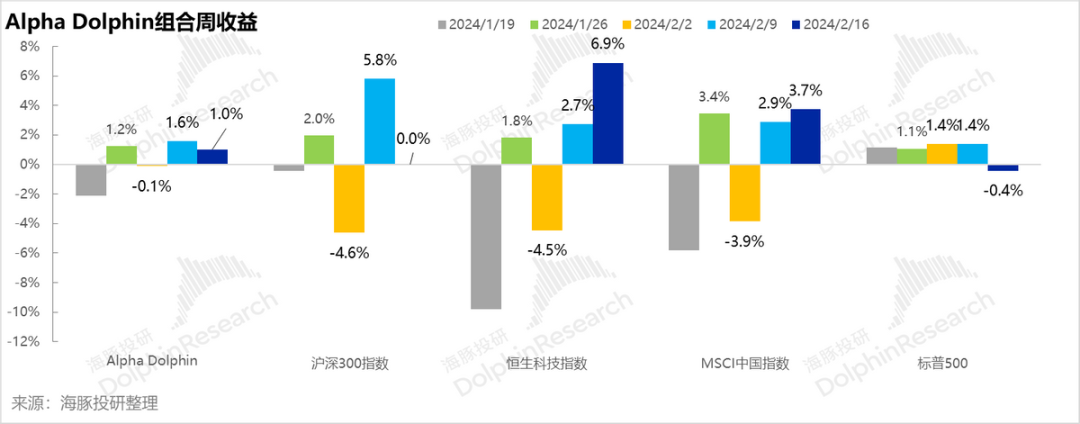

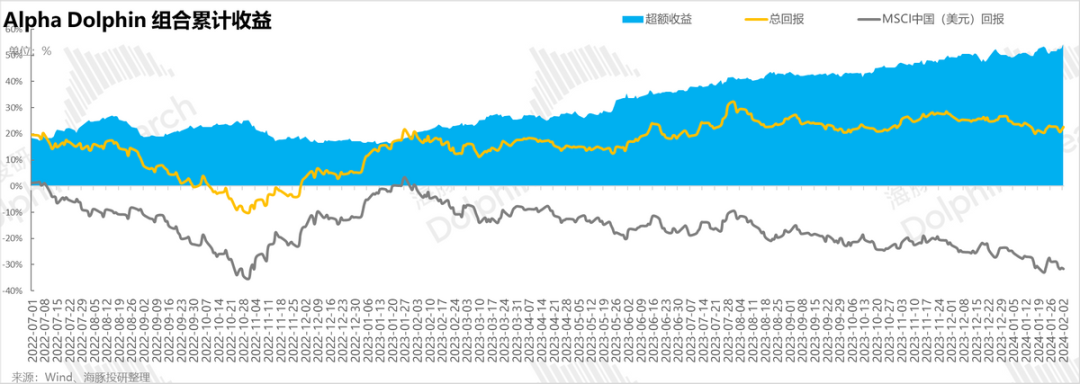

2月9日与2月16日两周,Alpha Dolphin虚拟组合收益上行分别上行2.7%和1.7%,弱于MSCI中国与恒生科技,但强于标普500。

自组合开始测试到上周末,组合绝对收益是 26%,与 MSCI 中国相比的超额收益是53%。从资产净值角度来看,海豚君初始虚拟资产1亿美金,目前回升到1.27亿美金。

七、个股盈亏贡献

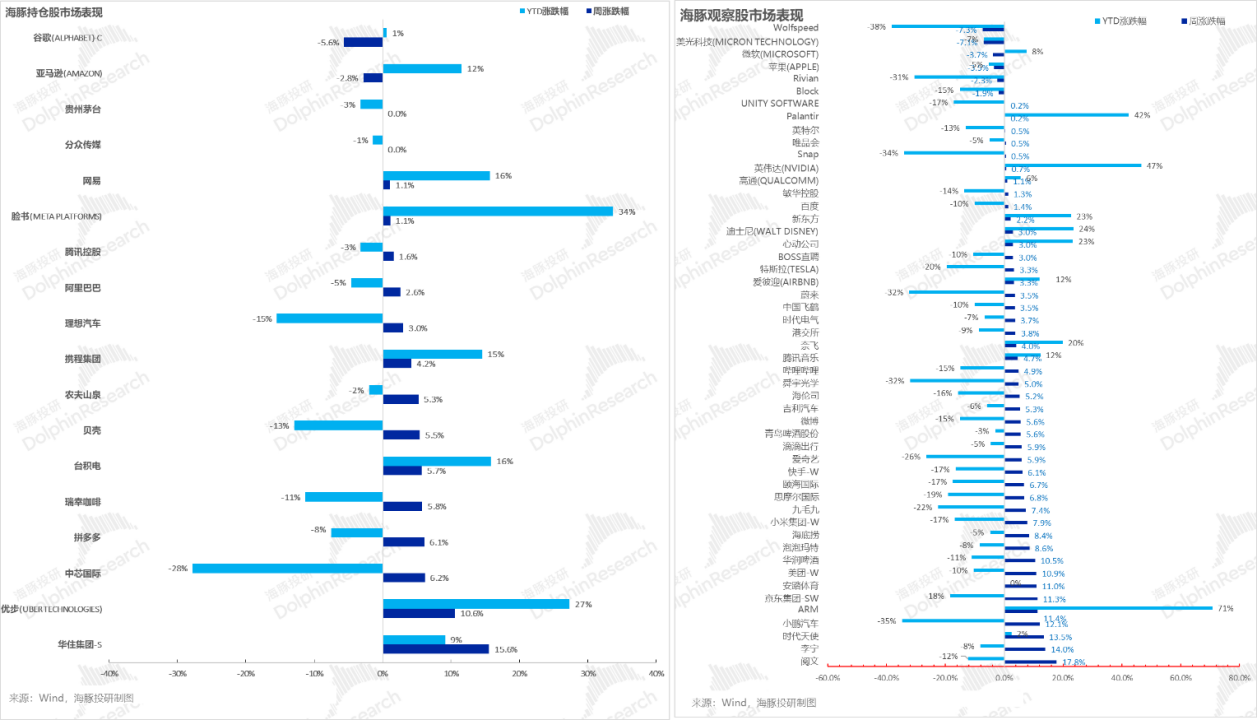

最近两周海豚君持仓和观察票池的涨跌主要是两点驱动:a)美股是财报季驱动下的涨跌,如ARM和Palantir;b)中概在春节旺盛出行消费驱动下的低估反弹。

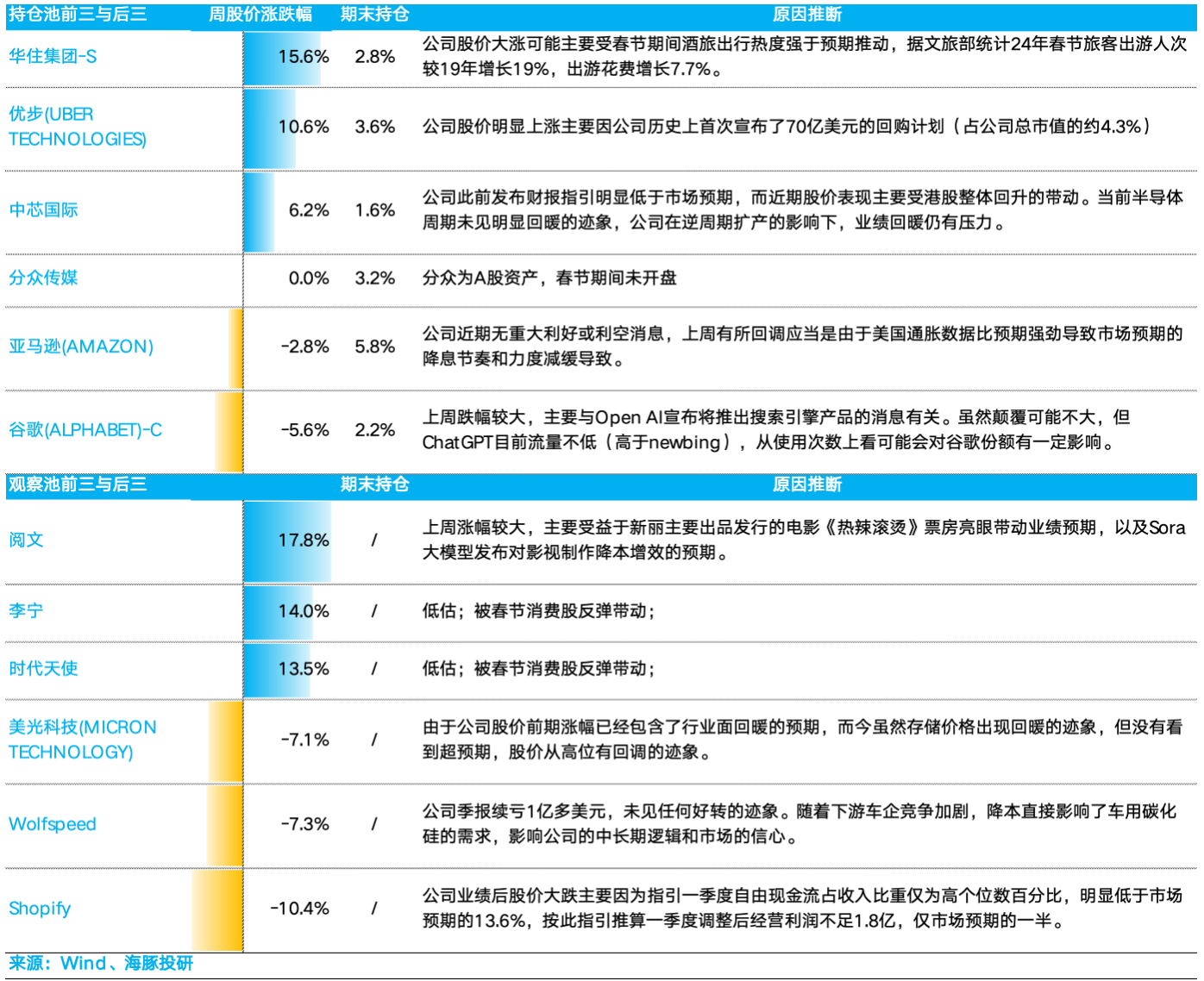

对于海豚君持仓池和关注池中,春节一周主要涨、跌幅比较大的公司以及可能原因,海豚君分析如下:

八、组合资产分布

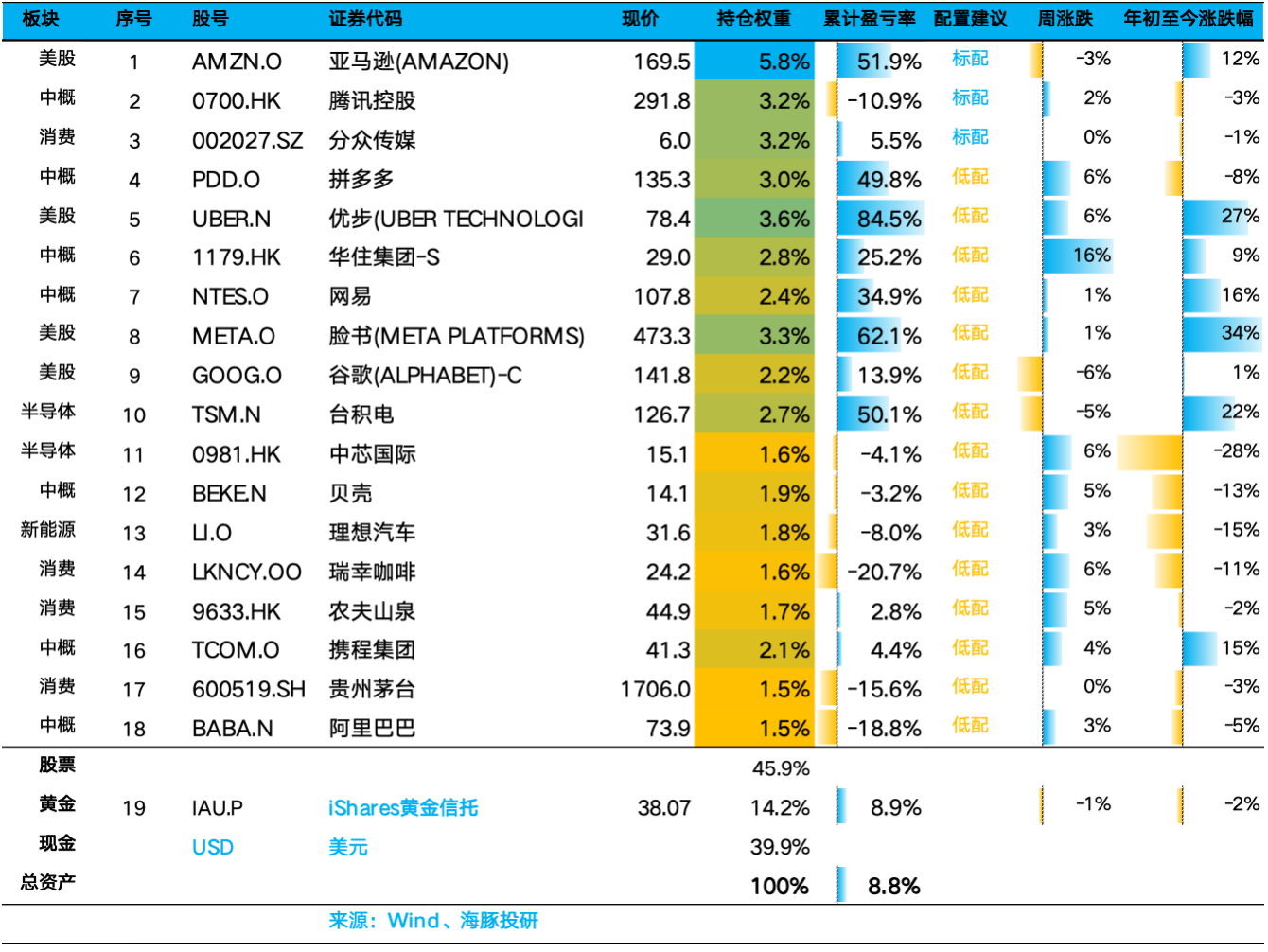

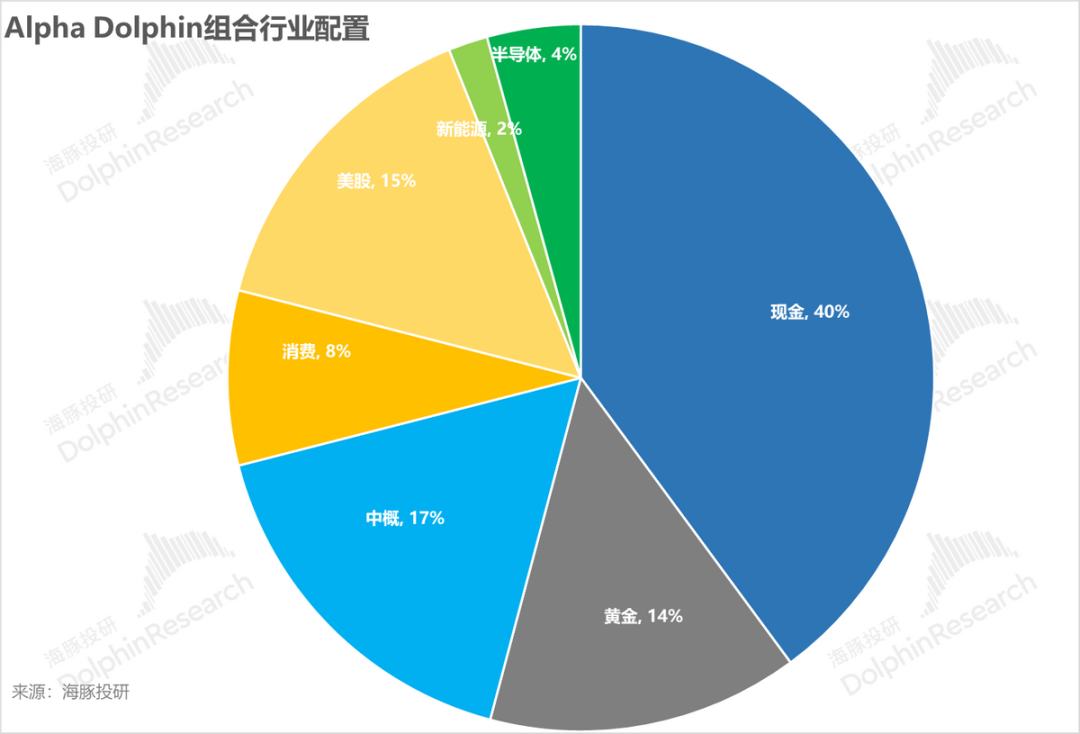

最近两周Alpha Dolphin虚拟组合无调仓,共计持仓18只个股,其中标配三只,其余权益资产为低配,剩余为黄金和美元现金。

截至上周末,Alpha Dolphin 资产配置分配和权益资产持仓权重如下:

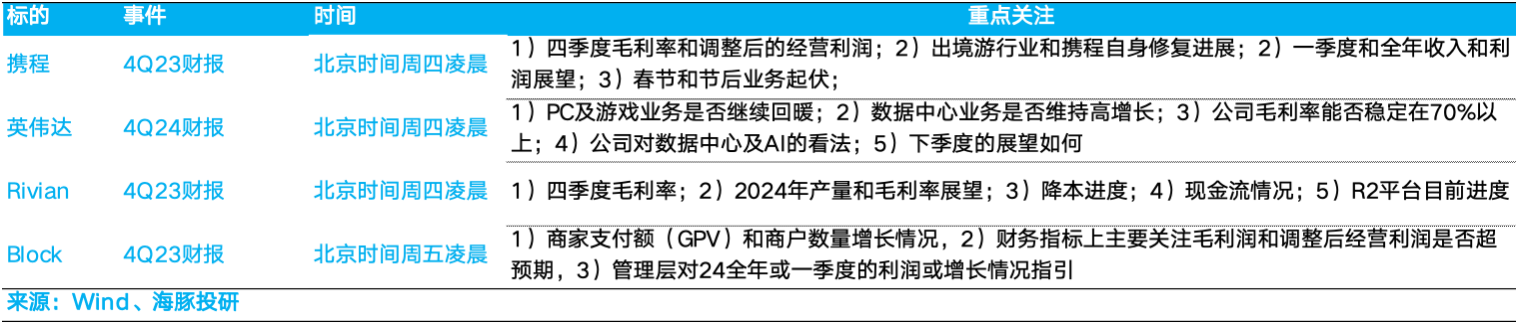

九、本周重点事件

本周美股正式进入小而美公司财报季、中概财报季的前奏。具体关注点海豚君整理如下:

<正文完>