文章来源:海豚投研

作者:海豚君

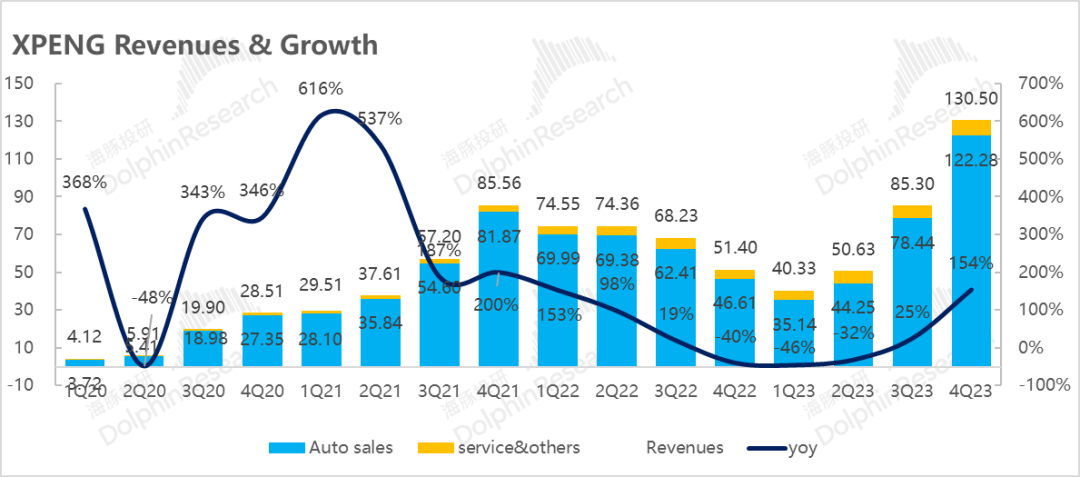

小鹏汽车于北京时间2024年3月19日长桥港股盘后、美股盘前发布了 2023 年四季度财报。来看关键信息:

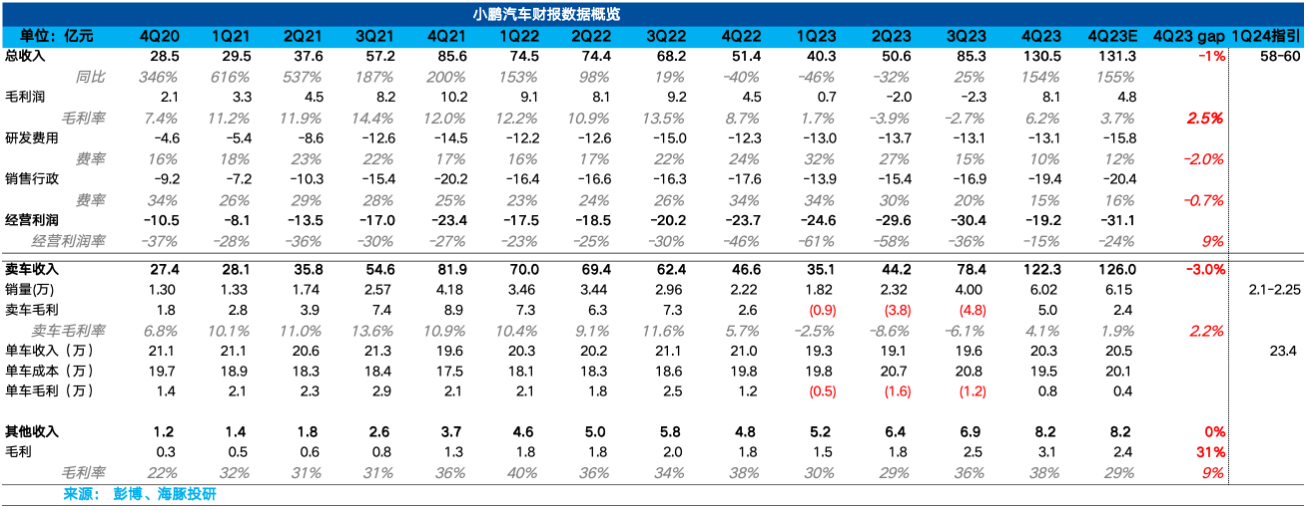

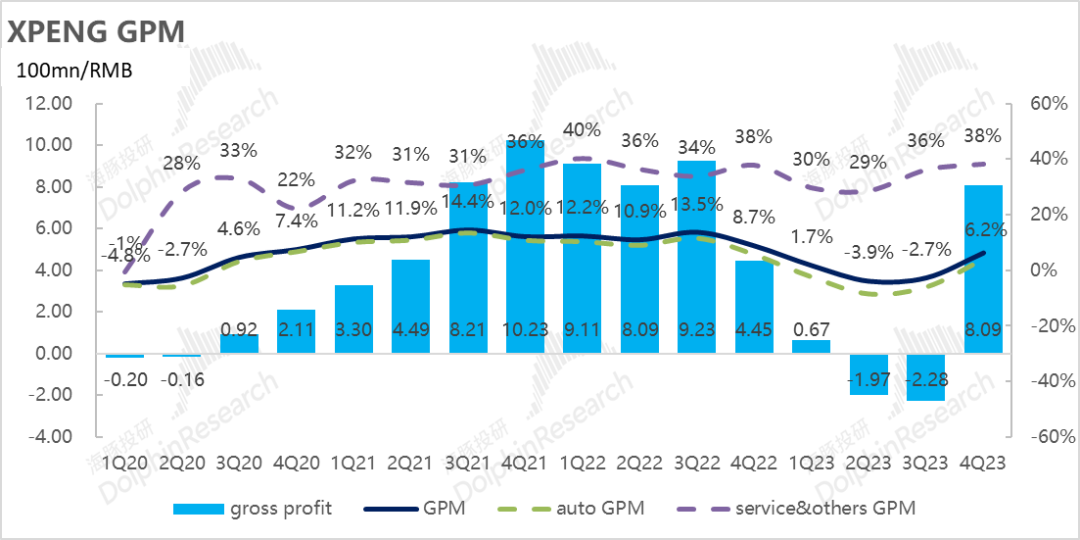

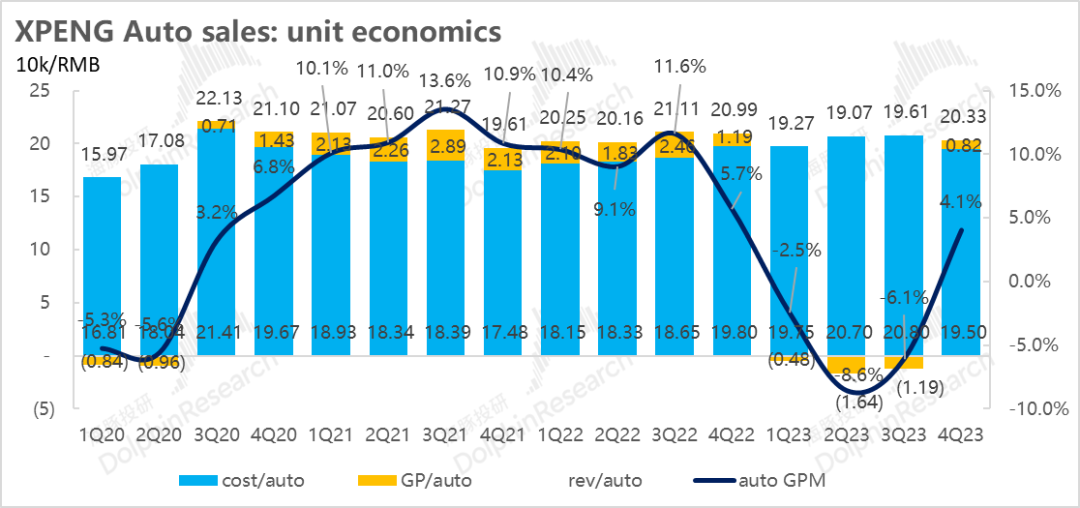

1)“小惊喜“的毛利率:卖车业务毛利率不仅实现公司目标的转正,达到了4.1%,超出市场预期1.9%。而本季度仍然计提了存货的减值和合约损失,相比三季度实际毛利率(剔除了G3i合约损失影响)上行了9.2%,改善幅度很大。

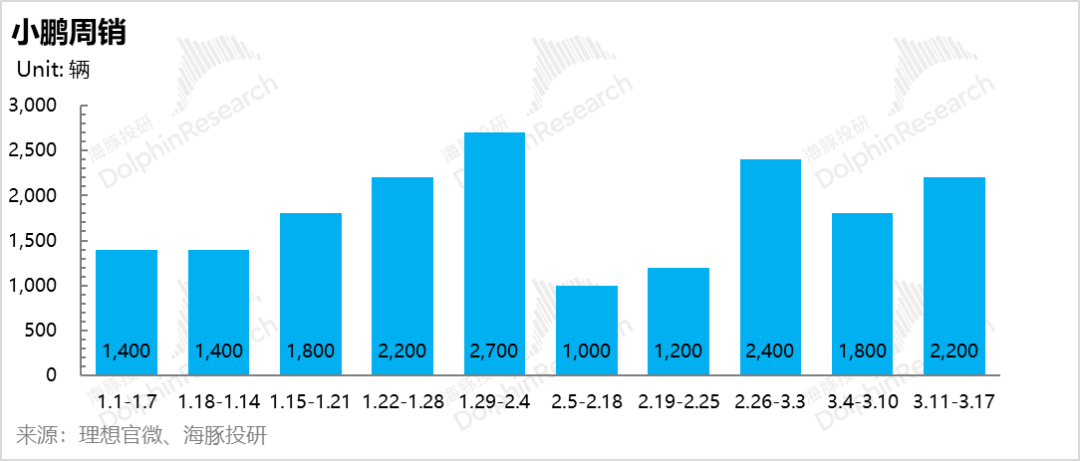

2)一季度销量指引仍然承压:继今年1月和2月实际卖了1.3万辆车后,今年一季度给出的销量指引是2.1-2.25万辆,普遍低于大行预期2.3-2.8万辆,意味着加大终端促销,以及通过木星计划大幅拓展经销商,来实现销量的恢复在3月几乎没有进展,一季度整体销量仍然处于承压状态。

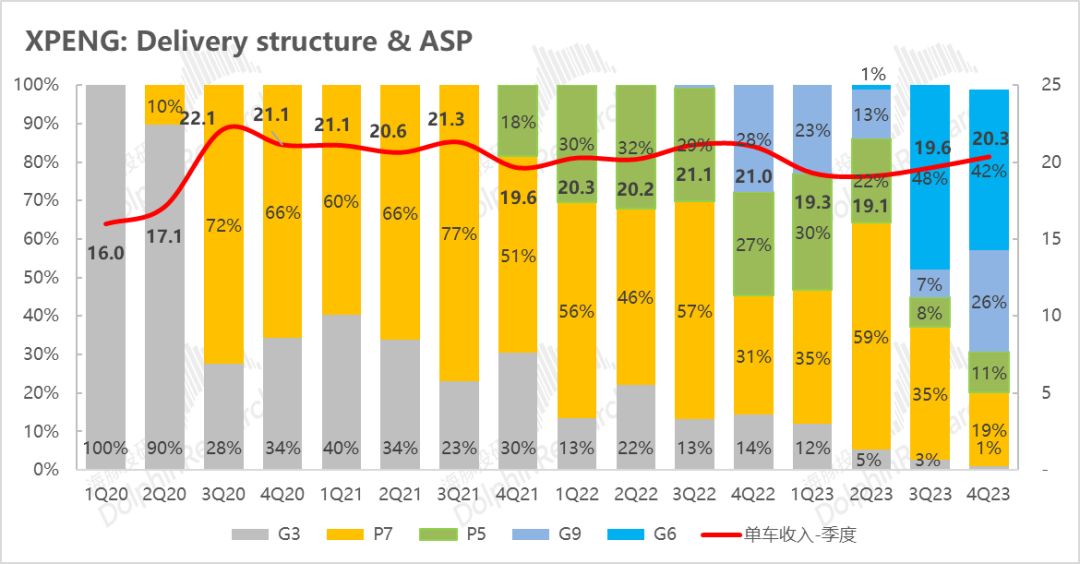

3)但一季度毛利率有X9托底:一季度收入指引58-60亿,但指引隐含的单价已经到了23.4万,相比本季度环比提升2.9万,意味着毛利率端不会因为销量的大幅下滑而大幅下降,还是会由高毛利的X9来托底。

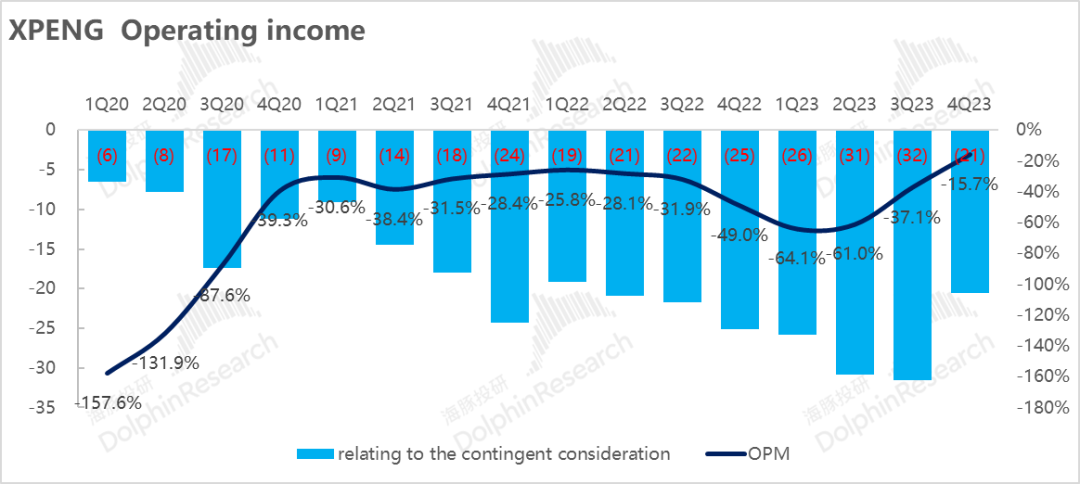

4)杠杆效应释放:本季度研发费用控制合理,销售费用因渠道扩张有所上行,但因为销量环比提升50%,经营杠杆有所释放,运营亏损率有所收窄,达到-15%。

海豚君整体观点:

整体感受:本季度毛利率超出市场预期,一季度毛利率预计也有X9托底,但今年一季度销量仍承压,低于大行预期,市场最担心的还是小鹏订单及销量的恢复情况。

一季度销量指引下隐含的3月销量,意味着加大终端促销,以及通过木星计划大幅拓展经销商,来实现销量的恢复在3月几乎没有进展,一季度整体销量仍然处于承压状态。

而原先小鹏定的今年年销28万的目标,在目前的销量颓势下很难完成,大行已经普遍下调年交付到22万辆。

从今年来看,小鹏的upside有1)目标利用与大众的联合采购以及技术降本实现降本25%,2)开启了新一轮组织架构的调整提高运营效率,但对于小鹏目前最重要的还是销量和收入端的提升。

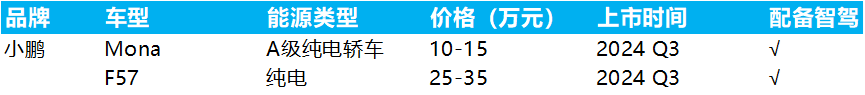

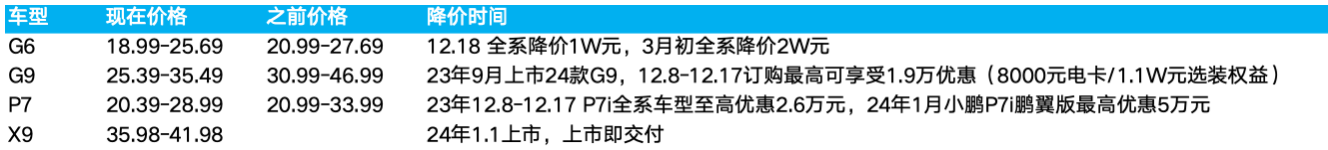

从目前周销来看,上周订单量也仅恢复到周销2200辆,在现有主力车型G6/P7订单及销量下滑的情况下,X9作为一款纯电MPV在销量端的贡献预计月销也仅能达到3000-4000辆(更多在于毛利率端的贡献),而留给小鹏今年销量计划的完成关键在于与滴滴合作的定价10-15万元车型“Mona”。

目前小鹏股价对应的24年P/S已经达到1.2-1.4倍,高于理想和蔚来,在销量目前承压的走势来看估值已经不算便宜,海豚君认为小鹏今年股价能否继续有大幅提升的关键因素还是在于”Mona”能否爆量,需持续关注“Mona”的推出时间和交付进展。

接下来海豚君将从单车价格和成本入手,来拆解小鹏本季度令人惊喜的毛利率:

1.四季度销量环比提升50%下带来的固定成本的稀释

2.电池成本因为碳酸锂价格继续下行的自然降本

c) 单车毛利:环比上行1.8万元

二. 销量承压,但毛利率由于X9高毛利贡献有托底

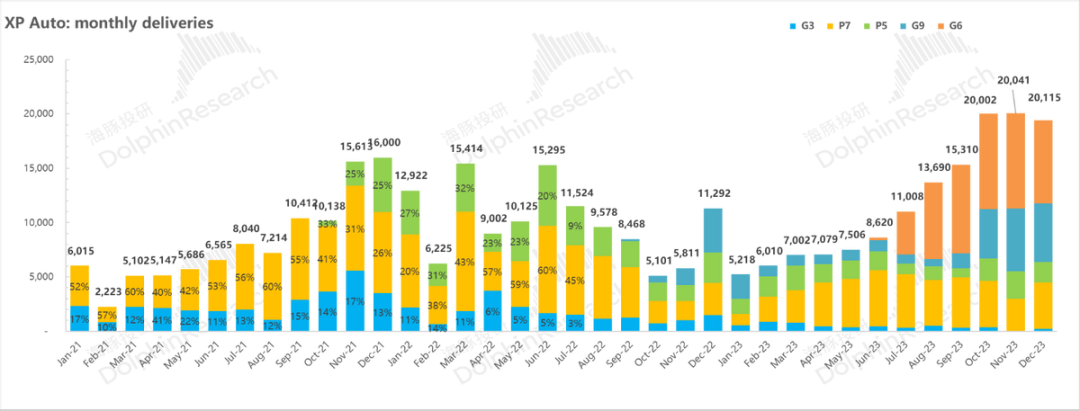

而、目前主力车型G6面临比亚迪新款宋L的竞争(1月+2月销量1.3万),P7也面临着新款极氪001的压力(1月+2月销量0.8万),订单和销量都有所下滑,小鹏也迫于销量和订单下滑的压力开启了降价。

在1月和2月合计仅贡献约1.3万销量的情况下,2.1-2.25万辆的销量指引意味着3月月销将要达到8200-9700辆,从目前的周销趋势已经恢复到2200辆来看,这样的目标完成没多大难度。

b) 一季度毛利率有X9贡献托底

b) 服务与其他: 这个季度服务其他收入8.2亿,其他业务毛利率达到38%,相比三季度36%继续提升,可能与小鹏见长的自动驾驶服务有关。

四、研发费用控制合理,销售费用因渠道扩张上行

1)销售费用环比持平,控制合理

从这个季度的情况来看,小鹏的研发费用达到13.1亿,和上季度环比持平,大幅低于市场预期15.8亿,在XNGP加速落地的时候研发费用控制超预期。

小鹏研发费用主要投在了智能化方面,在智能化方面,目前围绕智驾的竞争在最大范围以最快速度铺开城市NOA,获取多样性的真实驾驶数据,在数据和算法迭代建立正向循环,形成用户口碑促进销量,建立新的护城河。

小鹏在智能驾驶上具有和特斯拉一样的先发优势,NOA落地速度最快,2月29日,小鹏继华为之后成为行业内第二个在全国范围内开放无图高阶城市辅助驾驶功能的车企,落地速度超出小鹏今年制定的200城开城目标。2月XNGP城区智驾月活用户渗透率高达83%,用户规模行业第一。

而管理层计划在今年通过技术创新使XNGP 的成本下降50%,使XNGP能成功搭载在定价10-15万的A级车型 “Mona”上搭载,将智驾成功卷进20万以下赛道,创造10-15万级车型的核心竞争力。

但24年整年来看,小鹏要大幅增加研发投入,预计同比增长40%至74亿,其中约35亿将继续投入智驾为核心的AI技术上,巩固其核心竞争力,小鹏汽车的AI智驾大模型将在今年第二季度正式“上车”。

2)渠道扩张使销售和行政费用环比上升

销售和行政费用这个季度达到20.4亿,绝对值上相比上季度高1亿,但低于市场预期20.4亿;

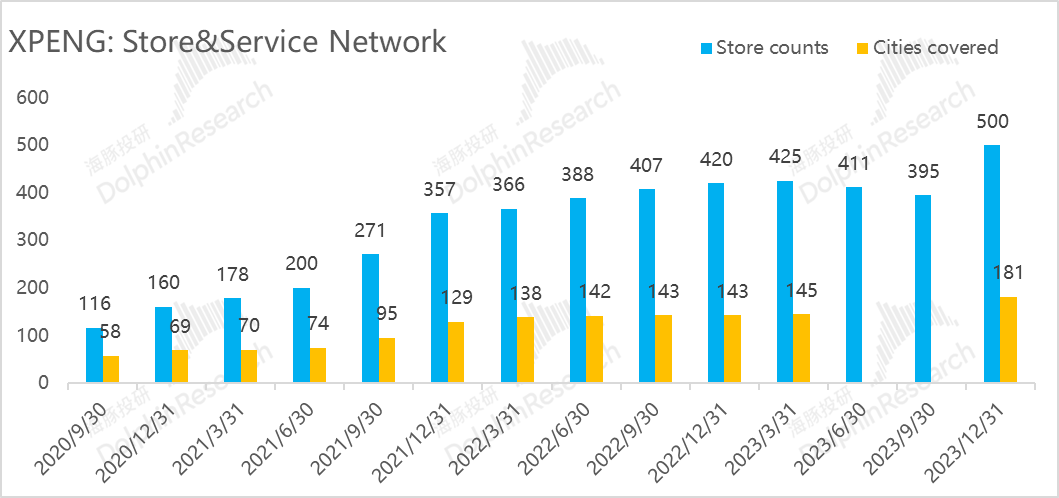

小鹏四季度也启动了“木星计划“的渠道变革方案,增加了的授权店比例,通过扩展经销模式快速扩张下沉市场,扩大低线城市门店覆盖范围,为“Mona”低价车型的推出做准备。

门店数量四季度净增100多家,以及销量提升付给经销商的销售提成上升,导致了销售和行政费用环比有所上升。

由于本季度销量相比上季度有提升,加上本季度公司对销售行政及研发费用还算比较合理,刚性的费用因为杠杆效应被稀释掉,公司费用率有所下滑,这两项费用率占到了收入的 25%,相比三季度35%大幅下调。

本季度的运营亏损率达到了-15%,亏损相比上季度有所收窄,环比提升10亿到-19亿,主要由于毛利率的提升以及销量提升带来的杠杆效应释放所带来的。

另外净利润上,这个季度是-13.5亿的亏损,相比运营亏损多赚7亿。而主要的原因是因为本季度计提了约5.6亿的金融衍生负债的公允价值变动收益,还是由于与大众的战略投资所发行股份相关的远期股权销售协议的公允价值变动所致,重点关注经营利润即可。

五. 现金安全性充足,今年upside主要在于“Mona” 能否爆量

小鹏四季度现金与类现金资产上升至457亿,相比上季度365亿有所上升,扣除短期借款和长期借款后净现金也有348亿。现金和净现金的大幅增长,一方面由于大众汽车50亿的投资,另一方面来自于应付账款的增加(对于供应商的占款)。