文章来源: 海豚投研

文章作者:海豚君

大家好,以下是海豚君总结的本周策略周报核心内容:

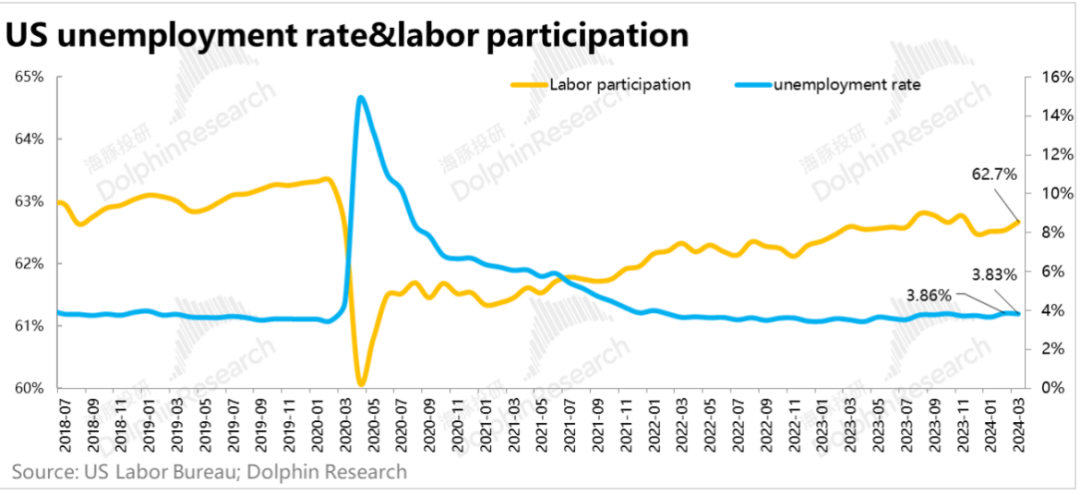

1)3月新增就业增加,主要的拉升自于劳动参与率的提升,也就是说需求旺盛如常,但参与率上升,供给恢复力度加大。

2)而走到2024年,再去和2019年不同行业的就业人数水平来做对比,四大就业密度明显高出很多的行业:

a. 建筑行业: 疫情后美国大兴土木的基建、制造业,以及地产低库存;

b. 汽车行业:疫情前以及中库存清得较为彻底,周期回归;

c. 商业服务:消费繁荣,居民口袋殷实;

d. 医疗保健与社会救助:老龄化和疫情导致的提前退休。

而这四个疫后的经济特征到现在,再加上一个进行中的AI技术浪潮,仍然是推动经济持续向前的动力。

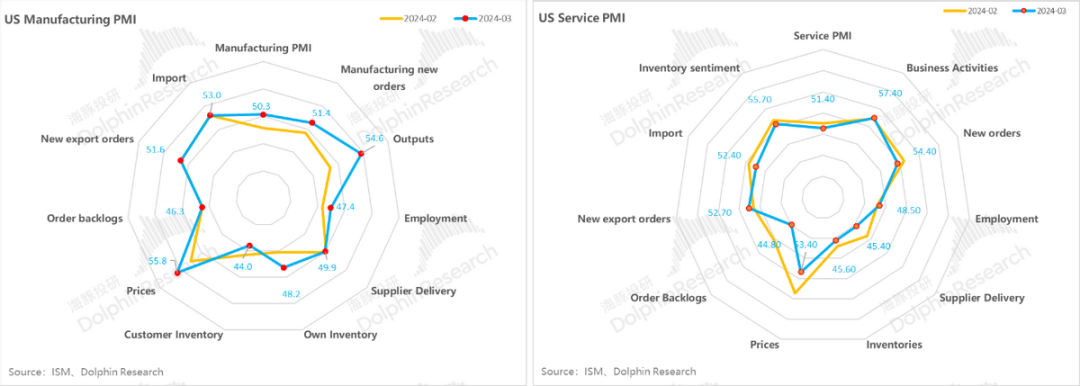

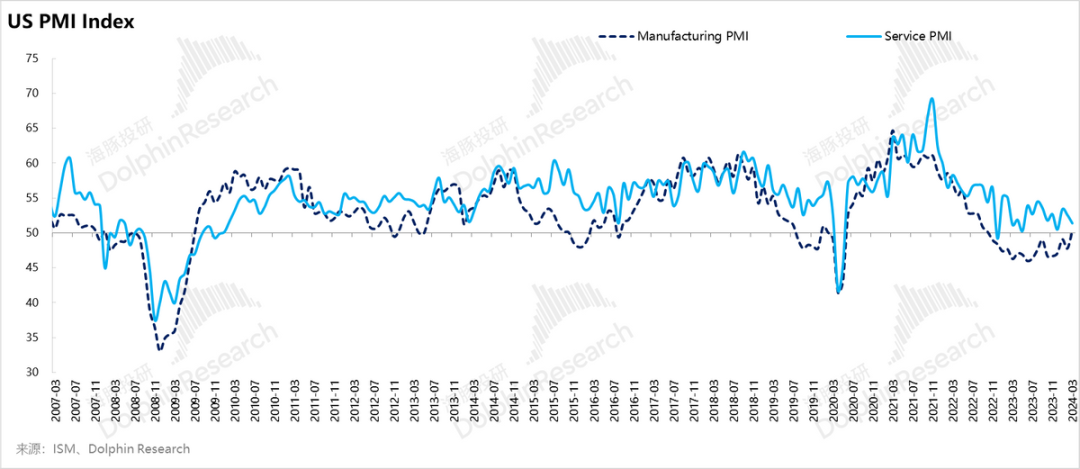

3)虽说补库存尚未开始,但PMI已有先行异动的信号:制造业PMI去年下半年已经触底,走到今年3月已经回到了50以上。现在作为地心引力的PMI从去年下半年开始有回升趋势,到今年3月直接站上50,那么接下来服务业PMI趋势下探的风险也很小了。

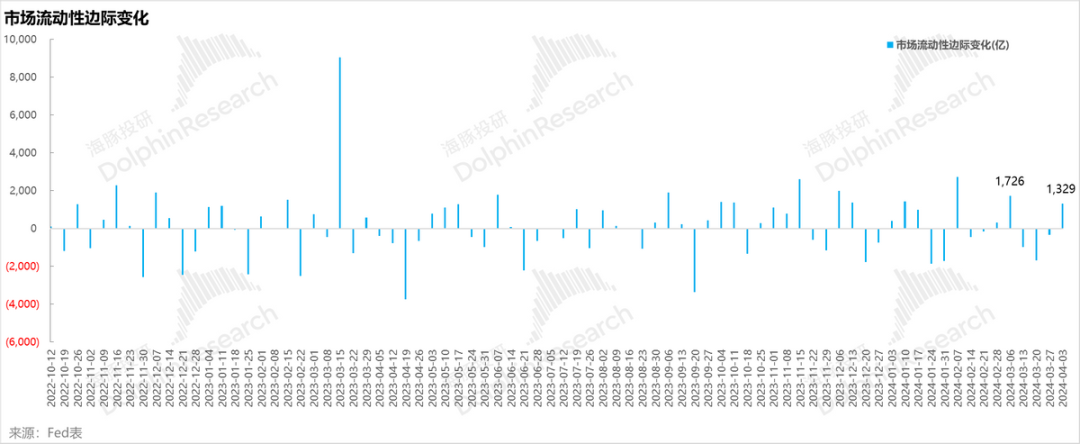

4)市场流动性的代表指标——银行准备金余额并未减少,最近五周的流动性边际变化基本为中性。这样,在稳健的经济基本面,当前的流动性虽然开年有助力,但最近五周虽有抖动收紧趋势,但不算明显拖累。

以下是详细内容

上周开始进入到3月宏观数据的发布期,两个比较重磅的经济数据,一个描绘未来趋势——PMI,一个描绘过去实际——就业和薪资。结果两个数据又双双爆棚了。

一、3月30万新增背后:经济稳了?

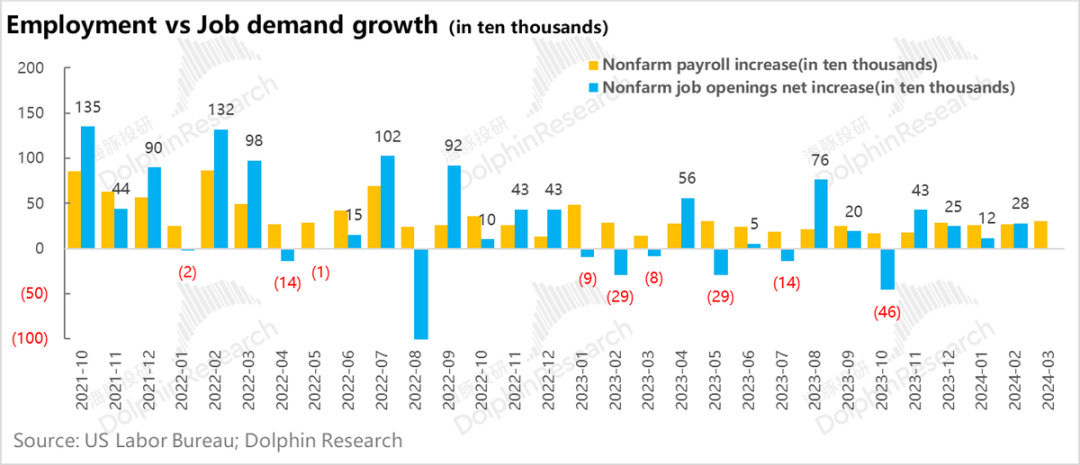

虽然30万新增非农就业确实多,但由于劳动力市场一直供不应求,这么高的新增大概率是填补了劳动力市场的库存岗位,缓解了市场的就业紧张程度。

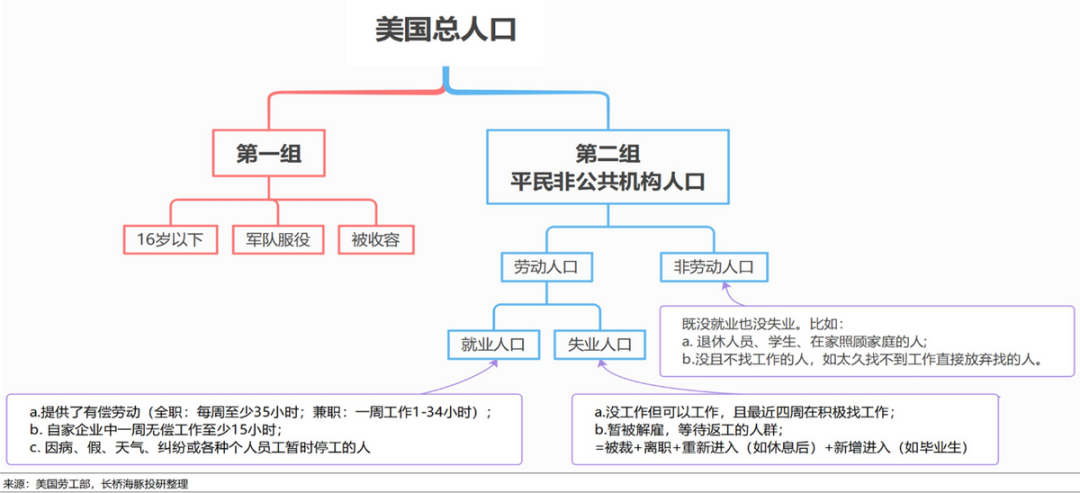

1.1 劳动力供需变化

这30万净新增的来源,从供给端上来看:a.每个月美国劳动力备胎池(劳动力人口+非劳动人口)大约是17万的新增;b. 这个基础上,3月劳动参与率明显提升。

而二者直接给市场带来了接近30万的新增劳动力,而剩下的小缺口就是失业人口的减少来找补。

总体来看,3月新增就业增加,主要的拉升自于劳动参与率的提升,也就是说需求旺盛如常,但参与率上升,供给恢复力度加大。

同时,再看截止到2月需求端市场岗位净新增情况:相比于整个2023年市场岗位需求的时增时减,自2023年11月以来,非农的岗位需求已连续四个月净新增。全社会企业从裁员、加岗交替,逐步买入净加岗位状态,本身说明美国这轮滚动式的经济调整已基本告一段落了。

1.2 就业背后的行业晴雨表:建造繁荣、制造企稳、消费很稳

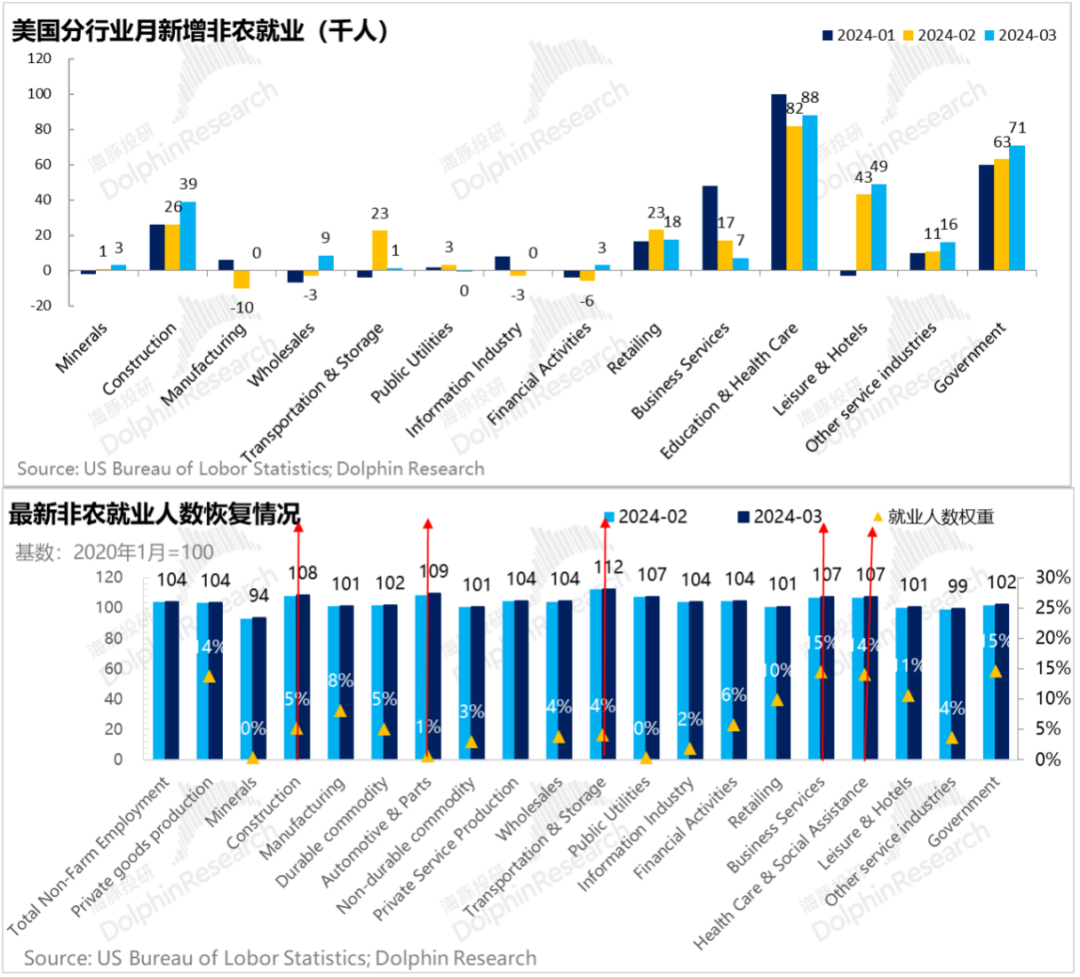

3月30万+新增就业,2月是27万。把非农就业分为五大类——私人采掘、私人建筑、私人制造、私人服务业和政府岗位的话,3月多出来的3万基本全部来自于相对前三个相对上游的行业,尤其是建筑和制造。

建筑就业一片繁荣景象,尤其是地产开工回归后,与居住建筑相关的建筑就业增加较多,目前的整个建造行业就业是在制造建设、基建推进和地产回归下的确定性繁荣阶段。而制造业更多是边际上的改善,尤其是耐用品制造中汽车制造的就业回升。

而走到2024年,再去和2019年不同行业的就业人数水平来做对比,四大就业密度明显高出很多的行业:a. 建筑行业: 疫情后美国大兴土木的基建、制造业,以及地产低库存

b. 汽车行业:疫情前以及中库存清得较为彻底,周期回归;

c. 商业服务:消费繁荣,居民口袋殷实

d. 医疗保健与社会救助:老龄化和疫情导致的提前退休。

而这四个疫后的经济特征到现在,再加上一个进行中的AI技术浪潮,仍然是推动经济持续向前的动力。2024年看不到经济转弱,反而是是经济边际走强的信号。

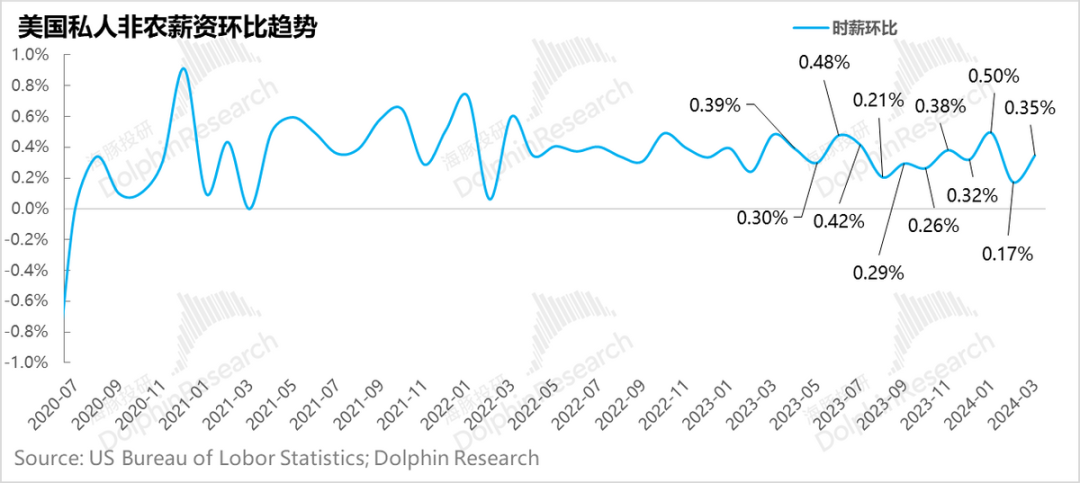

1.3 薪资增长也不错

3月季调时薪环比增长了0.35%,由于之前一个月增幅较少,海豚君把前三个月的增福折年来算,大约相当于4.1%的年同比增长,与当前的同比预期一致,但高于疫情前大约2.5%-3.5%的波动区间,而且就目前的就业形势来看进一步往下走,回归到疫情前的水平,大概有一定难度。

二、制造业PMI也回来了

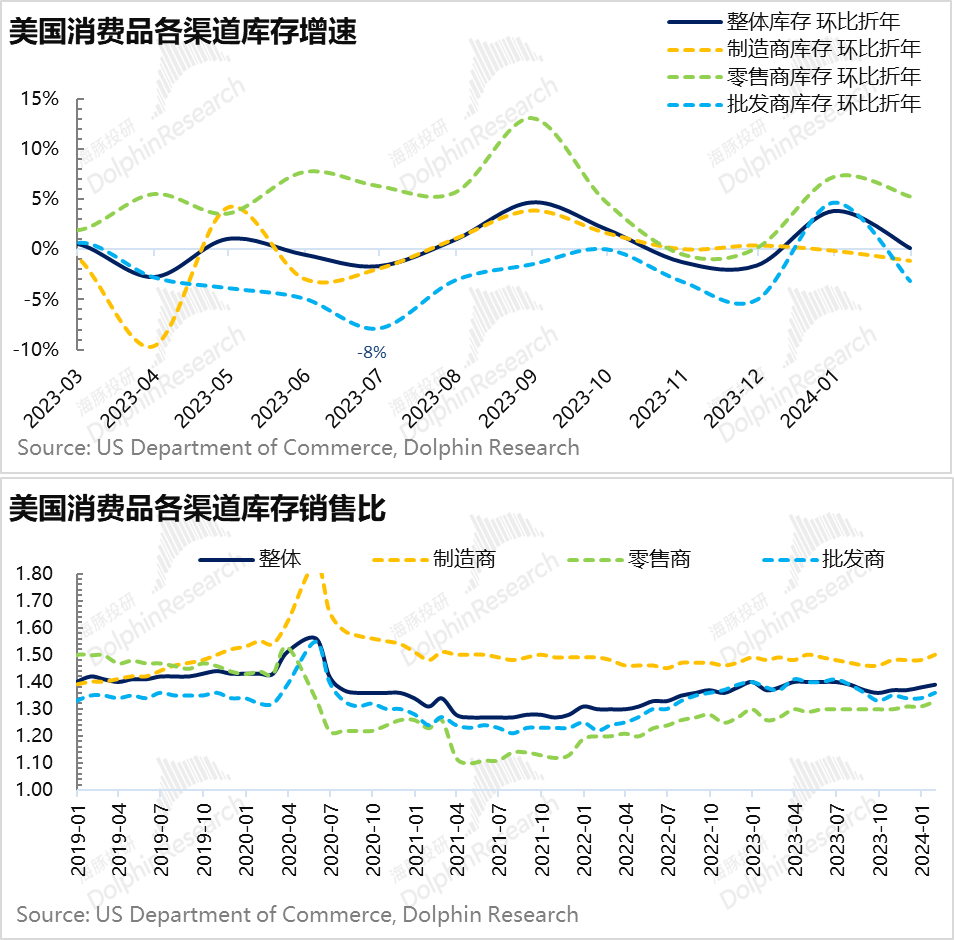

说3月PMI之前,先来看重温一下美国截止1月的零售库存状态。从制造商、零售商和批发商三层来看,最下游的零售商基本去库完毕,有主动补库的迹象,但高息之下社会信贷扩张异常缓慢的情况下,补库动作异常缓慢。而批发和制造环节的库存水位仍然相对稍高,需要下游慢慢消化。

整体上看,当前全美零售库存整体是去库存告一段落,进入结构优化阶段,整体性的补库存尚未开始。

虽说补库存尚未开始,但PMI已有先行异动的信号:制造业PMI去年下半年已经触底,走到今年3月已经回到了50以上。

其中关键分项,制造企业接到的新订单最近3个月,除了2月掉到50以下,1月和3月都进入扩张状态,且物价已连续三个月都在扩张状态。

此外,制造业PMI回到50以上,也在一定程度上终结了服务业跌落50以下的可能性。从几轮大的经济衰退来看,制造业PMI在每轮周期当中都是先领跌跌幅更深且修复过程中弹性高于服务业PMI,类似一个地心引力一样,制造业PMI下行过程中会牵引着服务业往下走。

而现在PMI从去年下半年开始有回升趋势,到今年3月直接站上50,那么接下来服务业趋势下探的风险也很小了。

三、流动性:逆回购+TGA救场

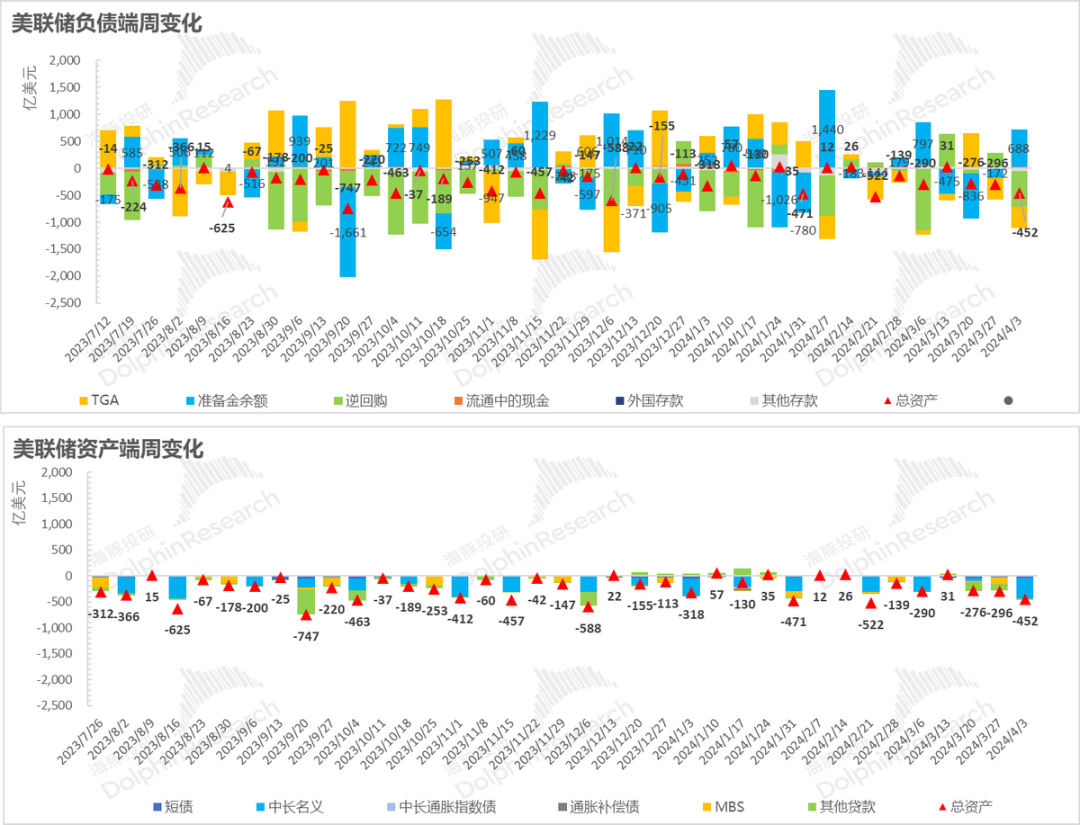

上周虽然中小银行救助贷款余额(BTFP)没有减少,但美联储的中长期名义国债抛售又开始了,这样最近三周BTFP再加上国债抛售,美联储的整体缩表速度上来了很多。

但逆回购减少速度还相对可控,甚至反而有放缓迹象,主要是因为这段时间的TGA账户余额(财政收入回暖)较多,能够和逆回购一起对冲美联储缩表影响。

最终,市场流动性的代表指标——银行准备金余额并未减少,最近五周的流动性边际变化基本为中性。这样,在稳健的经济基本面,当前的流动性虽然开年有助力,但最近五周没有给市场也不太有太大拖累。

四、组合调仓与收益

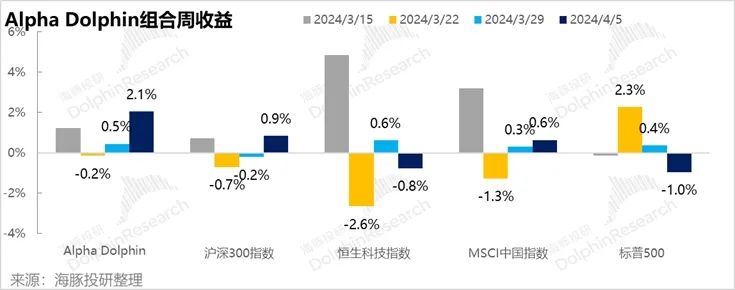

4月5日周,Alpha Dolphin虚拟组合无调仓。当周结束,组合收益涨幅2.1%,强于市场多数对标指数:标普500(-1%)、恒生科技(+0.6%)、MSCI中国(+0.3%)与沪深300(-0.2%)。

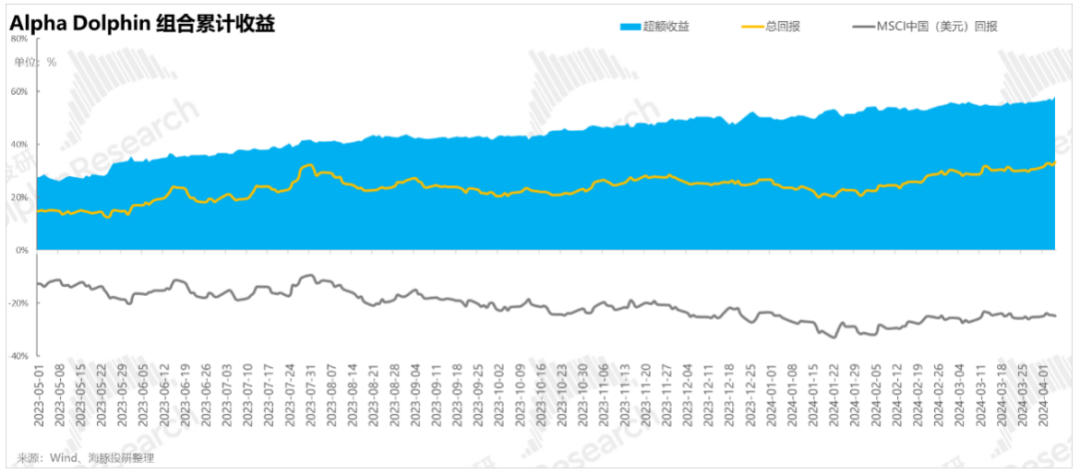

自组合开始测试到上周末,组合绝对收益是33%,与 MSCI 中国相比的超额收益是58%。从资产净值角度来看,海豚君初始虚拟资产1亿美金,目前回升到1.35亿美金。

五、个股盈亏贡献

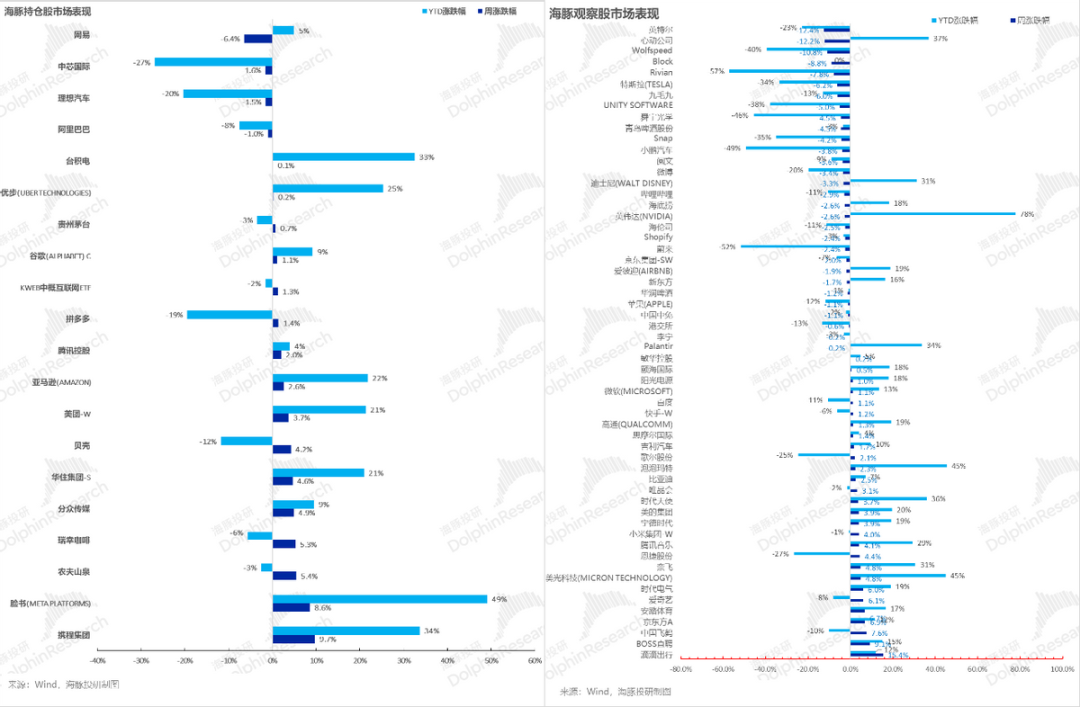

上周美股下跌,中概相对偏弱,但海豚Alpha Dolphin组合跑出了明显的超额收益,这主要是因为持仓组合中的旅游以及消费的回归,其他表现较为稳定,只有网易跌幅较大。

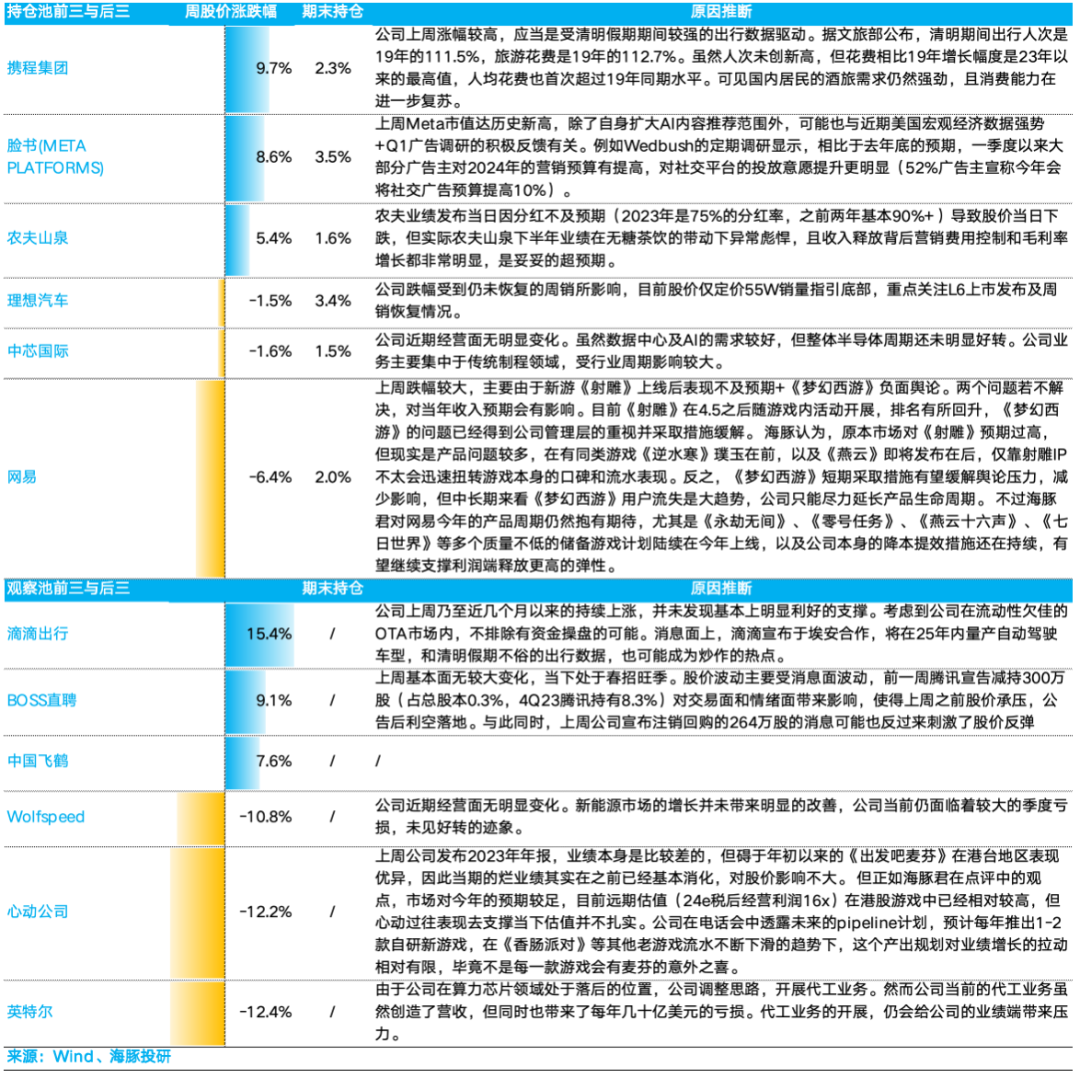

对于海豚君持仓池和关注池中,上周主要涨、跌幅比较大的公司以及可能原因,海豚君分析如下,网易做了重点解释:

六、组合资产分布

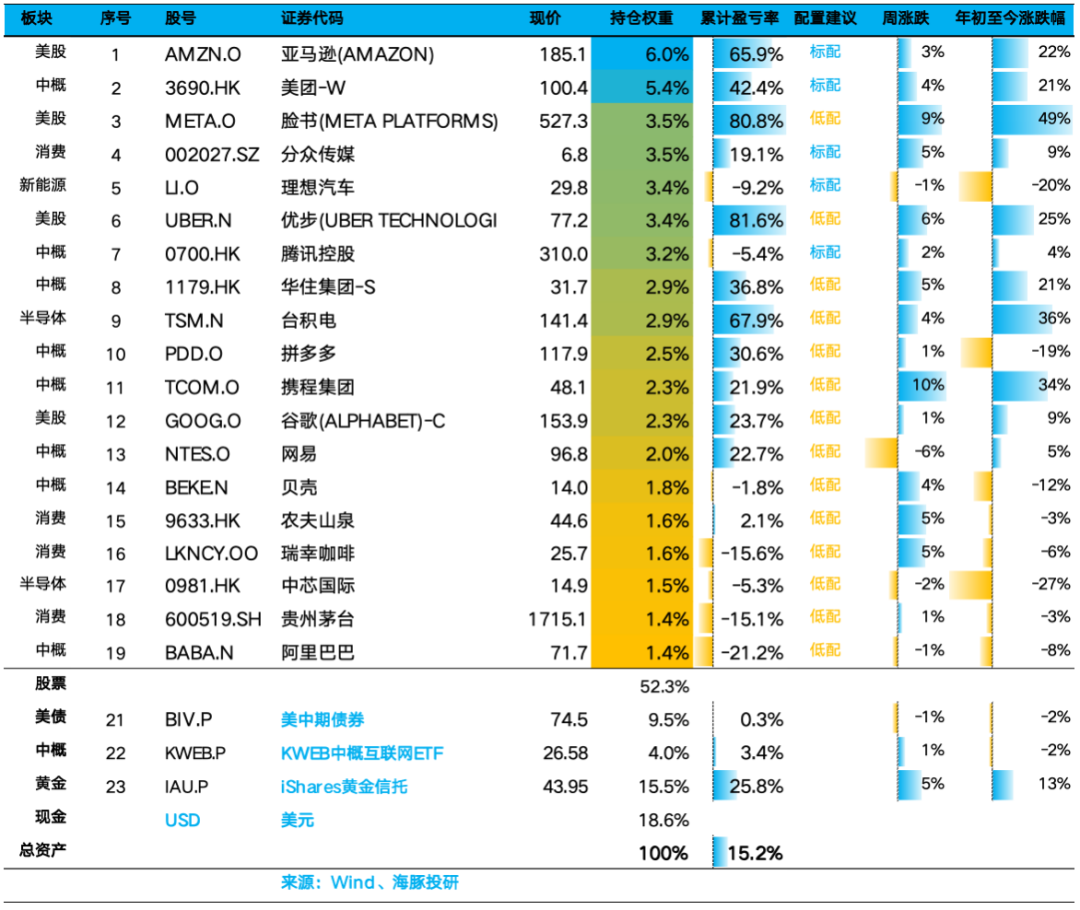

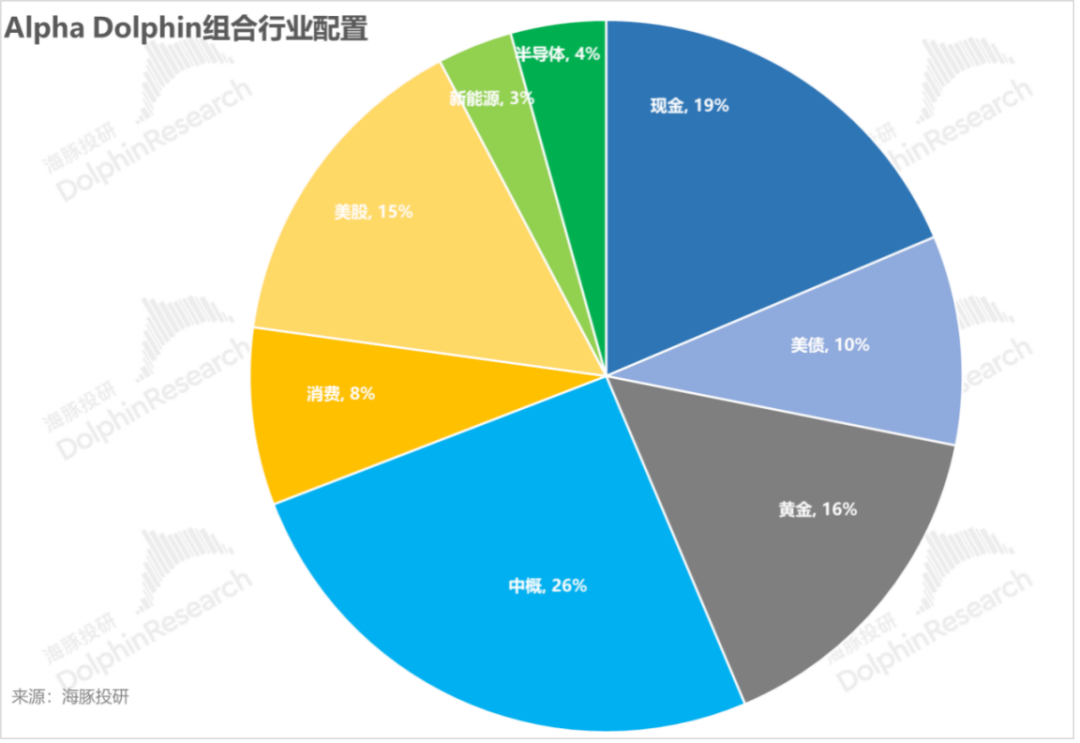

Alpha Dolphin虚拟组合共计持仓20只个股与权益型ETF,其中标配6只,其余权益资产为低配,剩余为黄金和美债和美元现金。

截至上周末,Alpha Dolphin 资产配置分配和权益资产持仓权重如下: