4月23日,就这个貌似无害的新闻将30年国债价格打崩了。

“4月23日,中国人民银行有关部门负责人接受《金融时报》记者采访时表示,央行在二级市场开展国债买卖,可以作为一种流动性管理方式和货币政策工具储备。

中央金融工作会议提出,“要充实货币政策工具箱,在央行公开市场操作中逐步增加国债买卖”,我国国债市场规模已居全球第三,流动性明显提高,这为央行在二级市场开展国债现券买卖操作提供了可能。”

30年国债收益率第二日普遍下跌5bp以上(1bp=0.01%,收益率上涨,债券价格下跌),收益率涨幅貌似很小,但对于国债来说则是真正崩了,毕竟日常每天的变动在1-2bp。因为国债债券投资持仓量大和杠杆高,即使1-2bp变化也会导致投资损失绝对值上很大,毕竟固收投资都是依赖1bp,1bp赚来的。下图为一个30年国债ETF行情走势,已经连续三天下跌。

这背后的原因是市场认为那则新闻意味着央妈可能亲自下场买国债,开启中国版的QE,量化宽松, 一种美联储采用的大水漫灌撒钱宽松方式。

那么市场的担心是多余的吗?同时如果QE开启不是宽松吗?利率不是应该下降,国债价格上升吗?下面我们就聊聊这些相关话题。

QE是 Quantitative Easing(量化宽松)的缩写,是一种货币政策工具,由央行采取,旨在刺激经济增长和提高通货膨胀率。Quantitative Easing是指央行通过购买国债或其他资产来增加货币供应量,从而降低利率,提高市场流动性,刺激经济活动。我们知道QE大多是从美联储的QE开始的,但Quantitative Easing最早实际上是由日本央行(日本银行)在2001年至2006年期间首次实施。当时,日本面临通货紧缩和经济停滞的问题,传统货币政策效果不佳。因此,日本央行采取了购买国债和其他资产的措施,增加了货币供应量,以期望刺激经济复苏和提高通货膨胀。之后,Quantitative Easing在2008年全球金融危机爆发后被美国联邦储备系统(美联储)等其他主要央行广泛采用。在金融危机期间,许多国家的经济陷入衰退,传统的货币政策工具已无法有效刺激经济。因此,央行采取了大规模购买国债和其他资产的措施,以提供市场流动性,降低长期利率,增加信贷和投资活动,促进经济复苏。美国联邦储备系统在2008年至2014年期间进行了多轮量化宽松,购买了数万亿美元的国债和抵押贷款支持证券(MBS),以缓解金融市场的紧张,并支持经济复苏。欧洲央行、英国央行、日本央行等其他央行也在后续的时间内采取了类似的措施。Quantitative Easing的效果和影响仍然存在争议。支持者认为它帮助避免了更严重的经济危机,促进了就业和经济增长;而批评者则担心其可能导致资产泡沫,加剧收入和财富不平等,以及潜在的通货膨胀风险。因此,央行在执行Quantitative Easing时需要权衡各种因素,并谨慎评估其长期影响。为什么要执行QE?这是因为常规央行的操作已经不能刺激经济。那么都有哪些央行的货币管理手段呢?央行负责货币政策,主要是从货币供给角度进行调整。其主要手段包括1.利率调控:央行通过调整利率来影响整体经济的货币供应和需求。降低利率可以刺激经济活动,提高消费和投资;提高利率则可以抑制通货膨胀和投机行为。比如调整存贷款利率。这个是货币的价格调整。2.存款准备金率:央行可以通过调整商业银行的存款准备金率来影响其可贷款的资金量,从而影响市场上的货币供应量。这个是货币的量调整。3.公开市场操作(Open Market Operations,OMO):央行通过买卖政府债券或其他金融资产来影响市场上的货币供应量。如果央行购买债券,增加市场上的流动性;如果央行出售债券,收回流动性。这是流动性和市场上的资金量调整。4.汇率政策:央行通过干预外汇市场,购买或出售国内外货币,来影响本国货币汇率,从而影响国内经济。这是货币相对价格调整。中国央行最大的一部分就是外汇占款。利率调整可以比较频繁,但存款准备金调整一般不能很频繁。而公开市场操作是每天都可以执行的。与QE最相关的就是第3条 - 公开市场操作。公开市场操作与qe的操作流程基本相同,都是在二级市场买入债券。这也是最容易被市场混淆的两个概念。但二者实际上有非常大的区别。我国央行一直就有这个公开市场操作。公共市场操作每天都在执行的,用来管理货币的短期流动性。QE与公共市场操作具体流程差不多,都是从二级市场买卖债券。但要从两个维度来看公开市场操作是不是变成了qe。

1).购买量的检验

公开市场操作买卖都是比较常见的, 而且规模相对较小,主要用于短期利率的调控和市场流动性管理。但QE操作期间是只买不卖,并且短期内买入的规模非常大,那么如果这样的公开市场操作就会成为QE的嫌疑了。QE量大,通常是为了刺激经济、促进信贷和投资,应对严重的经济衰退或金融危机

2).购买品种检验

公开市场操作通常是针对短期债券(比如国库券或短期国债)的买卖。央行通过买入或卖出这些债券,来调节市场上的流动性和短期利率,就是买卖债券的种类,而QE涉及大规模购买长期债券(如长期国债或抵押贷款支持证券),目的是增加货币供应并降低长期利率。比如美国QE中,除了买美国债,还买入mbs,甚至后来还有高评级的公司债。

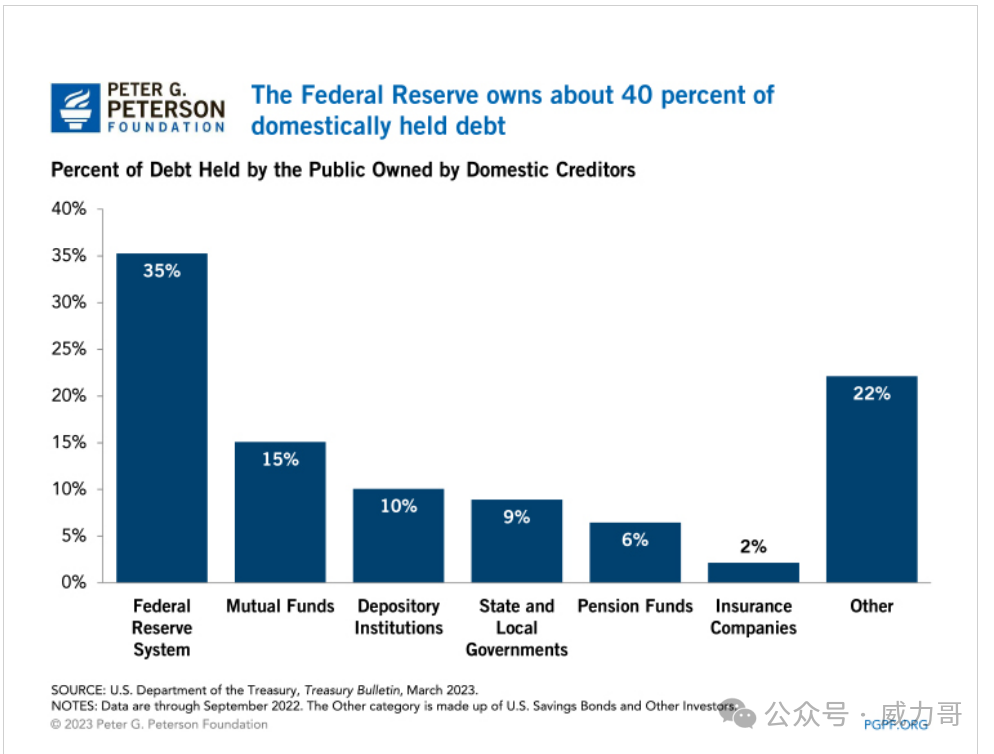

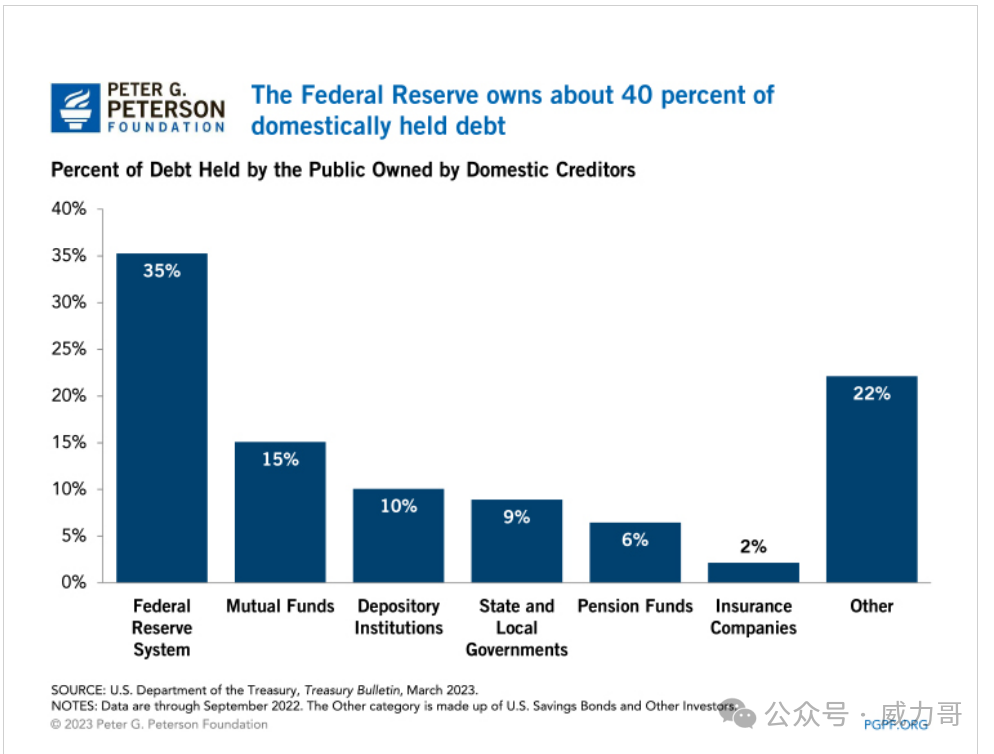

有了上述概念理解,我们就可以知道目前中国的央行公共市场操作和资产负债表里面的国债余额都不符合QE的标准,只能是常规的公开市场操作。从量上来看,美联储资产负债表中拥有的美国国债总量占比已经接近40%, 这才是QE。

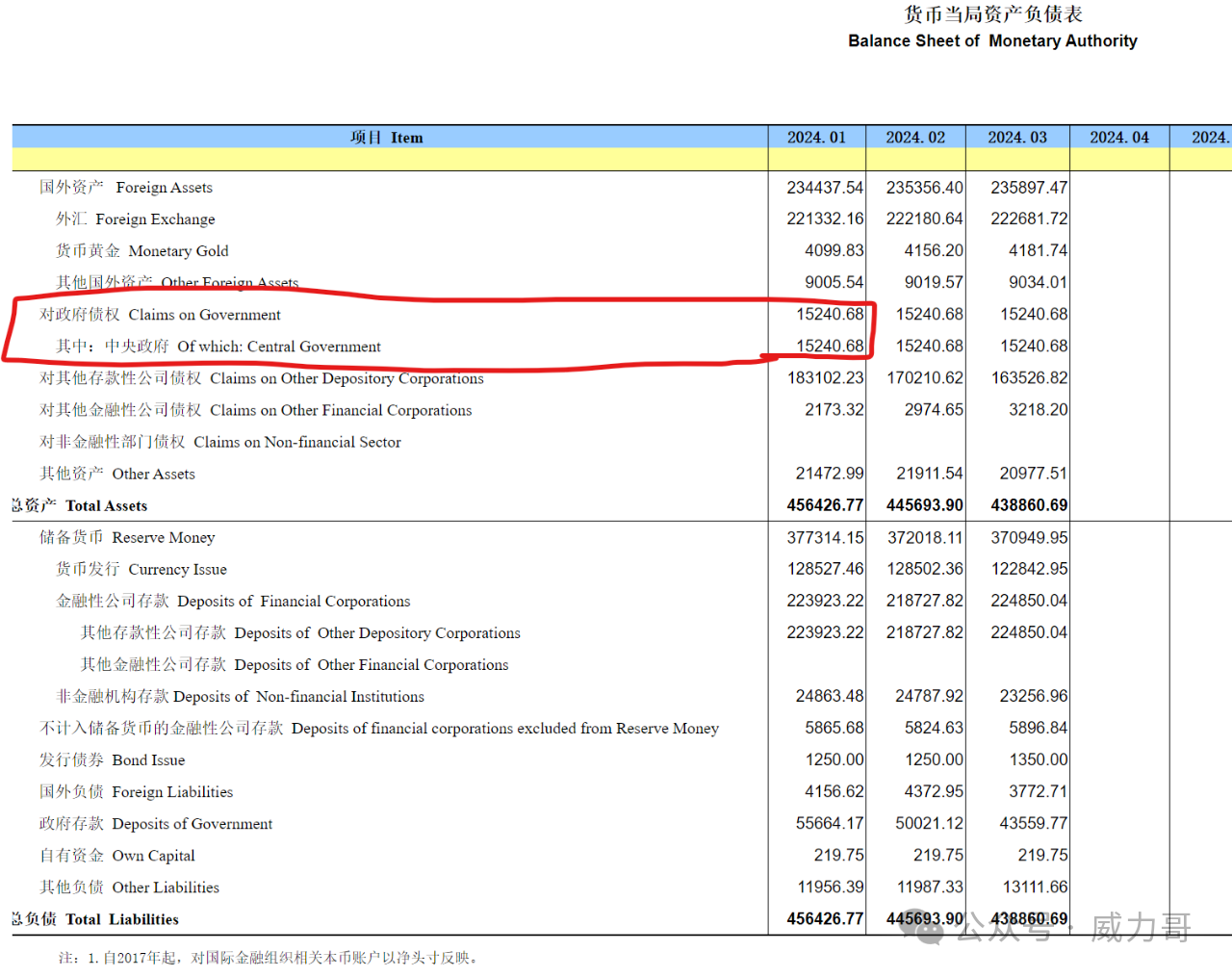

而中国央行的资产负债表中只有1.5万亿的国债(2023年中国国债余额为30万亿),也就是不到5%,与美联储拥有的美国国债余额比例相差甚远。当然这也打开了QE的空间。

5. 为什么QE开启国债会跌?

还有最后一个问题,QE宽松不是会导致利率下降吗,国债价格上升吗? 但市场为什么向相反方向走呢?这是因为如果执行QE,那就意味着其它常规货币手段不太管用了。比如银行备付金比例已经较低,无法继续降低释放流动性。没有其它更有效手段来把利率降不下来,这也隐含经济下行概率较大而且如果有央妈加入需求方,会发行更多国债,供给侧大大增加,但需求侧增加并不大,那么价格必需下跌。

文章来源:威力哥