文章来源:侃见财经公众号

文章作者:侃见财经

2021年,有两项对互联网保险发展重大意义的监管政策落地。一是《互联网保险业务监管办法》,正式肯定了互联网保险这一业务模式的独特性,全流程规范了业务运营;二是《关于进一步规范保险机构互联网人身保险业务有关事项的通知》从监管层面确立了非互联网产品可以采取线上营销、线下交易的融合经营模式。这一年,各家保险机构加深触网,线上+线下的商业模式在行业内兴起。

到了2024年的这个春天,随着监管政策的不断落地,保险行业在遭遇了冰火两重天。有的公司经历着“报行合一”带来的“倒春寒”;有的公司感受到的是行业回暖的和煦春风。

国内头部数字保险服务平台之一慧择(HUIZ.US)6月4日,盘中上涨36.36%,截至03:56,报1.05美元/股,成交13.76万美元。

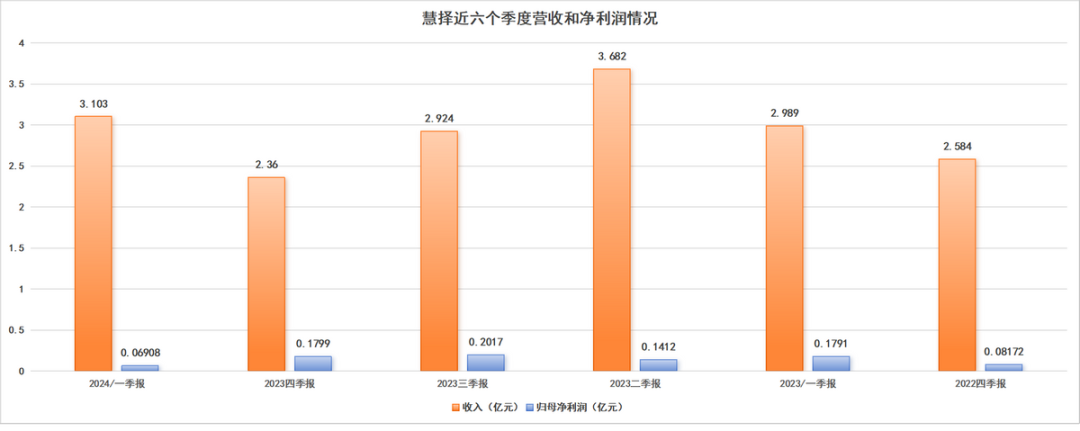

5月24日,慧择发布2024年第一季度未经审计业绩报告。慧择全平台促成总保费17.2亿元(人民币,下同),环比增长38%;总营收3.1亿元,环比增长31.5%;净利润约691万人民币,连续六个季度实现盈利。随后,大华继显首次覆盖慧择予以“买入”评级,中金、花旗更新研报,维持跑赢行业、买入评级,令市场纷纷瞩目。

其中,中金公司研报指出,Q1期间,慧择新单保费同比增长29.7%达8.6亿元,主要得益于分红及年金等储蓄险热销(1Q储蓄险新单保费同比增长77%),一定程度上抵御了“报行合一”带来的负面影响,好于此前预期。

近年来,保险特别是寿险行业逐渐进入深度转型期。原始粗放式增长走到尽头,行业发展呈现放缓趋势,未来的不确定性开始增加。

行业内的分子们都在不确定性中不断寻找着确定性的因素。有的还在求索,有的已经有所成。

01

平台先天优势

对于保险行业而言,传统保险行业及保险中介行业都在互联网热潮下,迎来了天翻地覆的变革。消费者开始接受并习惯通过互联网获取保险资讯、比较保险产品,并在线上完成购买。

在大量需求的催生之下,许多企业入局参与线上保险中介市场,成为当时行业的壮观景象之一。而在此过程中,越来越多的保险中介不再满足于“只是渠道”的定位,而是寻求通过延伸产业链、扩展增值服务、场景化营销等方式实现从“中介”到“平台”的转型。通过针对不同类型和场景客户的个性化需求定制保险产品,搭建集保险产品设计、销售体系与服务体系于一体的综合保险服务平台。

典型案例如慧择。

大华继显研报指出,慧择是中国领先的保险科技平台,专注于长期人寿与健康保险产品的数字化分销。该行预计,在领先的产品创新能力、高质量的客户基础和海外业务增长的推动下,慧择将在2023-2026年度实现13.9%的净利润复合年增长率。

诞生于2006年的慧择,作为中国最早获得保险网销资格的保险服务平台之一,一开始就是矢志打造“互联网保险超市”平台。历经18年的发展,目前已成为集保险中介服务、保险科技输出、健康医疗服务为一体的保险及健康服务集团。2020年,慧择正式登陆纳斯达克交易所(股票代码:HUIZ),成为“中国保险电商第一股”。

而随着保险行业数字化转型进程的加快,先天拥有数字化基因的平台型保险中介,正恰逢其时,成为天生连接用户需求和保险公司风险偏好之间的最优解。

2020年,慧择创始人兼CEO马存军在参加分子保险科技大会时曾经表示,“保险中介在向数字化转型的过程中,除开技术,另外一种力量不可忽视,那就是组织的力量。”

保险中介行业主流的组织形态主要有两类,一类以平台为导向,慧择就是其中的代表,另一类则是以人的组织发展为导向,主要指的是以代理人为中心的传统保险中介。

根据之前披露的数据来看,慧择并没有辜负这个时代的红利。

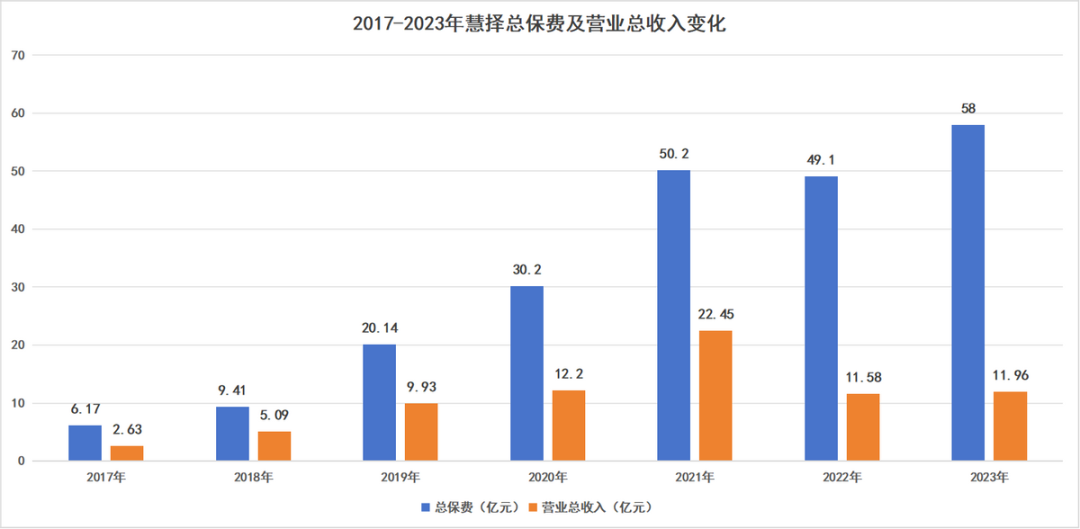

2017年,慧择总保费(GWP)为6.17亿元,总营收为2.63亿元。到2023年,慧择已经促成总保费58亿元,总营收达11.96亿元,分别增长840%和355%。净利润也从2017年的亏损,一举增长至2023年的7230万元。

数据来源:东方财富

02

线上线下有机融合

如今,保险中介已经有一个共识:纯线上服务深度不够,纯线下则客户触达不够。“线上+线下”不难,然而“线上线下融合”才是王道。

大华继显研报指出,看好慧择的优势之一为“平台型业务模式连接多方:慧择通过数据驱动和AI赋能的解决方案,将消费者和保险公司等行业参与者连接在保险服务生态系统中”。

平台型组织就是将企业打造为一个共创事业、共担风险、共享收益的平台。具体而言,是指企业成为提供资源支持的平台,并通过开放的共享机制,赋予员工相当的财务权、人事权和决策权,使其能够通过经营单元服务客户、营销客户,满足客户需求,实现了员工和企业平台共同成长。

在这方面,慧择通过平台型组织,在线上数智化水平提升的基础上,慧择开始以线上化的产品、营销、风控和科技能力,加码融合线下,以数字化保险平台服务到用户。

作为专业平台型中介,线上是慧择的基本盘。为此,慧择在中介领域,率先把保险从前端的销售到后端的理赔做成闭环。不同于传统保险中介机构,线下代理人是一个团队,线上客服是另一个团队。慧择的客户服务模式是两者结合在一起。

慧择研发的“AI营销助手”已经全面覆盖慧择A、B、C端顾问使用。同时,慧择推出了保险大模型产品“展业智能体”以服务于行业的数字化转型,这不仅满足了用户对个性化内容和服务的需求,同时也带来了公司运营效率的提升。2024年Q1,慧择总营业费用同比下降24.9%,费用率下降10%。

为满足大额保单客户线下沟通需求,截止一季度末,慧择在全国19地区设置22个职场,覆盖京津冀、江浙沪、珠三角一线城市群。2024年Q1,由IFA平台促成的新单保费1.3亿元,同比增长69.9%,核心代理人工作室数量较去年同期增加105%。

03

深度广度精细化运营

如果说依靠互联网流量红利及时发展是平台保险中介竞争的上半场,那么现在随着互联网流量的逐渐见顶,竞争已经进入下半场。

这时,比拼的是深度服务客户的精细化能力。而这,一向是慧择的强项。

2007年,在慧择成立的第二年,慧择就开始对骑行、登山、潜水等细分领域的特需人群定制专门的户外运动保险保障,开创了互联网保险产品定制的先河,开启了保险定制1.0阶段。在2.0阶段,慧择基于对客户的洞察,构建了全定制产品体系,努力实现了“客户需要什么保险,慧择都能定制满足”的目标。现在,慧择正向定制产品3.0时代迈进,慧择将精细满足客户更加细分的需求。

基于上述原因,慧择在选择产品上,从未让人失望。2024年一季度,存款利率不断下调,金融市场震荡不断,能保障稳健收益的产品成为市场的亟需。慧择敏锐捕捉到了这一变动趋势,推出的一生中意终身寿险(分红型)、定制年金险“大家慧选”等产品火爆出圈,带动新单保费环比增长105%至约8.6亿元。其中,长期寿险新单保费约为4.4亿元,环比增长约2.6倍;年金险新单保费约为1.6亿元,环比增长47.9%。

与此同时,慧择短险业务也迎来爆发。一季度定制上线小蜜蜂5号、小神童5号意外险,以及通过支持新市民、中小微企业、新能源等国家战略规划,带动财产及意外险新单保费同比大幅增长74%达到3.9亿元。

基于精细化定制服务能力,慧择客户黏性持续增强。截止到一季度末,慧择新增投保客户22万,累计投保客户已达956万。

值得关注的是,慧择业务中,长期险保费占总保费比例为90.5%,连续18个季度占比超九成。而长期险复购客户占比40.4%,同比提升4.5%,客户的品牌忠诚度进一步提升。

除了在精细化运营上不断增加颗粒度之外,慧择也逐渐探索业务广度的边界。一季度,内地客户访港配置香港保险的增长势头持续,香港保险业务对总营收的贡献提升至7%。受益于此,以首年保费计,慧择储蓄险件均6.9万元,同比增长58.3% 。