文章来源:硅星人Pro公众号

文章作者:走马的汉子

老板夫妻是一对盲人,都装了人工眼睛,效果当然远不及常人,在店内熟悉的环境里可以自如行走,但出门还是不方便,人脸也看不太清楚。老板很健谈,一边按摩,一边跟我分享他的生意经。

这是一份怎样的财报

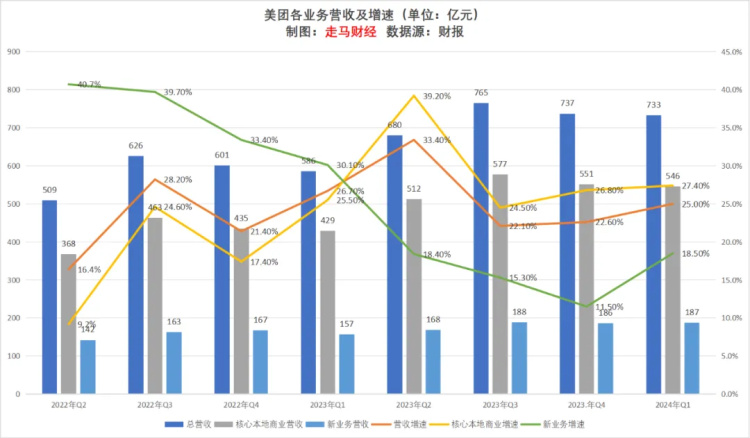

2024年Q1季度,彭博一致预期美团营收为690亿元,财报显示美团本季度营收为733亿元,超出市场一致预期6.2%。

一季度总体营收增速同比增长25%,考虑到美团营收已经达到一年2000亿以上,目前阶段能维持20%以上同比增速绝对是高增长;环比下降0.5%,考虑到一季度通常是淡季,有春节长假影响,这个环比增速表现也算惊喜。

核心本地商业分部一季度营收546亿(含外卖+闪购+到店酒旅+交通票务+民宿),市场预期507亿,超出预期7.7%,同比增长27.4%。即时零售季度总单量54.6亿笔,同比增长28.1%,2023年Q1外卖和闪购客单价异常高企,本季度客单价同比有所下滑,这使得GTV同比增速略慢于单量增速,相对应地,即时零售业务营收增速预计也略低于单量增速,预计位于24.6%-27.4%之间,拍脑袋大约25.5%。到店酒旅收入增速约35%,GTV同比增速近75%,但整体货币化率下降约25%,从一年前的大约8%下降到6左右,原因包括:消费者和商户补贴增加、部分行业佣金下调、直播和特价团等业务货币化率降低以及核销率下降。

新业务收入187亿,同比增长18.5%,核心驱动因素是小象超市快速增长,小象在一季度新开了无锡和东莞两座城市,同时在去年四季度新开了杭州和苏州两座城市,在上海、广州、深圳等重点城市也在扩大覆盖范围。

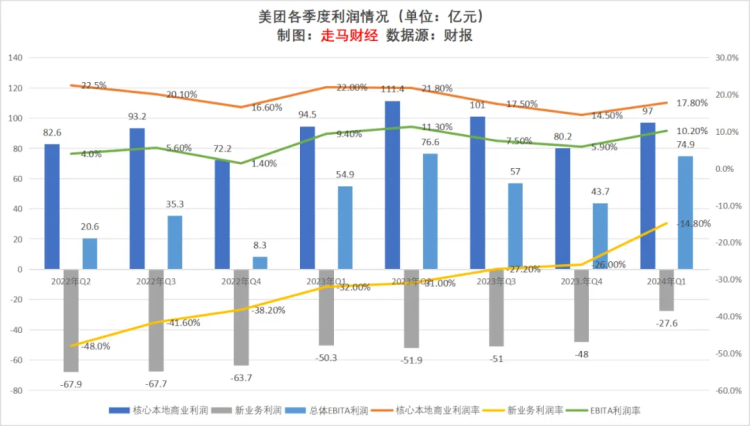

2024年一季度,美团整体EBITA利润74.9亿,超越彭博一致预期的57.9亿元29.4%,整体EBITA利润率10.2%,同比提升0.8个百分点。

其中核心本地商业经营利润97亿元,利润率17.8%,2023年一季度该分部经营利润为94.5亿,利润率22%,利润同比提升2.6%,利润率下降4.2个百分点。先说利润率下降,这个主要是受到店酒旅业务利润率大幅下降影响,今年一季度利润率在31%左右,但这个利润率并不是过去4个季度中最差的,说明到店酒旅业务的利润率在企稳回升。

根据我们的测算,到店酒旅业务经营利润大约37.5亿,同比下降约9%,其营收同比增长约35%,GTV同比增长约75%,在市场竞争面前,美团选择优先保市场份额,GTV比收入重要,收入比利润重要。更重要的是,当竞争达到一个临界值,双方会进入僵持和缓和阶段,那么利润率会缓慢回来,而美团到店酒旅业务正在温柔地进入那个拐点。用一种简单且负面的说法,可以说这是典型的“增收不增利”,但如果你了解数据背后的历程、逻辑和趋势,就明白这是必经之路,也是成功的战略选择。

即时零售的利润表现比较稳健,暂且略过。新业务减亏超预期,本季度经营亏损27.6亿元,亏损率14.8%,同比减亏22.7亿,亏损率下降17.2个百分点,环比减亏近20亿,亏损率下降11.2个百分点。

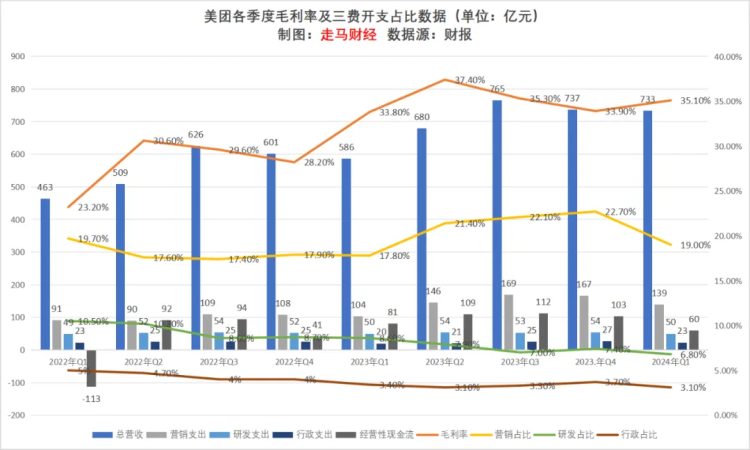

从财务层面来看,美团经营利润和EBITA利润表现远超预期,主要是因为毛利率提升且三费控制得当。

本季度毛利率达到35.1%,同比提升1.3个百分点,环比也提升了1.2个百分点;营销、研发和行政三项费用支出则合计同比下降了0.9个百分点,环比则大幅下降了4.9个百分点。

其中,核心的营销费用环比大幅下降28亿,收入仅环比下降0.5%,说明营销支出的ROI更高了,这可能是竞争趋缓与投资效率提升双重作用的结果。竞争的减缓不是瞬间发生的,更多是一种趋势,所以同比来看,营销支出仍然增长了33.6%,但增速已经环比下降了21个百分点。

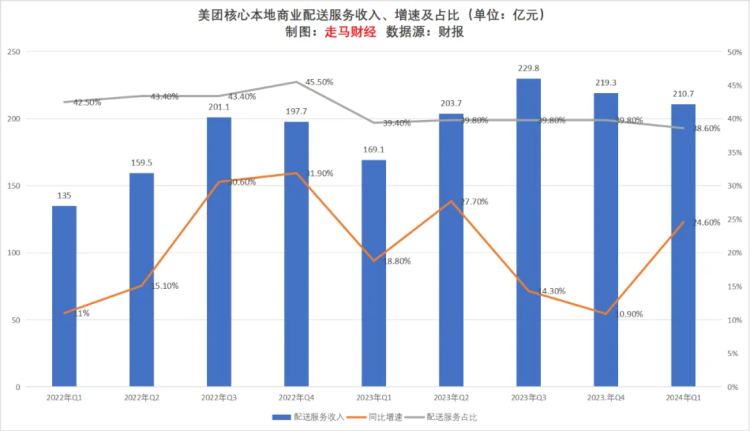

一季度经营性现金流60亿,同比下降25.9%或21亿,主要可能因为大幅下降资本负债率所致(也就是提前还债,从去年的39%下降到30%)。进一步拆分核心本地商业中的三项收入:配送服务、佣金和营销收入。

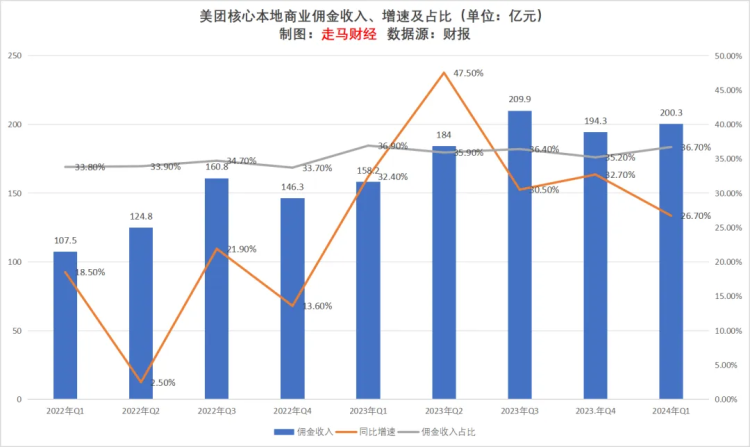

佣金收入200.3亿元,同比增长26.7%,核心本地商业所有业务都有佣金收入,而且佣金比例基本上是固定、自动产生的,因此这项业务更像是核心本地商业的基本盘。本季度来看,它与核心本地商业总体收入增速的GAP也只有0.7个百分点。

配送服务收入210.7亿,同比增长24.6%,这部分收入只跟即时零售有关,因为到店酒旅、交通票务和民宿等都不存在配送需求。所以,它更能反映即时零售业务的发展情况,除了跟即时零售单量相关外,它还跟以下因素有关:客单价、时间段、天气、社会活动情况。客单价越高,配送服务收入弹性越大;夜宵时段订单比例越高、恶劣天气越多、社会出行限制越多,配送服务弹性越大。某种程度上,配送服务收入有点像核心本地商业的调压阀,负面因素出现时,比如恶劣天气、出行限制等,它的收入增速反而更容易超过单量增速。

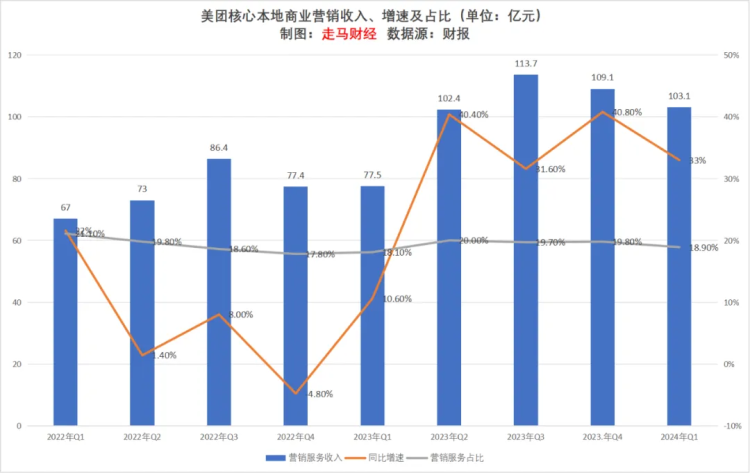

如果我们把佣金收入比作核心本地商业的下限,营销收入则代表了核心本地商业的上限。因为它是商家主动投入的费用,商家越多、订单越多,往往有越多的营销收入,反之亦然,因此它的弹性是最大的。

同时,营销收入有天然的规模效益和杠杆效应,当业务达到一定的规模,这部分的经营利润率会维持在非常高的水准之上,也就是说,它的收入占比越高,核心本地商业的经营利润率也会越高。如果说它对于核心本地商业收入弹性的影响是倍数级的加持,对利润的弹性影响则是指数级的。2024年Q1,核心本地商业分部营销收入103.1亿元,同比增长33%,增速不及2023年Q2和Q4,主要是因为2022年Q2和Q4的低基数影响,同比来看,这一增速已经远远超过23年Q1的10.6%。从它占核心本地商业的收入比来看,本季度达到18.9%,同比提升0.8个百分点,环比下降更多仍然是2022年的低基数效应。

同时,该部分增速已经连续三个季度位居三项细分收入增速之首。如果长期维持更快的增速,则它的收入占比必然越来越高。基本可以确定的是,外卖和闪购的营销收入增速会长期快于GTV增速,也就会快于佣金和配送服务收入增速,所以只要到店酒旅的营销收入增速跟上,就可以确保核心本地商业整体的影响收入增速始终位居三项之首。

那么这一点是否可以实现呢?

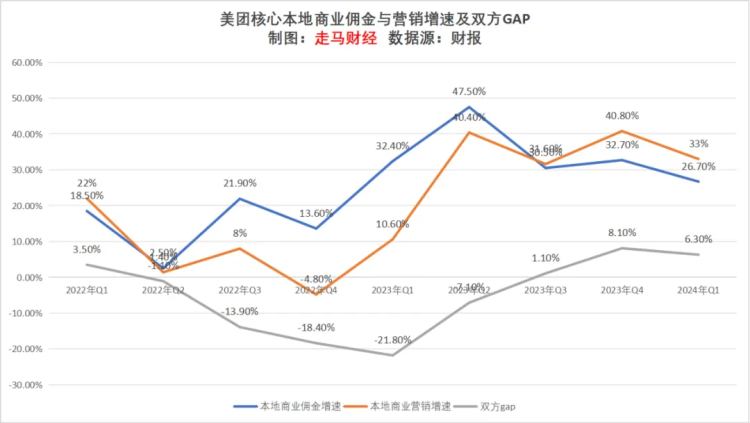

我们来看过去9个季度,核心本地商业佣金与影响收入增速的比较,2022年Q1营销收入增速还是快于佣金收入增速的,2022年Q2开始落后,双方的GAP一直在扩大,直到2023年Q1达到最大的21.8%的差距,也就是说营销收入增速比佣金收入增速慢21.8个百分点,这个动态变化,是宏观经济、疫情扰动和行业竞争合力造成的。

期间外卖和闪购的营销收入肯定也受到一定负面影响,但受影响最大的肯定是到店酒旅业务部分。2023年Q2开始,双方的GAP开始缩小,2023年Q3营销收入增速开始反超佣金,Q4达到过去9个季度的峰值,今年Q1领先幅度小幅回落,这种回落更多是因为2022年Q4的低基数造成的,也就是说,实际上2024年Q1表现更好了,但它没有低基数效应,当然这种更好的幅度非常有限,以至于无法平抑22年Q4低基数的影响,这也反映出,到店酒旅业务竞争趋缓,并不是一种显著的减缓,而是温和的,或者说只是有了这个苗头,业务和财务层面的变化会有一定的滞后性。

总体来说,结合一季报和二季度的相关指引,我们认为这是一份稳健且超预期的财报:外卖业务稳健增长,确保合理的利润率,高确定性;到店酒旅维持相对高强度投资力度,高于2023年前,但第一2023年后面三个季度,行业竞争趋缓苗头逐渐清晰,这种调整具备可行性;闪购和小象正在成为两条增长主引擎,有望持续超预期;新业务重回中高速增长的同时,减亏超预期且可能持续带来惊喜;同时,从费用支出情况来看,营销支出增速与整体收入增速正在进入交叉地带,这意味着未来的利润弹性有望持续出现惊喜;从毛利率和核心本地商业中营销收入的增长趋势看,公司整体毛利率有望持续上行,同时营销收入增速持续领跑核心本地商业板块,双重合力作用下,未来利润弹性将进一步释放。但是,有点可惜的是,发布财报后美团股价跌了,跌幅2.04%,略大于恒生科技指数1.78%的跌幅。

财报后为何股价跌了

首先,任何一只股票短时间内上涨超过100%,都面临着巨大的回调风险,何况是2024年的中概。其实,业绩发布当天晚上,美团美股ADR上涨了3个点,这说明美股投资者是看好这份业绩的。虽然美股ADR交易量不大,但从过往历史来看,还是有一定的参考意义。

但是,财报后第二天港股整体走低,科技股集体调整,美团当天多数时候走势其实是略强于恒科指数的,只是尾盘扩大了跌幅。

这也不难理解,过去3-4个月,新进入美团的投资者基本上都是赚的,获利了结的抛盘压力,需要一个出口。

其次,美团的业绩指引虽然符合预期,某种程度上甚至可以说是超预期的,但是不得不承认,即时零售单量增长是面临压力的,尤其是外卖部分。

中国宏观经济在增长的过程中,但是消费侧需求复苏的弹性、可持续性始终面临不确定性。

而美团外卖的规模已经如此之大,无论从年活跃交易买家数、GTV、餐饮行业占比来看,它都无法完全摆脱宏观地心引力,因此一部分避险资金选择获利了结太正常了。

此外,开天眼来说的话,2月份时的美团,同时具备新业务减亏、到店酒旅竞争趋缓、亮点业务发展超预期多重利好潜力。

随着一季报发布,新业务减亏的预期,实际上已经部分兑现,也部分反映进了股价的涨幅中,剩下的利好,财务层面未必能那么快兑现,目前的资本市场,对风险极度厌恶,而对预期兑现时长高度缺乏耐心。叠加美团长期投资者的持有成本多数集中在110-140区间,所以这个阶段的股价本身就面临更多调整的可能。但从成交量和跌幅来看,这显然不是大资金所为,所以我对这种调整并不担心。

过去3个半月,美团涨幅基本上是同期恒科指数的3倍:78% vs 26%;未来3个月,也就是美团2季报业绩发布前这段时间,我们预计美团表现至少会是恒科指数的1.5倍。股价狂飙的阶段大概率已经结束,但是稳健且可持续超越市场预期的美团正在路上,风物长宜放眼量。