文章来源:海豚投研

文章作者:海豚君

在上篇深度中,海豚君最后定性讨论了下Spotify盈利问题,通过对比Netflix和腾讯音乐的商业模式、产业链地位、竞争格局差异,得出Spotify盈利有其特殊原因导致。

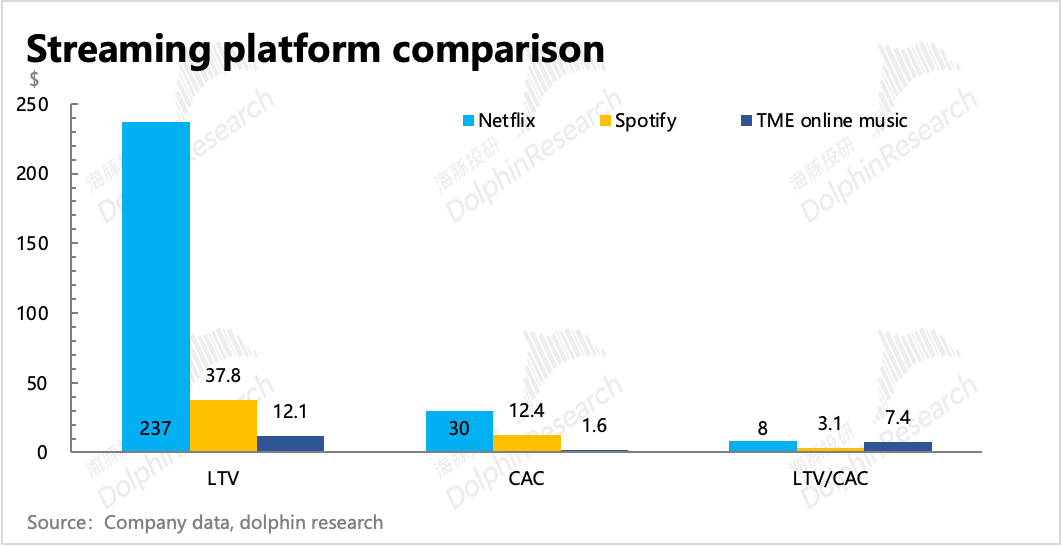

但这些因素对盈利能力的削弱影响到底有多大,也需要定量的去判断。海豚君To C互联网的“用户生命周期价值”和“平均获客成本”两个指标来定量对比,能带大家更直观的感受出不同因素对盈利的影响。

先上公式:

付费订阅LTV=用户使用周期 * 单用户对应收入 * 毛利率=1/月流失率 * 月均ARPPU * 毛利率。

获客成本CAC=销售费用/总新增数=销售费用/(月流失率*平均订阅用户数*周期月份数+净新增订阅用户数)

通过计算我们发现:

a. 用户周期价值LTV比较:Netflix > Spotify > 腾讯音乐;

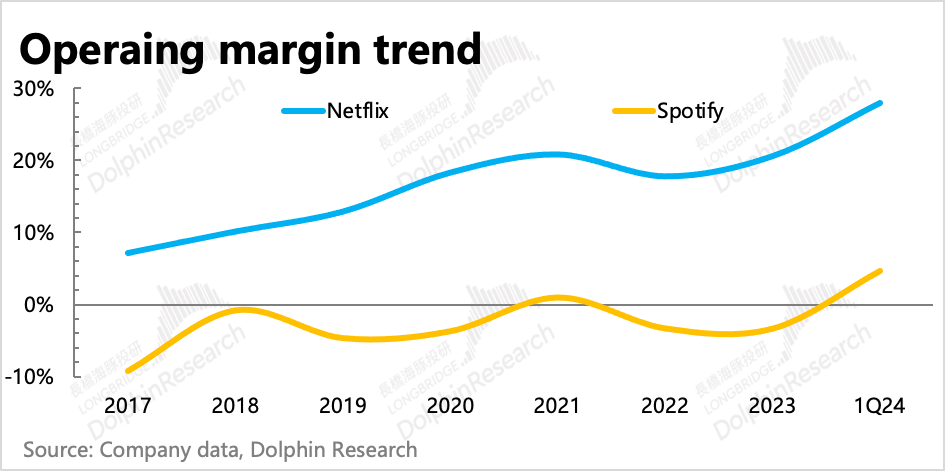

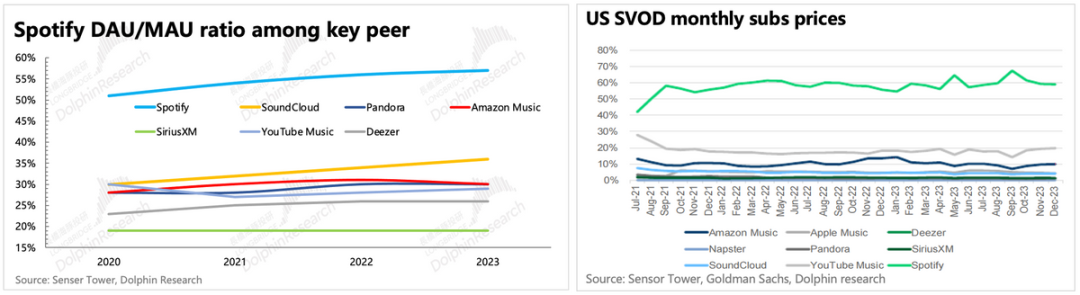

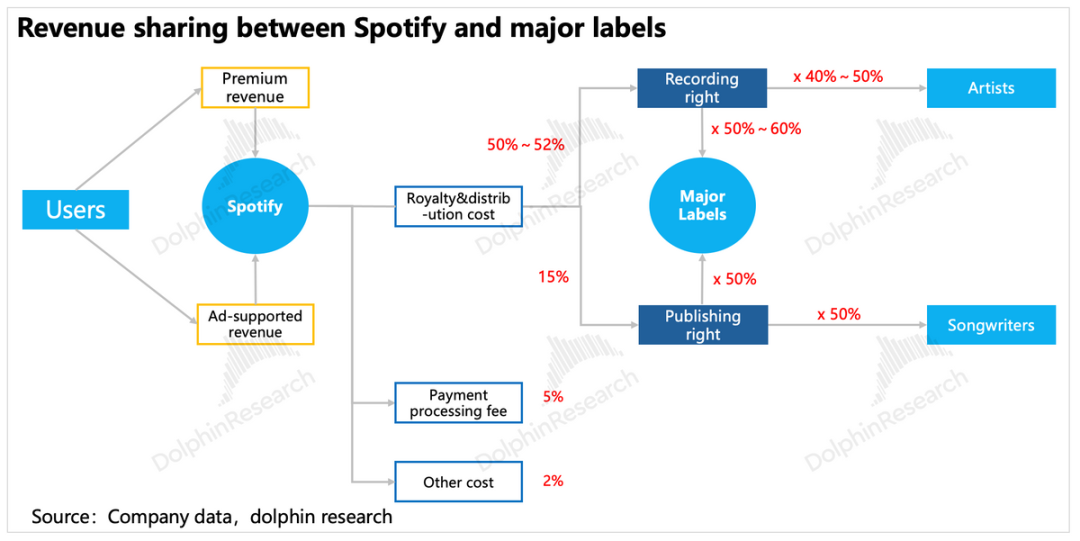

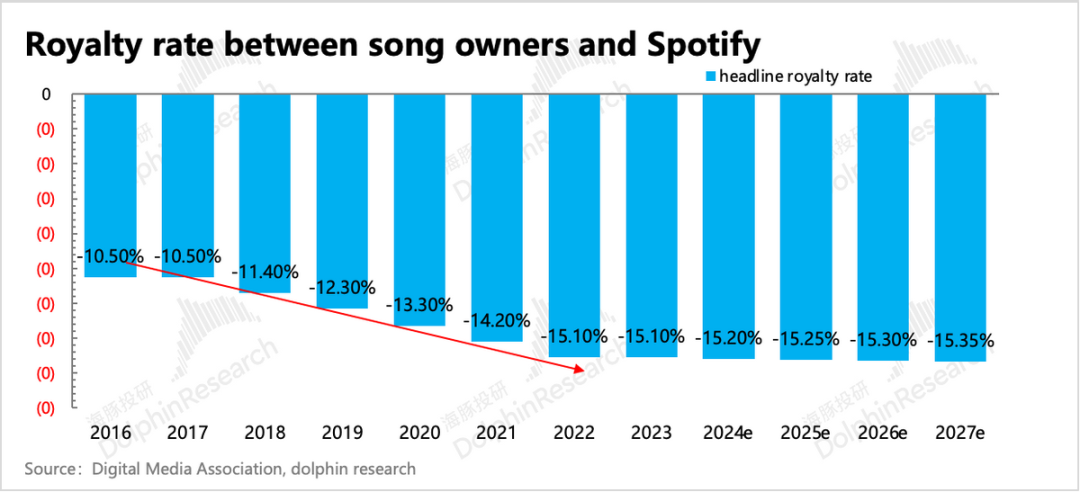

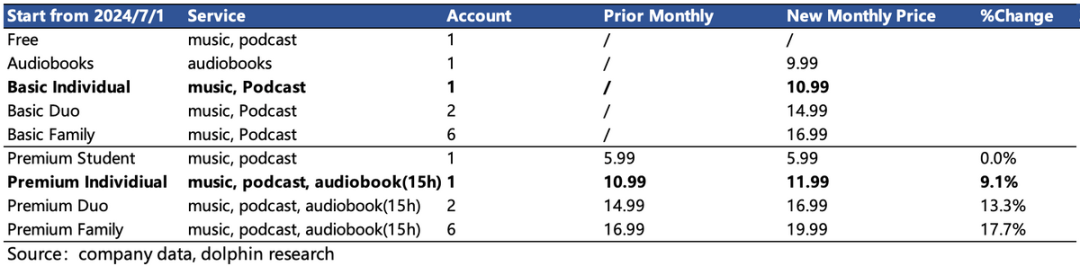

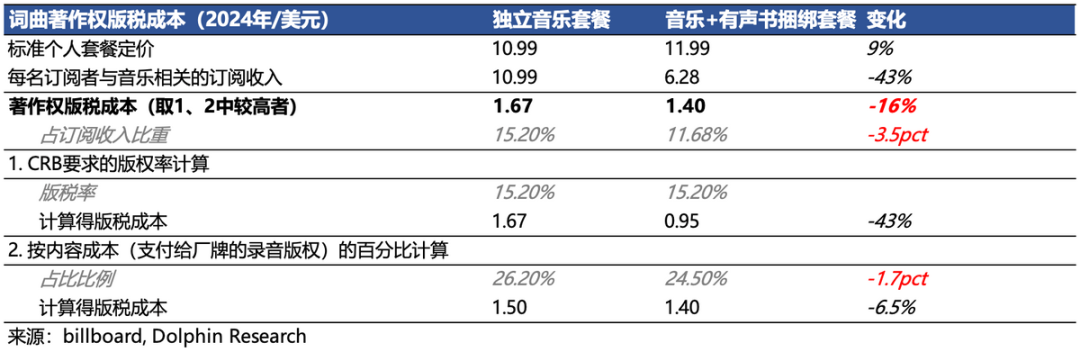

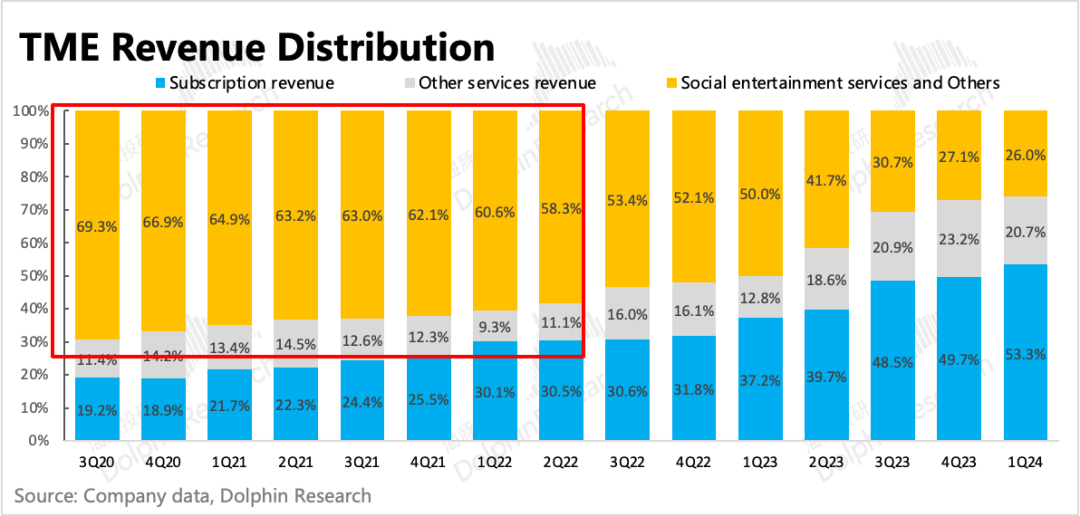

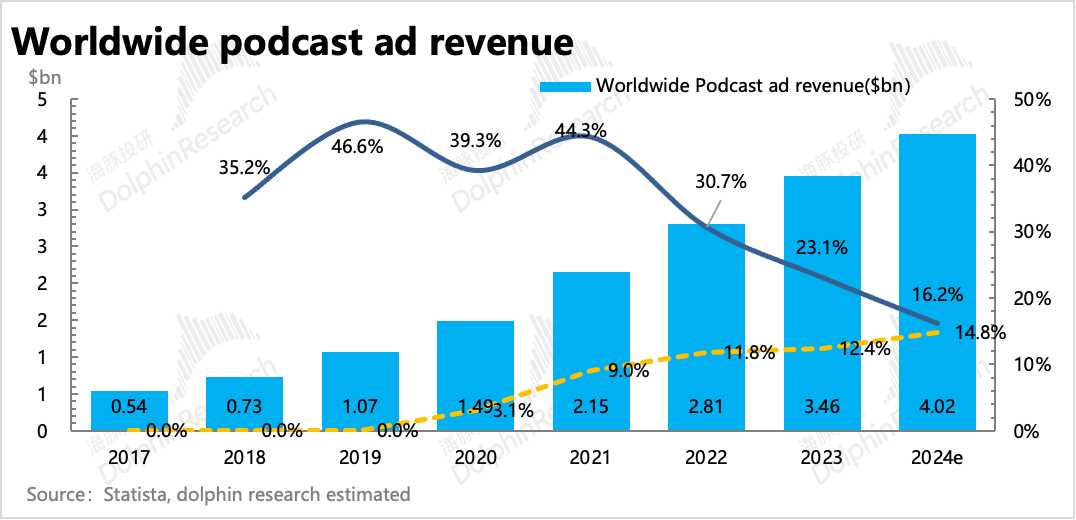

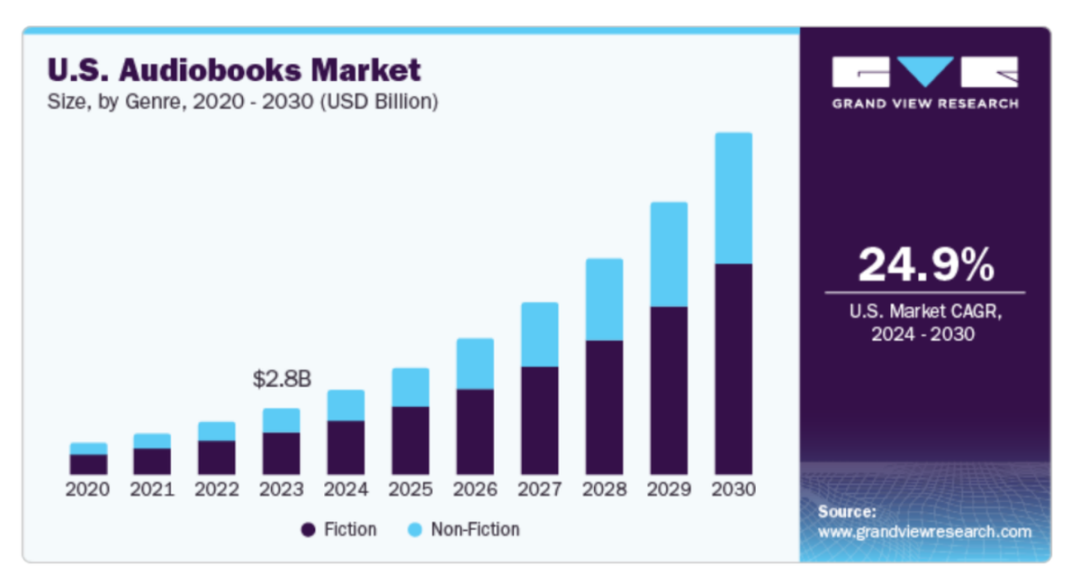

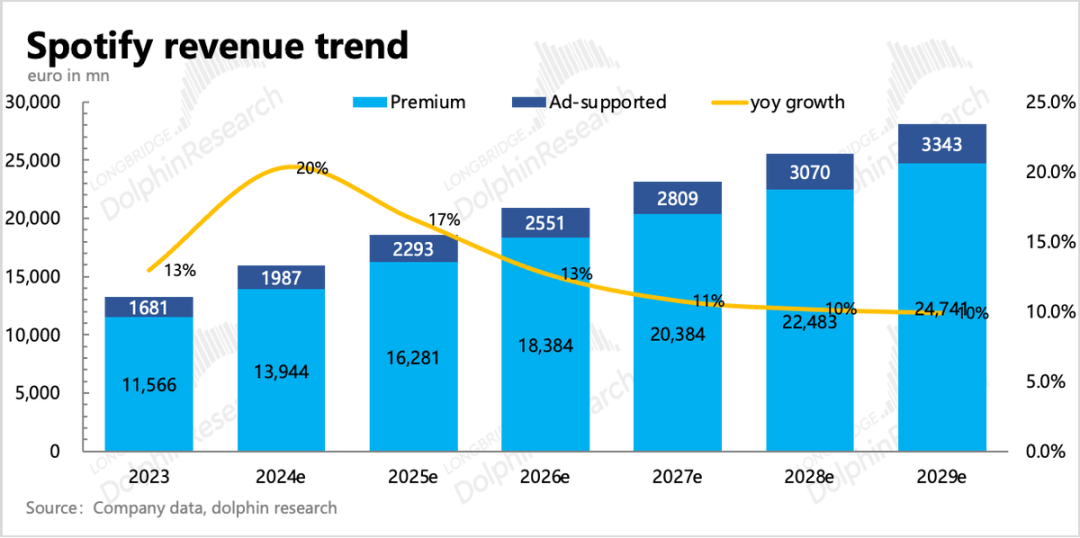

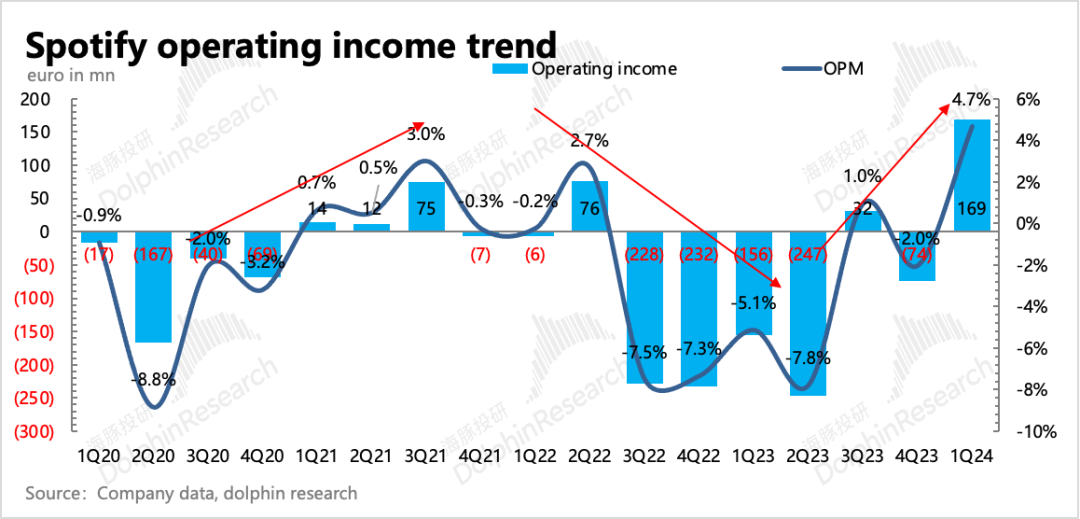

b. CAC比较:腾讯音乐 c. LTV/CAC即用户ROI比较:Netflix>腾讯音乐>Spotify。 三组公式的对比,能够定量的说明一些问题: (1)Netflix vs Spotify 用户价值上,Netflix在流失率、ARPPU、毛利率上全面碾压Spotify,分别体现了Netflix在竞争、用户付费力、产业链议价权的显著优势。 虽然Netflix的获客成本比Spotify更高(体现长视频赛道的用户粘性更多的要靠宣发新内容来维持),但从单个用户ROI上,Netflix还是远比Spotify更高。 (2)Netflix vs 腾讯音乐 绝对值上,Netflix用户价值大于腾讯音乐,更多的是欧美用户付费力本身较高的原因,其次Netflix的用户流失率也低于腾讯音乐,我们认为主要还是由于地区用户人均可支配收入的差距导致。 如果剔除汇率、用户可支配收入之前的差异,单纯比较用户ROI,实际上Netflix和腾讯音乐差不多。结合公式中的细分项因子来看,腾讯音乐靠着更高的获客效率(竞争优势、腾讯系导流),弥补了在用户留存、用户付费力上的差距。 不过两者在内容采购方式上存在区别(腾讯音乐为聚合平台,Netflix大部分为自制内容),毛利率的相似,可能也隐含着内容付费的既定规律。 (3)Spotify vs 腾讯音乐 虽然同属一个赛道,纯音乐业务的商业模式也大多类似(腾讯音乐的LTV计算只考虑了音乐会员订阅情况),但因为所处市场不同,Spotify和腾讯音乐反映到用户价值、获客成本、用户ROI上有很大差异。 和Netflix对比的结论类似,腾讯音乐靠着更低的获客成本,以及较高的产业链议价,弥补了用户购买力(ARPPU、付费留存)上与Spotify的差距。 但有意思的是,Spotify因为包含了欧美发达市场定价的ARPPU值,而拥有更高的LTV,但却因为更高的获客成本,从盈利性角度Spotify反而不如腾讯音乐。 腾讯音乐的获客效率高,一方面是竞争,另一方面是母公司的导流。但如果考虑到腾讯音乐用户免费到付费的转化率反而显著低于Spotify,说明母公司腾讯的导流对腾讯音乐的获客效率拉动作用更大——相同的营销费用,腾讯音乐比Spotify能够获得更多的总流量(免费用户+付费用户)。 Netflix和腾讯音乐各自有各自的优势,但一个共同的优势是——拥有较高的产业链议价权。海豚君起初也会疑惑,为什么Spotify不能像Netflix一样,通过深入上游来削弱外部版权方的议价权呢?但在对比长视频(剧集、电影)和音乐赛道的区别后,我们发现,正如Spotify管理层对自己的定位认识一样,音乐流媒体更适合做一个单纯的聚合分发平台。 战略定位的不同,是Netflix与Spotify的商业模式存在区别的关键,进而导致Netflix与Spotify的盈利节奏完全不一样。海豚君认为,两家公司的不同选择并不存在高低之分,而是与各自所处的赛道差异有很大关联。 (1)需求:用户对长视频内容要求更“苛刻” 音乐对于大多数普通用户来说,更像是一种背景音的作用,是可以在听音乐的时候,同步进行工作、学习、做家务、开车等其他事情。但视频内容一般还是需要用户单独分出时间段,因此用户就更在意这段时间体验的内容质量。 (2)供给:音乐内容制作门槛相对低一些 这个很好理解,无论是作词作曲还是录音,市场上的技术设备比较完善,至少在内容制作环节,草根音乐人的起跑线并不比签约唱片公司的知名音乐人落后太多,而主要是在宣发环节存在劣势,不过社交平台算法驱动下,独立音乐人的宣发也在弥补差距。但一部专业影视剧内容,在人力、技术的需求上明显更高,因此优质内容一般来源于专业影视工作室/影视公司。 结合上述(1)、(2)两点,可以看出:长视频赛道是供给驱动,因此专注上游内容没毛病。而音乐赛道在用户对推新需求不是那么刚性的情况下,并不那么缺内容供给,因此在满足必要的内容后,平台本身是否好用更容易受到用户关注。 小结:通过定性和定量的分析,其实能够清晰的看到Spotify盈利性不如Netflix和腾讯音乐存在一些客观的硬性BUG,也无怪乎市场在Netflix盈利多年并逐步提高的时候,仍然对Spotify的远期盈利性保持质疑。 而一个比较乐观、理想的稳定改善盈利的经营假设是:未来Spotify产业链议价权提升,仅考虑版权内容成本后的毛利率,从当下的67%下降至Netflix、腾讯音乐目前40%-45%略高一点的水平,即音乐内容成本/(音乐订阅+音乐广告收入)=50%左右。 但因为Spotify没有可以抱大腿的母公司导流,以及与其他同行之间的内容和产品没有难以追赶的显著差异,付费用户的获客成本估计较难优化。另外其他指标上,Spotify已经显著领先同行,因此要单纯靠产品功能优化来进一步提升的难度同样不小,或短期见效太慢。 Spotify的管理层大概率也看到了改善盈利的同样解决方案——降低上游分成,包括了支付给词曲作者的著作版权,以及给唱片公司、歌手的录音版权。实际上,近几年来上游分成中持续拉涨的主要来自于词曲著作权的版税费率。 以在音乐市场规模最大的美国为例,版权局(CRB)每5年与NMPA(National Music Publishers’Association)和DiMA(Digital Media Association)对版权费率(著作权)进行商讨确定,一次性的制定未来5年的著作权版权费率。最近一次是2022年协商确定的2023-2027年未来五年的著作权版费费率,从15.1%进一步提升到15.35%。而回顾过去8年,版费费率上涨过于快了。 著作权这个是行业协会规定导致的费率刚性,而录音版权的市场化集中,也是另一个短期踢不掉的钢板。虽然头部音乐厂牌在Spotify上的播放量占比逐年下滑,但毕竟还有74%的绝对垄断份额。 这样来看,无论是著作权,还是录音版权,如果直接与唱片公司、版权代理机构进行协商压低分成,最终大概率三方不欢而散(流媒体平台此前联合申诉著作权版税费率较高,被驳回),因此Spotify选择了“曲线救国”。 去年10月,Spotify宣布给Premium标准会员增加15小时有声书的服务,当时看可能还能解释为尝试加速有声书的用户渗透和付费转化(独立有声书套餐),毕竟前一年也就是2022年,Spotify花了1.2亿美金买下了有声书公司Findaway。但随着音乐+有声书的捆绑订阅套餐推出,这一系列操作背后的小心机,海豚君认为,却是打响了隐形调整版权分成的第一枪。 Spotify今年3月在美国地区推出的捆绑套餐,是指在独立音乐会员价格的基础上,用户只需要增加支付1美元,就可以收听全平台的音乐、有声书、播客等资源。反过来说,原本9.9美元的有声书独立套餐,现在对于本身就是音乐会员标准用户(Premium系列)来说,不同套餐类型(单人、双人、家庭)打1-2折即1-2美元就可以获得同等内容。 但依据捆绑服务的相关收入确认规则,收费11.99美元的捆绑套餐(原10.99美元,6月标准会员统一涨价1美元),其中只有10.99/(10.99+9.99)*11.99=6.3美元与音乐服务相关(10.99是单独的音乐收费,9.99是单独的有声书收费),而如果用户订阅独立音乐服务套餐,则与音乐服务相关的收入就是套餐价格的全部,即10.99美元,前后对比直接少了40%。 通过计算,海豚君预估这将对硬性挂钩音乐相关收入的版权代理公司、词曲作者的收入直接削减16%。反之给到Spotify带来的好处是,如果这项调整推广到全球,所有会员用户升级到捆绑套餐,那么Spotify订阅业务的毛利率最高可以直接提高3个百分点(假设订阅捆绑套餐的用户实际没怎么听有声书),如果一半的用户升级,那也能把订阅毛利率从1Q24的30%提高到31.5%,毛利润直接在原预期上增厚2亿欧元(+5%)。 录音版权的分成协议规则不同(有保护协议,实际收费会参照单次播放收费、单用户收费、整体收入分成等金额),所以此次捆绑调整对其录音版权的分成收入并不会产生多少影响。 虽然Spotify宣称,推出捆绑服务后,因为多了选择,所以会促使更多的潜在用户订阅或者隐形增加付费,所以对音乐内容方也是利好居多。但海豚君认为,内容方包含了录音版权(厂牌、歌手拥有)、发行版权(版权代理机构、词曲作者),是否明确获利也要分开来看: a. 录音版权受保护协议,有利而无一害。 b. 发行版权大概率要损失掉一些收入,尽管捆绑套餐确实有可能刺激转化一些潜在用户,整体订阅收入规模增加,但不一定能弥补版权发行代理机构因整体分成比例降低而带来的负面影响。 如果付费转化的增量效果一般般,那么在全市场蛋糕没显著做大的情况下,Spotify获利,自然对应版权代理机构利益受损。三大唱片公司虽然主要收入是录音版权,但也做发行业务。因此Spotify捆绑套餐公布不久,索尼就率先抗议,指出该项调整将导致其在Spotify上的音乐发行收入减少20%。随后MLC(非营利性的数字音乐版权管理机构)也将Spotify告上法庭,指责其通过捆绑服务故意减少应付给著作权所有者的版权费用。 这场Spotify与上游内容方的拉扯还在进行中,海豚君认为,短期上协商结果不排除Spotify私下通过别的方式让利,但音乐流媒体平台苦高版权分成苦矣,这场分成撕逼终将会从暗戳戳的台后走到台前来。 三、长音频多为引流作用,还撑不起业绩 除了音乐,是否可以利用其他衍生业务获得额外有效变现?中国的音乐流媒体平台腾讯音乐和云音乐选择了“直播+K歌”(直播治理之前),而Spotify目前来看,似乎选择了以“播客和有声书”为主的长音频,以及为音乐人提供的创作工具平台Marketplace。 但海豚君认为,直播与长音频两者之间的变现能力是有本质差别的。 直播业务对于腾讯音乐来说,是真正意义上的业务扩张。在短视频竞争和监管治理的影响之前,腾讯音乐的社交娱乐(直播+K歌)收入占了总营收的60%-70%,即使直播收入需要分掉55%的流水给到主播,但相比于当时还毛亏的音乐订阅业务,显然社交娱乐是腾讯音乐盈利的扛把子。 但播客和有声书的作用,显然不是增收而是丰富会员权益,起到未来隐形涨价的作用。毕竟从市场规模来看,播客和有声书的市场都太小了。根据Statista 2023年全球流媒体音乐收入规模(包括录制、渠道发行等全产业链)大约380亿美元,和视频内容赛道上千亿规模比已经不算大了,而2023年播客市场甚至不足1/10,只有35亿美元。有声书稍微多一点,68.3亿美元。总的来说,长音频目前刚好100亿的规模。 而就算长音频目前这么小的市场,Spotify对播客的付费抽成只有5%,播客广告收入则抽50%。有声书作为会员权益免费了半年,付费今年刚刚开始做,但用户对有声书独立付费意愿显然是不太令公司满意的,因此才于近期推出了捆绑音乐内容的套餐。 播客:变现仍然依赖数字广告 播客目前主要的变现方式是广告,单独订阅的付费场景较少(部分特定的专业机构推出的播客内容才选择付费)。如果只看播客广告收入,2020-2023年CAGR为30%,按照这个趋势自然放缓,那么实际后续规模扩张也相对有限。不过海外咨询机构Fortune business insights比较乐观,对播客市场2030年拍到了176亿美元,隐含2023年至2030年的CAGR为23%。 目前Spotify的播客广告收入占比大约12%,但从内容库的市场份额来看,变现仍应有发挥空间。 因此将播客内容用于丰富会员内容库的做法,更多的在流媒体平台中流行。比如从疫情期间开始,YouTube和Amazon大力投资播客内容,分别纳入到YouTube premium和Amazon prime的会员权益中。就算Apple单独推出了“播客”应用app,但其中绝大多数内容都是免费畅听,少部分含在会员权益中。 Spotify一直以来通过利用播客内容来增加用户渗透和用户粘性,因此也不执着于单独收费,大部分音频内容都是免费收听,穿插广告,Spotify与创作者五五分成广告收入,或者是Spotify自己独家投资直接买下版权。 2021年Spotify开放了播客订阅功能,用户可直接向创作者支付从2.99美元/月到7.99美元/月不等的订阅费,具体由创作者自行决定。但作为平台方的Spotify,只从2023年起向播客作者抽取5%的分成,因此播客的订阅付费对Spotify本身的业绩也没太大拉动,产生规模主要还是广告。 过去播客一直是Spotify的盈利累赘。这是因为Spotify投资采购了一些名人创作的播客节目,比如曾经花了上亿欧元,打造了“The Joe Rogan Experience”等独家节目。但从目前Spotify上播客节目TOP10排行榜来说,公司自投的节目仅有1-2个节目上榜。公司高层此前也在电话会中承认,部分播客内容的投资属于无效投资。 海豚君通过拆分测算,预计2023年播客成本还有大约5-6亿欧元,虽然1Q24播客业务现在已经扭亏,公司预计播客业务长期毛利率可以达到40%,因此我们认为公司会继续放缓对“独家播客内容”的投资,从而进一步减轻广告业务毛利率的负担。 2. 有声书:今年开启付费订阅 近期围绕Spotify讲有声书捆绑音乐会员的讨论较多,再加上距离Spotify 2022年底收购Findaway已经一年多,是该寻求变现的的时候了。因此,海豚君也简单说一说有声书市场。 有声书市场不大,根据第三方咨询机构Grand view research估算,2023年全球有声读物市场规模约为68.3亿美元。但前景并不暗淡,未来增速还不错,预计2024年到2030年的复合年增长率为26.2%,即2030年预计达到百亿规模。 和音乐、播客类似,北美不出意料仍然是有声书最大的区域市场,大约占比45%。但Spotify并不是优势最大的平台,而且有声书市场的用户渗透率表现,没有表现出音乐流媒体市场上头部Spotify一超多强的局面。 以北美市场为例,除了Spotify之外,Audible、Amazon、Apple、Google audiobooks、Downpour都有不错的用户反馈和使用渗透,因此Spotify年初推出的有声书单独付费,大概率测试了2、3个月还是变现不佳,才会又回到捆绑销售的思路中。 四、估值:重点是算清音乐基本盘的价值 (解锁估值部分全部内容,可移步长桥app,「动态-投研」栏目查看) 海豚君认为,播客、有声书、Marketplace创作者工具等业务的变现,都尚处早期,并且从行业规模来看,未来能够有效支撑Spotify业绩的作用也很小。因此从中性预期的角度来看,Spotify的估值关键,在于算清楚音乐基本盘(付费为主,广告为辅)的价值。而其他衍生业务,可以持续关注,若后续表现不错,可以视作市场情绪比较积极的时候,推动股价的向上期权。但当下肯定是不宜过早打入潜在乐观的预期。 对于音乐基本盘,主要分为收入前景和利润率两个问题。 收入前景 根据Statista数据,2023年全球纯流媒体音乐订阅收入为193亿美元(包括中国地区37亿美元),Spotify订阅收入116亿欧元,由于Spotify说好了不进入中国市场,因此Spotify在其可触达的市场占有率接近80%。市占率如此之高主要来源于三方面: 1)Spotify订阅用户数占到了除中国之外市场的46%; 2)Spotify 对欧美高付费力用户市场的掌控; 3)YouTube、Amazon等音乐服务捆绑进综合会员中的平台,不计入上述市场规模以内。如果按照Spotify的人均付费金额(这几家平台单独报价基本一样)乘以预估的音乐用户数来看,整体市场规模至少还要增加100亿美元,Spotify市占率(不包含中国)调整至48%。 尽管市占率较之前的算法下滑了不少,但对于一个行业稳定的竞争状况来说,市占率近50%仍然不算低了。考虑到Spotify可能面临复杂的竞争环境,而这一切取决于巨头是否急于在当下去主攻“音乐付费”这个并不宽阔的赛道,同时Spotify相对同行来说,总体上是存在优势的,因此我们假设Spotify能够守住目前份额。 上篇文章中海豚君提及的涨价后价格没有优势的看法,在Spotify随后推出的纯音乐内容的套餐Basic系列后也减少了我们的担忧。Basic系列基本是维持Premium涨价之前的价格(等同于目前其他同行的价格),只是不包含每月15小时的有声书服务,方便不同需求的用户做选择。 因此在收入前景假设中,海豚君预计Spotify能够继续保持当前的竞争优势,并有望随着更多新兴国家地区的扩张,占住一半以上的市场规模。 篇幅原因,这里只展示收入预测结果,欢迎后台留言讨论。 2. 中长期盈利水平 我们在上篇以及这篇的第一段大量篇幅讨论了Spotify的盈利问题,通过对比Netflix和腾讯音乐,能够发现问题症结所在——分成比例相对“刚性”的版权内容成本。 但由于这笔支出占比太高,并且其他衍生业务以及非版权内容变现能够带来的增量,对目前收入规模来说太小(2023年我们估算播客收入占比不足5%,Marketplace收入占比不足1%),难以快速、有效的帮助覆盖版权成本,因此: (1)保守预期:*** 这样来看,目前市值对应25年EBITDA ***,相比增速,当下估值 *** 。 (2)中性预期:*** 按照DCF估值法,***。 相对估值角度,目前市值对应25年EBITDA *** 倍,当下估值***。 (3)乐观预期:*** 目前市值对应2025年EBITDA ***倍,而在上述假设下,***。 小结: 综合来说,我们对Spotify悲观/中性/乐观的估值分别为***/***/***亿美元(vs腾讯音乐中性至乐观***亿美金)。海豚君认为 ***。