文章来源:海豚投研

文章作者:海豚君

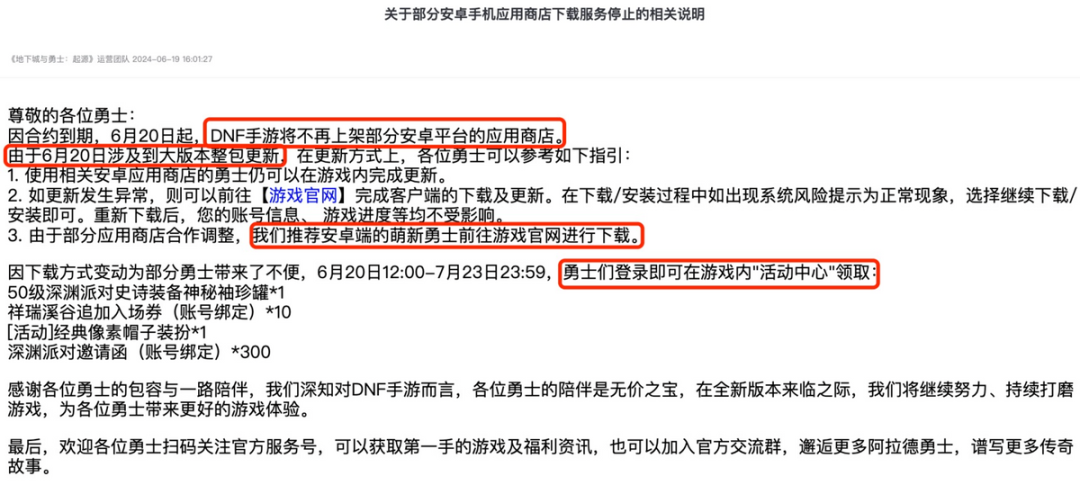

《地下城与勇士(DnF)手游》上线即将满月之际,腾讯马上扔下了一颗“炸弹”——DnF官网发布公告称,因合约到期,6月20日起,DnF手游将不再上架部分安卓平台的应用商店,这里的安卓平台囊括了华为、OPPO、vivo等国内市场份额占比60%的“硬核联盟”,以及占比13%的小米。

一般而言,玩家可以在官网和第三方渠道平台(应用商店、B站等)上下载游戏安装包,也就是我们常说的官服和渠道服。渠道服的存在,可以看做是游戏厂商将一部分游戏代理运营权给到了渠道平台,一起联合运营这款游戏。

恰好海豚君本来也想在近期更新下游戏市场的变化,尤其是新兴渠道对行业的影响,今天就借此次事件展开聊一聊。

以下是详细分析

一、士别“三年”,地位对调

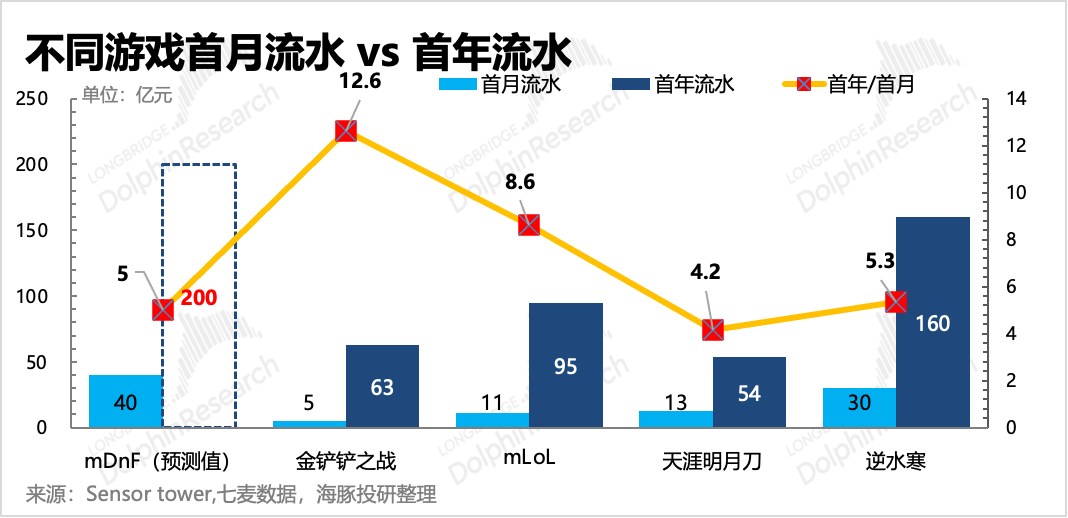

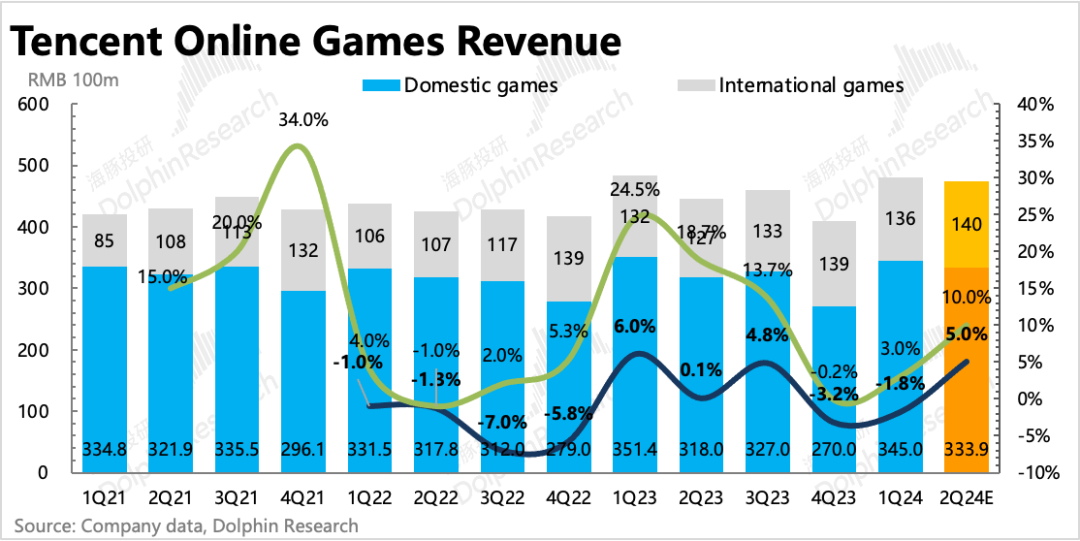

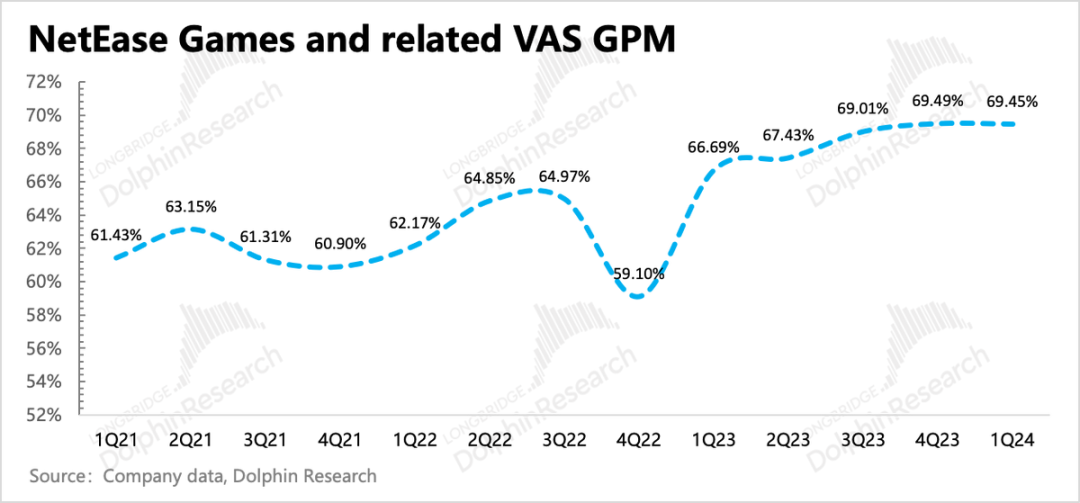

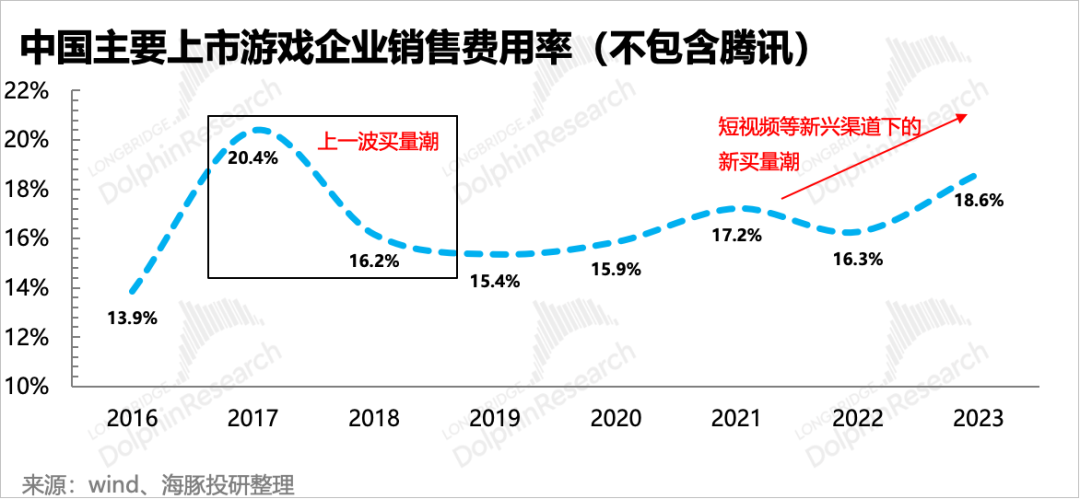

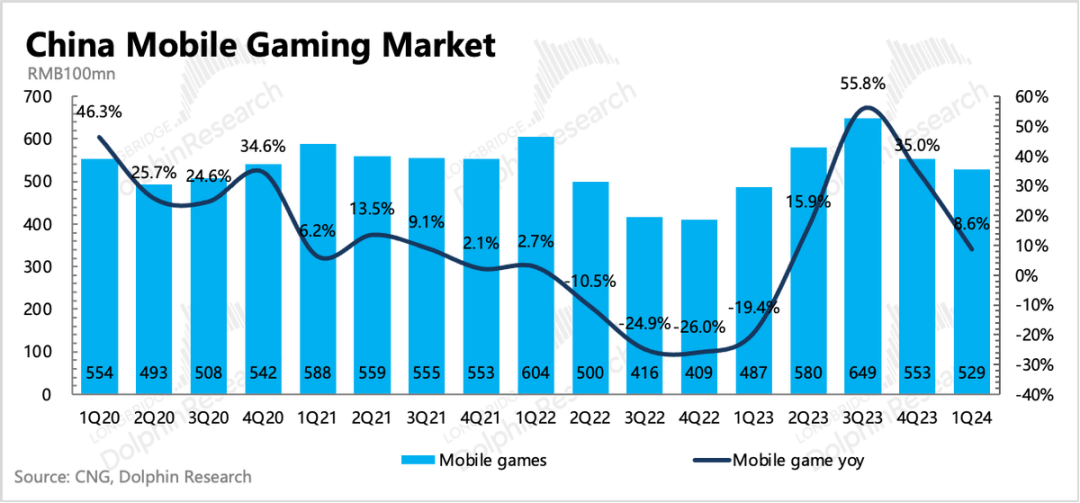

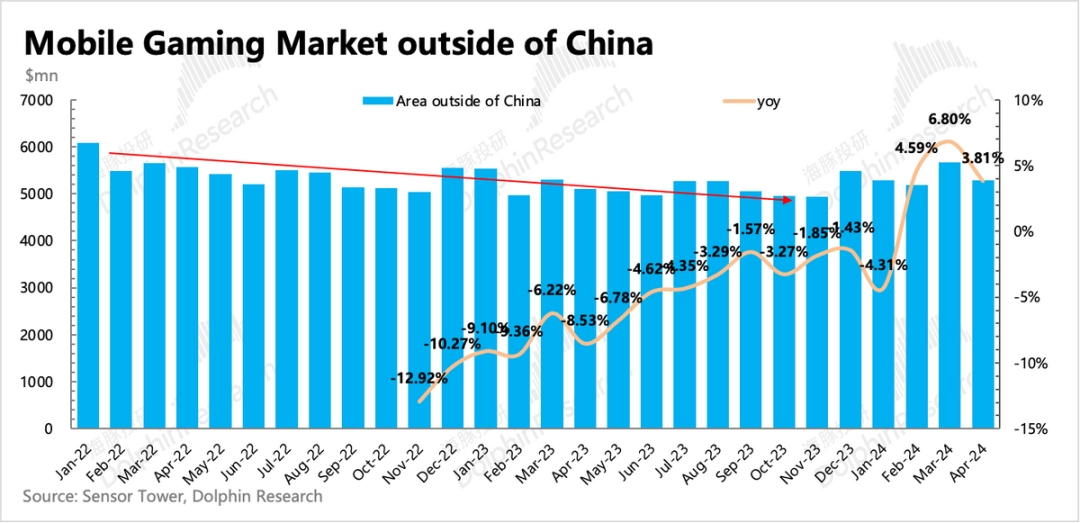

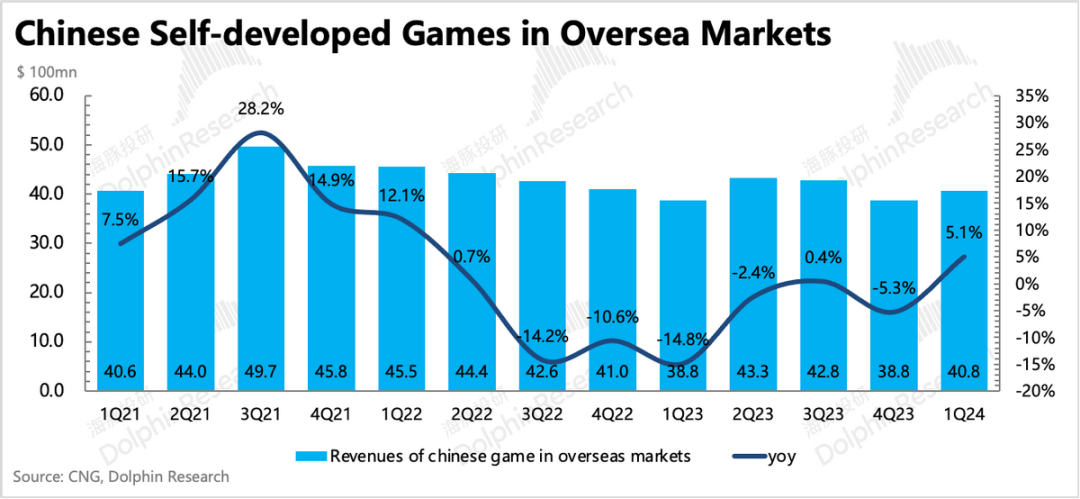

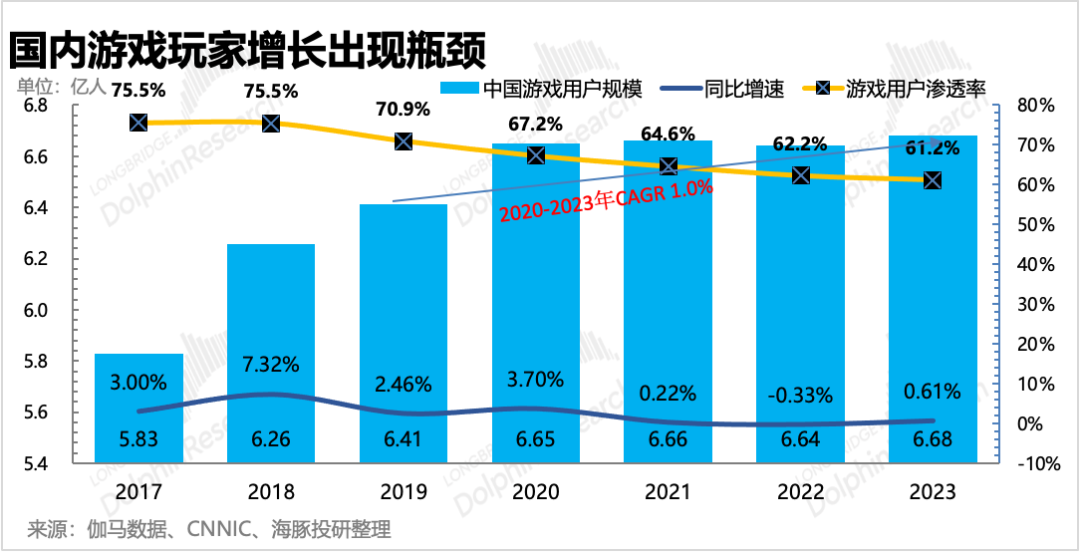

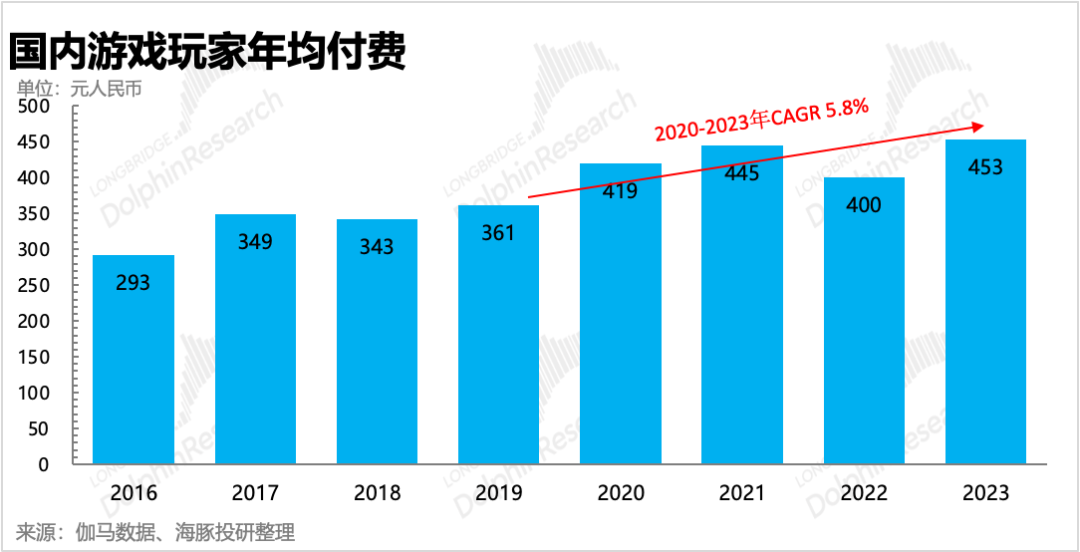

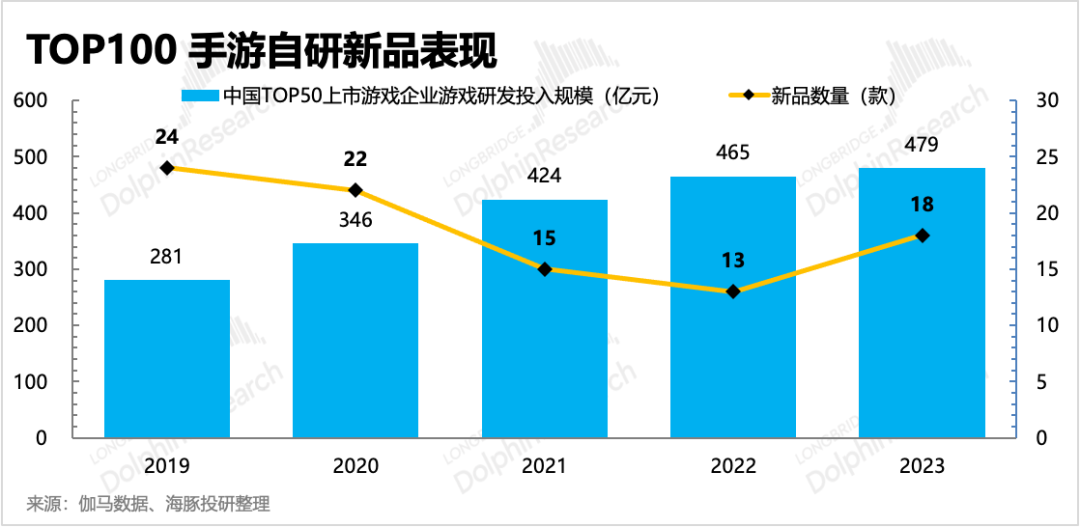

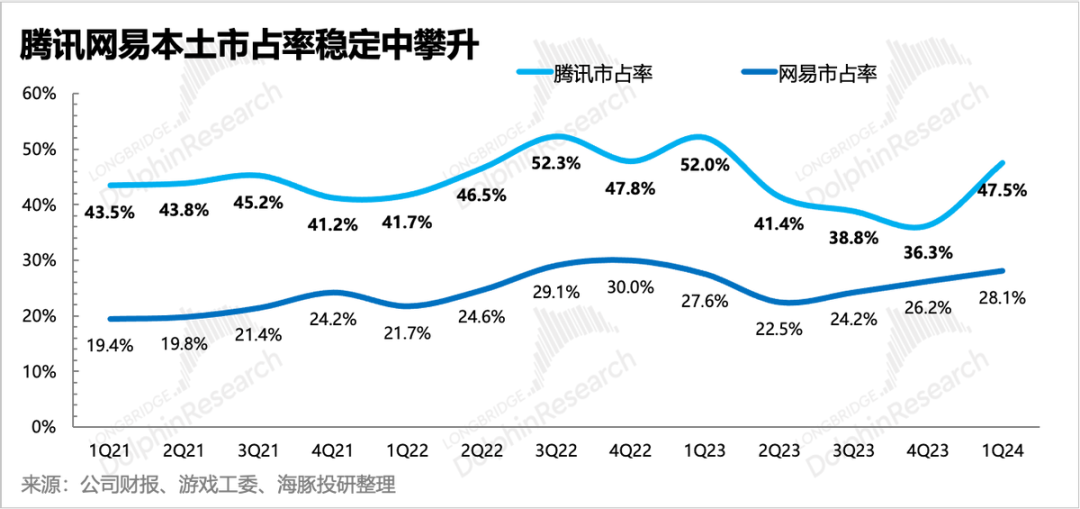

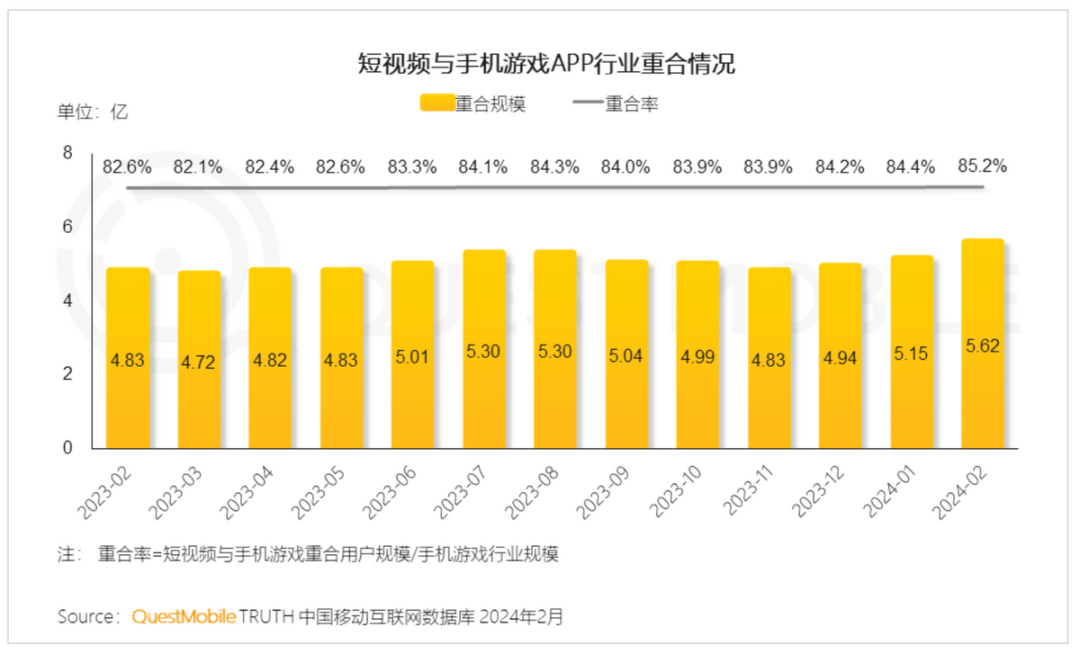

如果《DnF手游》的案例再复制到别的游戏上,少了这些肥肉,渠道说不慌是假的。因此DnF的爆火+三年合作到期,腾讯重新挑起混战的契机非常巧妙,赢面也比三年前的更大——对于腾讯来说,《DnF手游》的目标用户非常精准,也很容易触及——大多为DnF端游的玩家,而第三方的应用商店对于DnF手游来说,并没有起到扩大用户覆盖的效果。因此腾讯这次硬气切断渠道,是以一种损失最小的方式去博弈未来更大的收益。 三、内容和渠道撕逼升级的两大原因 这次掐架,虽然腾讯成为了完全强势的一方,但海豚君认为,最终结果可能以另一种方式和解——《DNF手游》等部分一梯队游戏谈到了更低的渠道抽成。 这个结论并非完全意淫,而是有迹可循。最直接的证据就是当天同时被彭博报道的新闻——华为鸿蒙系统意将游戏抽成调低至20%,来吸引更多的开发商加入鸿蒙系统,共同丰富鸿蒙内容生态。 虽说鸿蒙调低是为了吸引开发商入驻,但这种合作分成,往往后续恢复常态后,也会遵循一开始既定的方案。任何一方调整都有不小的难度,除非类似这次这种现象级内容要求的特殊待遇。 因此海豚君大胆预测,这次协商后对优质游戏的渠道抽成比例至少放宽至30%,甚至对超级头部的抽成调低至20%,未来随着渠道话语权继续走弱,全部游戏的抽成比例都有动力逼近20%。 但在另一方面,海豚君认为,此次内容和渠道之间的矛盾核心,也与三年前存在不同——三年前单纯是抽成比例的利益争夺,但当下更存在官服直接下场抢用户,企图革掉渠道的命。 比如,此次掐架的导火索——由于官服助手app(DnF助手)先于游戏上线,打出“提前抢注ID”运营牌来吸引用户下载官服,渠道对官方明抢用户的举动多有不满。此外这次与渠道掐架,腾讯预留的备案——引导安卓用户去官网下载游戏,背后实际上都体现了游戏官服和渠道服之间的直接对抗。 1. 新兴获客方式加速渠道变革 引入官服的好处,网易早已尝鲜了多年。根据管理层在电话会上的表述,在部分老游戏中,官服流水已经占到了总流水的1/3,也就是iOS:第三方安卓:官服=1:1:1。 大部分新游戏可能还不能完全舍弃硬件厂商旗下应用商店这种传统渠道,尤其是定位大DAU的游戏,比如《蛋仔派对》、《巅峰极速》。这类新游戏往往在早期获客环节非常关键,因此只有越大范围的渠道铺设下载软件包,才能达成上线初期大量获客的目标。 但内容定位的目标用户偏垂类的游戏,比如《全明星街球派对》,网易就会去尝试完全舍弃传统安卓渠道,而选择新的纯买量获客方式——在抖音、快手、b站上买量,然后引导用户下载官服安装包。 另外,对于玩家相对固定,经营多年的常青游戏,比如《梦幻西游手游》,则可以通过私域运营/新兴渠道买量,来引导用户至官网下载安装包,就可以避开传统渠道的50%抽成。 网易这种主动性的渠道变革,在22年前后开始大量推进,带给网易这几年最大的受益就是游戏毛利率持续上升,目前1Q24游戏及相关增值已经达到了69.5%,如果剔除低毛利率的直播CC等相关增值业务,纯游戏毛利率应该已经70%以上。 如果腾讯也选择这样的方式,假设引导《王者荣耀》、《和平精英》等运营多年、占比总游戏收入一半的老游戏,1/3流水为无渠道分成的官服带来,那么游戏业务带来的利润贡献也将有很大提升: 根据第三方数据,《王者荣耀》一年流水大概450亿左右,其中iOS 40%,Android 60%。假设现在的安卓用户全部来自于应用商店渠道,如果后面安卓渠道有一半转为零抽成的官服,那么意味着王者的毛利润直接提高450*(60%*50%)*50%=60多亿,按照2023年计算,等于一款游戏的渠道变革,就将腾讯综合毛利率直接拉高了1pct。(当然实际没这么高,因为腾讯除了官服,本身也有微信游戏、应用宝等渠道) 不过值得一提的是,新游尝试买量获客的方式,也使得网易的买量支出也在走高。不过始终为流量净流入的新兴渠道(短视频抖快、B站、小红书等),在任何时候都不能缺少在其平台买量,因此渠道综合占比下降的同时,另一种方式的“游戏买量之风”卷土重来。但这一回,对于游戏厂商来说,买量并没有显著加重盈利负担。 2. 增量变存量,头部撕逼才有用 天下熙熙,皆为利来。无论是内容vs渠道,还是官服vs渠道服,亦或是新渠道vs老渠道,这种越发撕破脸的势头,背后还是源于逐步从增量变为存量的市场趋势。 疫情红利之后,全球手游市场都陷入了增长瓶颈期。中国本土市场或许更受到版号停审的影响扰动,但中国地区以外的市场也并没有按趋势恢复自然增长。在这种总量收缩的大环境下,国内手游厂商的出海故事,在走过最容易高歌猛进了一年后,也很快在去年下半年偃旗息鼓。1Q24的增速修复至5%,纯粹是腾讯自己的alpha(Supercell的《Brawl Stars荒野乱斗》,1Q24国内游戏厂商的海外收入增速修复至5%,但这纯粹是由腾讯自己的alpha(Supercell的《Brawl Stars荒野乱斗》贡献,通过引入扭蛋运气玩法等一系列增加用户粘性、付费转化的举措,改版后月均收入相比去年6月暴增5倍)。 海豚君认为,手游市场的增长停滞,并非主要源于疲软的宏观经济和消费环境。历史经验表明,娱乐消费在经济压力期,反而因为能够给玩家带来轻松愉悦、释放压力的作用,行业、尤其是头部优质游戏更有可能走出抗周期性的趋势。 而手游市场快速走到平台期的真正原因,我们认为,除了一贯以来行业存在的供给问题——版号总量收缩带来“优质”游戏量的稀缺,当下还面临着需求增长显著放缓的问题——互联网流量红利殆尽下,游戏用户渗透到顶的尴尬。从2021年起游戏用户就已经基本不增长了,2020-2023年,网游玩家规模年均符合增速只有1%,而2019年还有2.5%的用户规模增速。