近三年,消费零售行业先后因疫情、不稳定的地缘政治和经济下行周期受到冲击。根据历史经验,在消费低迷的时期,大众消费企业更容易受到冲击,而高端消费受影响反而相对较轻,例如汽车领域的法拉利,服饰板块的拉夫劳伦、爱马仕。在汽车板块总体走弱的2024上半年,法拉利的股价仍然维持在相对高位;拉夫劳伦和爱马仕的股价在2022年出现不同程度的下跌后,在2023年又大幅收复了失地。

高尔夫作为富裕中产与富豪阶层的娱乐社交运动,明显属于高端消费领域,这也保证了其在经济低迷周期能够具有较强的防守型,因此也有望成为接下来几个季度甚至一两年之内比较安全的投资标的。

事实上,在高尔夫这个赛道,有一家低调的龙头公司,一直以来享有极高的毛利率和现金流,堪称现金奶牛。但大众投资者对它的了解却并不深。

这家公司就是——HONMA高尔夫。

1 低调的高尔夫龙头

HONMA高尔夫成立于1959年,是高尔夫行业内最负盛名的标志性品牌之一,是精湛工艺、追求卓越性能及产品质量无与伦比的代名词,揉合先进创新科技及日本传统工艺,为全球高尔夫人群提供高端优质、性能卓越的高尔夫球杆、高尔夫球、服饰及配件,也是全球唯一集产品开发、生产和销售于一体的垂直整合型高尔夫公司。

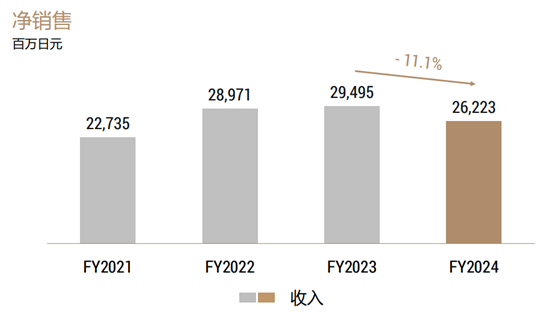

公司2023/24财年营收26,222.9百万日圆(相当于182.6百万美元),同比轻微下降,这是受全球经济形势不确定性和集团的渠道优化措施所致。

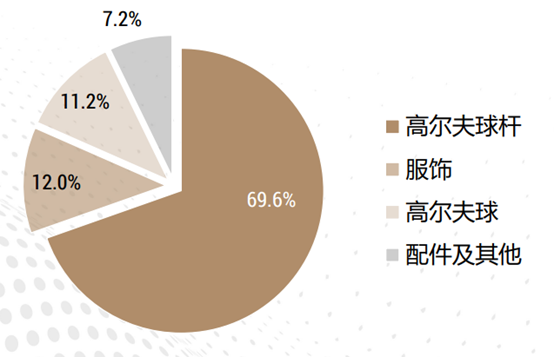

在总体营收中,高尔夫球杆占比近70%,是公司的核心销售产品。此外高尔夫球和服饰各自在营收中占比11.2%和12%。配件及其他(如球包、手套)占比7.2%。

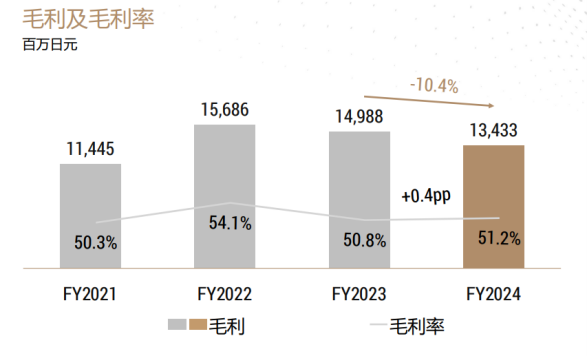

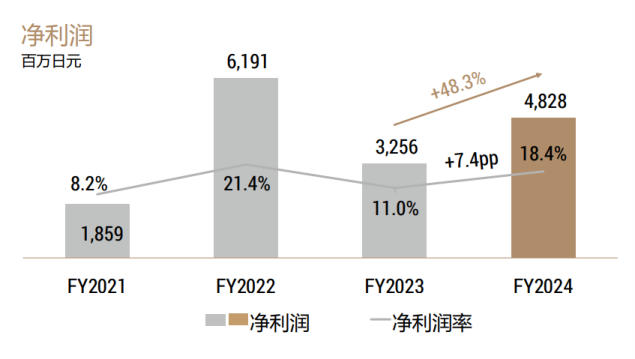

但公司坚持独特的品牌定位和定价策略,并持续优化渠道,同一时期内毛利率不降反升,增加0.4个百分点至51.2%。而净利的增长更加显著,同比增长48.3%;净利率同比增加7.4个百分点。此外,公司的EBITDA较上一个财年显著增加22.0%至7,285百万日圆(相当于50.7百万美元)。

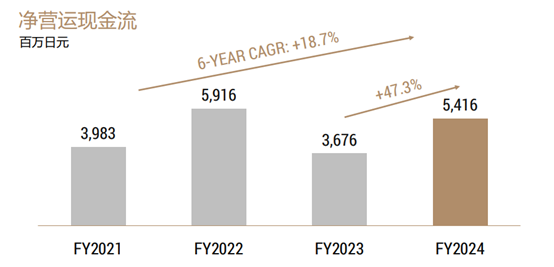

同时,公司现金奶牛的属性继续维持。数据显示,HONMA高尔夫在过去一个财政年度的经营现金流净额保持充裕,为5,416.1百万日圆(相当于37.7百万美元)。在过去六年中,经营现金流净额的复合年增长率高达18.7%。

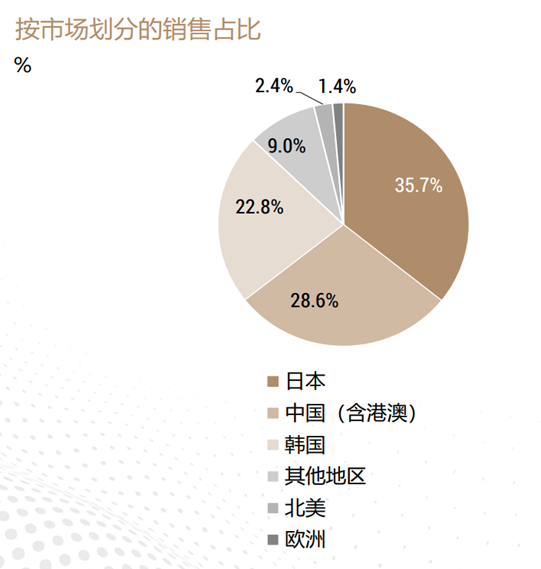

按市场划分,公司2023/24财年营收中35.7%来自日本,28.6%来自中国(含港澳),22.8%来自韩国。中日韩三国加在一起占比超过85%。因此可以说,亚洲(东亚)是公司的基本盘。

今年以来,消费外流成为中国奢侈品消费遇冷的重要原因之一,受日元大幅贬值的影响,中国游客在日本的奢侈品消费支出正在急剧上升。所以即便中国暂时经济疲软,但得益于公司聚焦亚洲的策略、品牌定位及高尔夫行业属性,公司在日本、韩国市场仍有可观的增长空间。

日本作为世界第二大高尔夫球具市场,期内BERES 09于2024年年初上市后反响热烈,相关系列球杆的销售同比增加19.6%。得益于新品推杆的发售,推杆销售额亦实现97.7%的大幅增长。

韩国作为世界第三大高尔夫市场,其打球人群是在高尔夫球具与服饰方面人均消费最高的国家,也是全球最大的高尔夫服装市场,据Golf Datatech数据,韩国的高尔夫服装市场约88.7亿美元,占全球总价值的一半。集团位于首尔的旗舰店已升级完毕,于当地的渠道优化亦基本完成,为新产品的推出和扩大超性能细分市场做好了准备。

(HONMA在韩国首尔江南区新沙洞开设的旗舰店)

在日本、韩国快速崛起的年轻高尔夫人群强大消费力的推动下,2025财年的业务增长指日可待。

中国市场虽然消费降级之风席卷,但公司通过精细化地运营,在服饰和电商方面仍取得了亮眼的成绩。中国内地服饰收入同比实现23.2%,毛利率达 62.0%。得益于在数字内容营销上加大投入和全渠道覆盖策略,在社交媒体和客户关系管理平台上以最新的内容营销赋能,电商销售收入增长 17.4%。

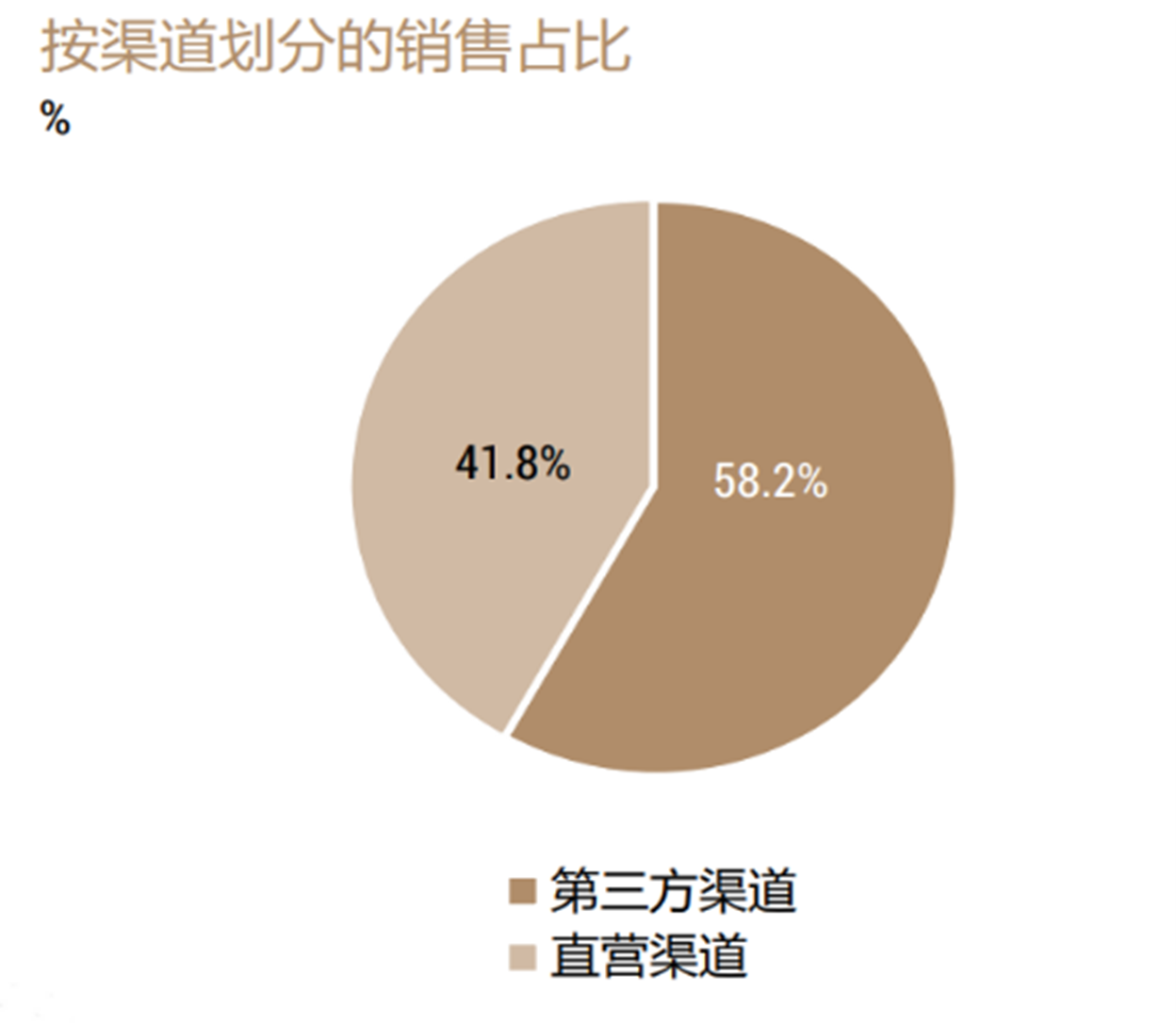

而根据不同销售渠道来划分,公司直营渠道营收占比41.8%,第三方渠道占比58.2%。在刚刚过去的一年里,公司自营店的表现继续强劲,收入同比增长7.2%至10,952.2百万日圆,自营店毛利率同比增加7.0个百分点至56.8%,高于公司整体毛利率。

如果用一句话概括公司2023/24年度的业绩,可以这样说:营收轻微下滑,但毛利、净利、EBITDA以及经营性现金流都大增。日本和中国内地市场表现不俗,自营门店优于第三方渠道。

而这些,正是反映出公司近年来通过提升“内功”来应对外部不确定性的策略。笔者认为,这些策略会在未来为公司带来更高的增长、以及更加健康的财务状况。那么公司采取的具体策略都有哪些?

2 自营与渠道、线上与线下相结合

在数字经济浪潮深刻改变人类消费行为模式的当下,HONMA依然坚持开设线下自营店,一方面,自营店是作为品牌宣传和占据消费者心智的重要触点,另一方面,直营渠道对公司来说,在利润水平和产品价格把控上也具有天然优势,对公司实现有质量的增长意义重大。据统计,在各大型高尔夫公司中,HONMA拥有最多数目的自营店。

截至2024年3月31日,集团于亚洲设有95间HONMA品牌自营店,期间净增加了5间自营店。集团计划持续更新自营店的设计、视觉陈列及消费者体验,呈现统一的品牌形象及完善的消费者体验。

(HONMA在上海新天地开设的旗舰店)

在分销渠道方面,公司2023/24财年来自第三方零售商及批发商的收入同比减少20.8%,这是HONMA战略性地重新布局其批发渠道的结果。截至回顾期止年度,在欧洲和美国的渠道优化工作已经基本完成,但在本土市场(日本、韩国和中国(包括香港和澳门))的优化工作仍在进行中。

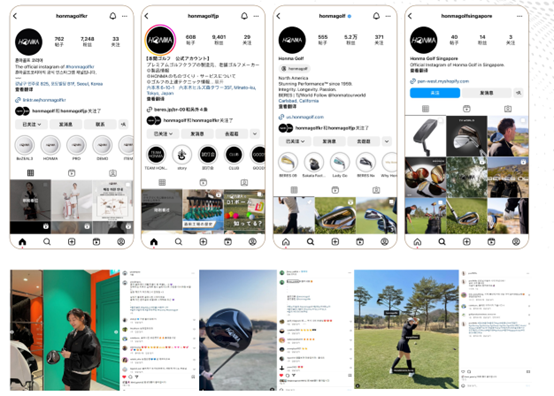

此外,线上领域,HONMA建立了一个强大而活跃的数字生态系统,已成为HONMA增长战略的关键部分。具体来讲,公司用创意性的营销内容定期发布在官⽹和社交媒体平台上,包括Instagram、Facebook、微信公众号、小红书、微博官号等。此外,公司与职业球手、社交名人以不同方式合作,在各类型社交媒体平台上进行互动,在全球市场提升品牌认知度,传递充满活力、高端专业、有价值的品牌形象。丰富的线上内容为网店和线下门店导流,实现销售转化,全链路把控客户体验,获取相关数据。

这些线上的运营取得了明显的成绩。2023/24财政年度,公司电子商务收入同比增长17.4%。线上营销的急速发展为品牌的自然访问流量及用户停留时长、客户的消费转换率等带来良好的增长。

最后,HONMA长期以来坚持举行客户活动。客户活动向来是HONMA重要的客户触达场景,亦是提升品牌知名度及消费者互动的重要一环。具体来看,该类活动通常在高尔夫球场进行,现场配有专业调杆师和销售人员,面向超高端和超性能区间客户,品牌和产品体验与销售活动于一体,有效提升消费者对 HONMA 品牌及产品的认知度。

2023/24财年,HONMA在各主要市场合共举办3,564场客户活动,虽然客户活动的总数略有减少,但单场活动的平均参与度和销售转化率均有所提高。

3 聚焦超高端与超性能细分市场

对于HONMA来说,专为富裕的热忱型高尔夫球手设计的星级球杆BERES系列和为专注性能的高尔夫人群设计的TOUR WORLD球杆家族,一直是其手里的两张"王牌"。

随着BERES 09及BeZEAL 3于2024年初面世,截至2024年3月31日止年度,BERES系列球杆在日本的收入同比上升19.6%,BeZEAL 系列在多地的收入同比增加6.0倍,再次证明HONMA强大的品牌价值、在行业中的独特产品定位以及对其消费者的深入理解。

除此之外,HONMA也积极开拓高尔夫周边的消费市场,例如高尔夫服饰。HONMA服饰包括 3 条精准定位的服饰产品线,针对高端功能和时尚运动两大消费区间。

截至2024年3月31日止年度,集团服饰收入同比增长4.9%至3,157.5百万日圆,毛利率同比增加16.8个百分点达43.5%。尽管中国内地消费者信心疲弱,但服饰收入仍继续其增长势头,录得23.2%的同比增长,毛利率达62.0%。

至此,我们可以看到HONMA完整的产品策略,即以超高端超性能的产品去吸引顶尖用户与热忱型选手,实现品牌向上;同时在豪华轻奢领域吸引商务休闲与大众史上潮流;并通过周边相关领域的产品提升附加值与毛利率:三者相结合实现全覆盖、打造完整的产品矩阵。

4 总结

目前,HONMA在港股市场交易的价格为3.29港元/股,市值19.9亿港元,市盈率为10倍。

对股票估值稍有了解的读者便可以看出,10倍的PE与公司的基本面属于“谜之”不相称。如果在美股市场,具有50%毛利率的奢侈品龙头公司,PE至少为30倍。就算是像高尔夫这种比较小的细分行业,也不至于压到10倍PE这么低。

笔者认为,原因在于以下两方面:第一,港股市场自身的流动性条件偏弱,叠加美国加息周期已经持续2年半,利率在高位,有利于美元而不利于新兴市场。第二,HONMA虽然是高端高尔夫消费龙头,但不可否认高尔夫还是一个偏小众的市场,普罗大众对公司的了解不深。

针对这两点,流动性的问题会在接下来美国开启降息周期有所缓解,而普罗大众投资者对公司的了解认知,则需要增加宣传语投资者教育。而这两点一旦得到改善,HONMA的估值修复周期就会开启。

总之,具有优质基本面的股票不会长期遭受估值压抑。这个基本信念放在任何市场应该都是成立的。