文章来源:海豚投研

文章作者:海豚君

2023年年底,海豚投研曾在《滴滴 & Uber:相似的

1)更早拓展国际化,且成果斐然:Uber成立一年后即开始拓展海外市场,至今非北美市场营收贡献过半;

2)成功的横向业务的拓展:Uber在16年就开始拓展外卖业务,且至今外卖业务GTV贡献同样占比过半;

3)平台变现率中枢的差距:据我们的测算Uber的变现率(20%~30%)远超滴滴(同口径下仅10%左右)。

本文作为该系列的第二篇,就以同属本地生活板块的外卖业务为目标行业,国内以美团,海外则以Uber、DoorDash为例,对比和探讨外卖行业在中国和美国异同之处,结论如下:

以下为正文详细内容

一、过往表现谁胜谁输

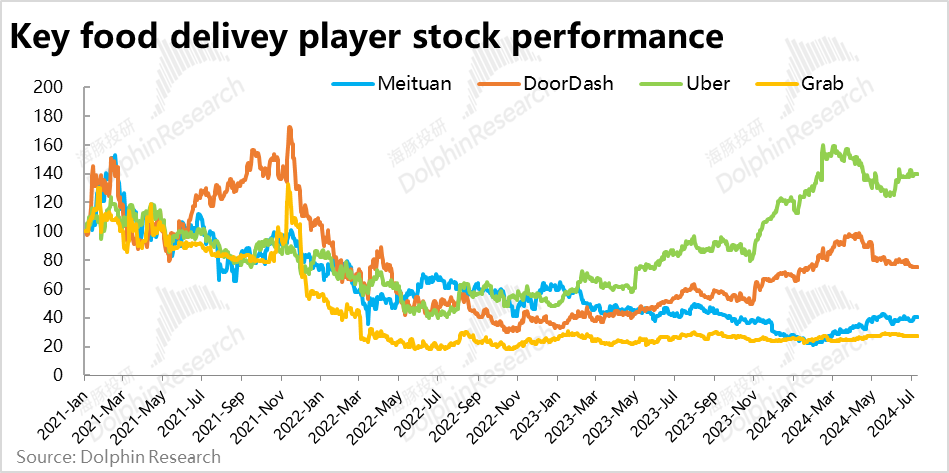

仍然先从投资最终的目--按股价回报的角度,Meituan,DoorDash,Uber,Grab这四家全球主要的上市外卖平台公司,看起来可分为两组:① 以欧美等发达(或者说高消费力)国家为主要市场的Uber和DoorDash股价表现相对跑赢,其中外卖+网约车双轮驱动的Uber表现最佳;② 而分别以东南亚和中国等发展中(低消费力)国家为主要市场的Grab和Meituan股价较2021年初都是不止于腰斩,但这组中兼备外卖+网约车业务的Grab却是表现最差的。

不过,单纯以是根植于发达国家市场还是发展中市场,来区别和解释上述几家公司之间表现的差异,显然是个过于简化的猜测。

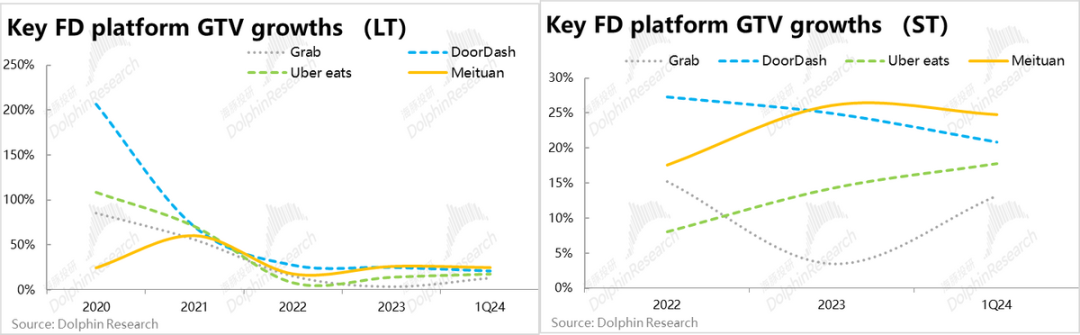

进一步从基本面的角度,四家公司过往外卖业务体量的增长上:在2020疫情元年,除美团因受管控影响反而增长较慢,其他三家海外公司在疫情爆发期也经历了外卖业务增长的爆发阶段(当年增速高达90%~200%)。但随后几年各公司的外卖业务成交额的增速就迅速滑坡并趋于一致,2022年后各公司外卖业务的增速都已回落到30%以下,且略显意外的是2023年和今年一季度美团外卖成交额的增速反而是四家同行中最高的。

海外外卖公司都受到了疫情的明显推动,经历了短暂爆发式增长,但随后增速迅速逐年滑落,波动更为明显。相对的,国内的美团并未在疫情期间出现爆发式的增长,因此也没在疫情后出现猛烈的增速滑坡,目前反而有着同行中最高的外卖业务增速。

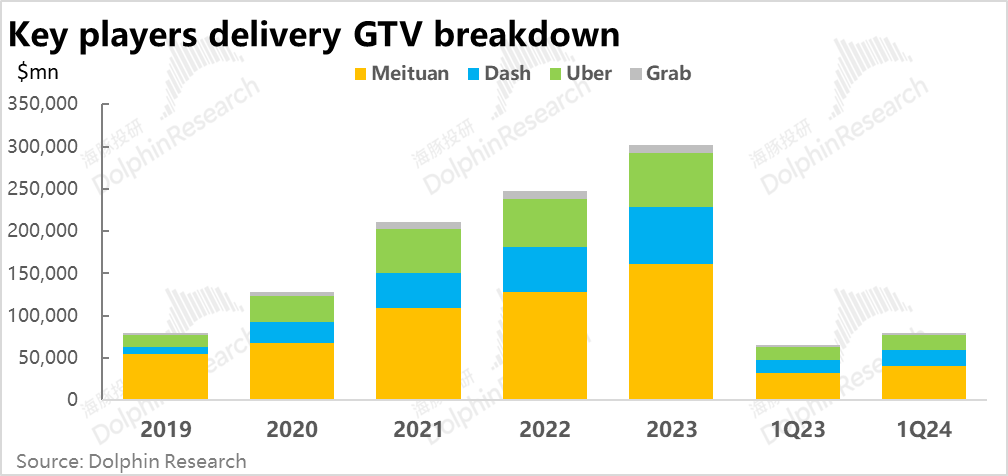

外卖业务成交额的绝对体量上,尽管各公司披露的数据口径略有不同,但大数上美团仅凭中国一国市场外卖业务体量仍高于Uber、DoorDash等坐拥欧美多国市场的海外同行。而DoorDash虽然在美国外卖市场的份额大幅高于Uber eats,但两者的外卖成交额却大体是相近的,这意味着Uber在美国本土以外市场的拓展更为成功。

二、中国、美国外卖市场有何异同

1、行业体量和渗透率

首先,从行业规模、外卖业态的渗透率、发展历程、市场份额格局这些绕不过的关键指标来看:

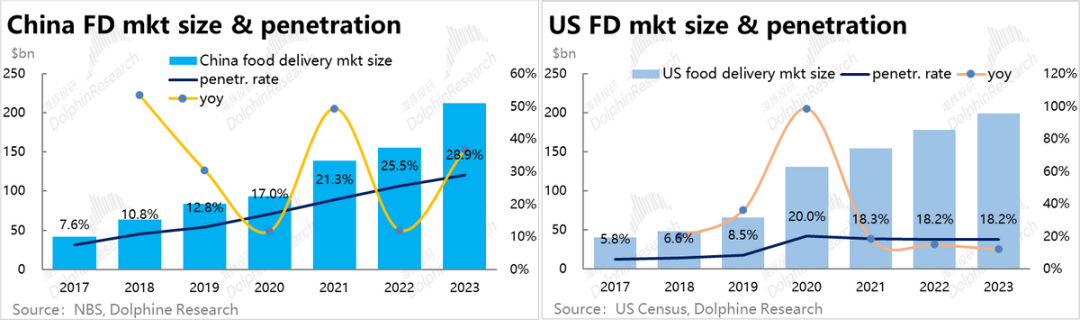

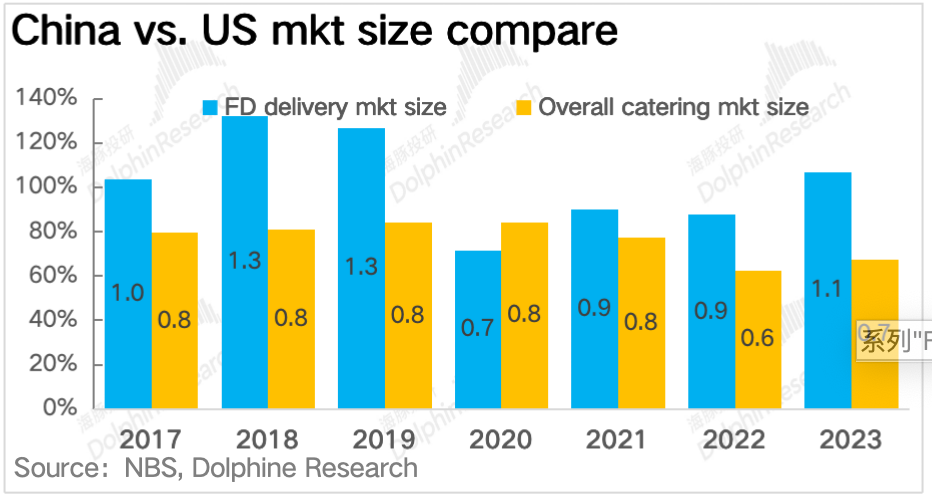

② 外卖(到家)成交额占整体餐饮的渗透率上,美国市场较中国还有不小的差距。根据美团等公司披露的外卖成交额推算出的国内外卖的渗透率在2023年已近29%,相比国内实物电商的渗透率都不遑多让。相比之下,美国外卖成交额的渗透率据测算在2023年略高于18%。同样的,与国内外卖市场的渗透率呈稳定上升不同,美国的外卖渗透率也主要归功于2020年的爆发式拉升,随后3年内渗透率反有所回落并止步于18%左右。

③ 但由于美团披露的成交金额是券前价格,实际支付金额应当是券前价的70%~80%之间,因此国内外卖的真实渗透率可能更接近21%~22%,按该口径美国外卖的渗透率就只是略低国内。

2、美国外食习惯更加普遍,但自取才是主流

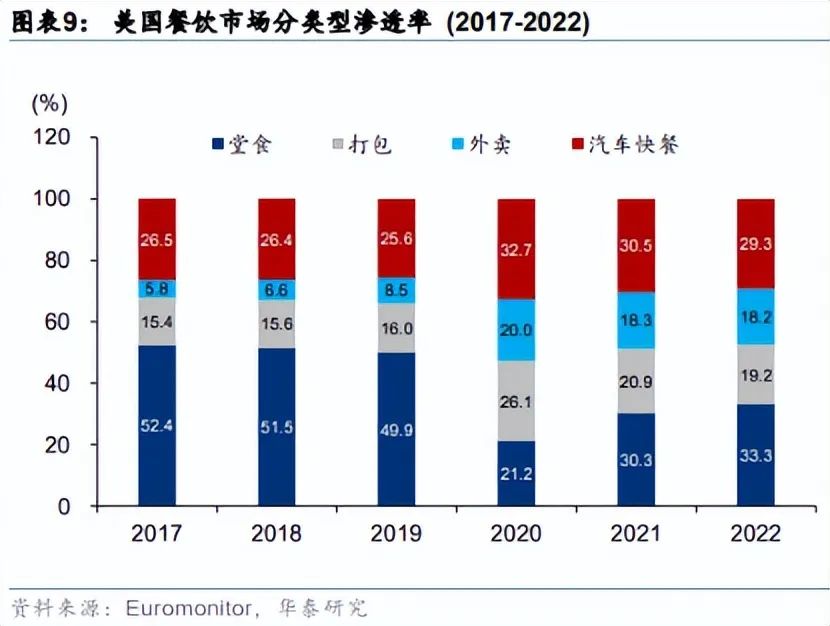

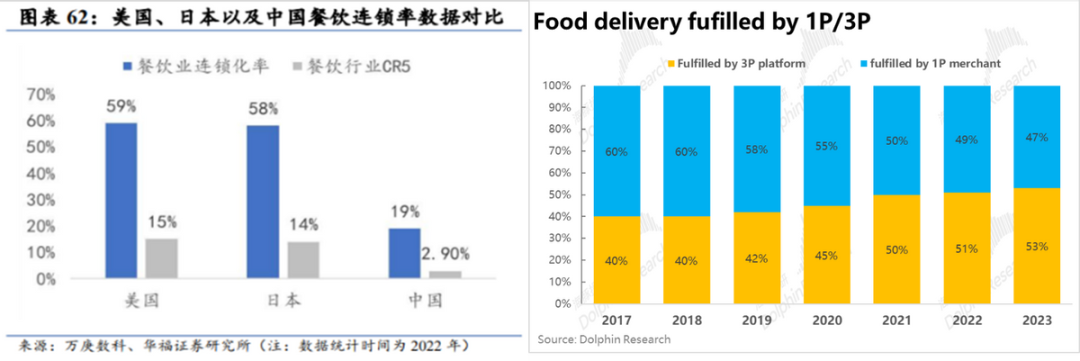

并且,美国消费者的非堂食习惯(包括外卖和外带)也是是比国内消费者的外卖习惯形成的更早也更普遍,但其中消费者自取才是主要形式。

小结上文,美国的外卖市场从宏观视角看,整体规模和渗透率水平都接近或稍低于中国。且实际上美国外卖的起步时间早于国内,消费者非堂食的情形也更为普遍。但问题是,商家自配或顾客自取的比重很高,导致一体化(预订+履约)第三方外卖平台的外卖交易占全美餐饮消费的比重不足10%,横向对比国内,欧美的一体化外卖平台应当是有相对可观的提升渗透率的空间。

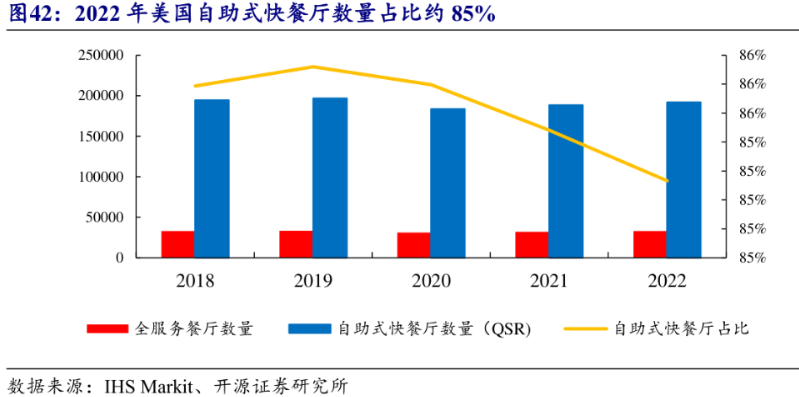

3、美国外卖同样是一大一小的双寡头制

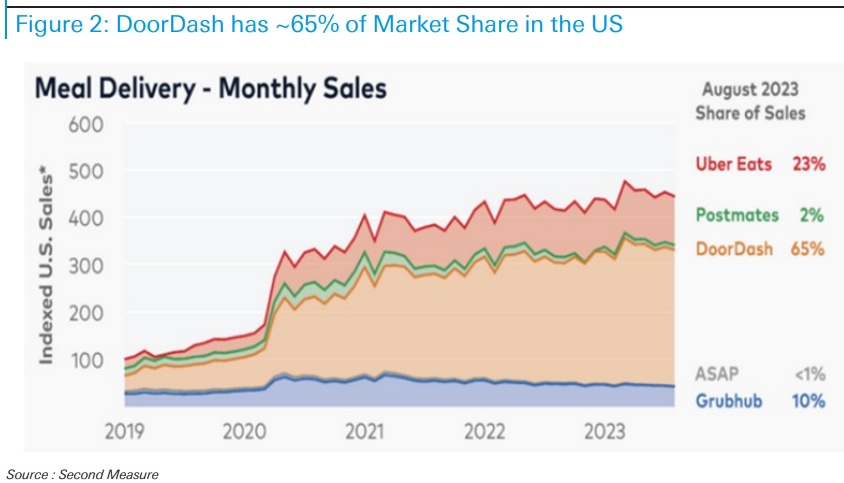

美国外卖市场的市占率分布也大体和国内类似,近似一大一小的双寡头模式。与中国美团和饿了么大约7 : 3的市占率分布类似,美国头部最大玩家DoorDash的市占率在60+%,Uber eats + Postmates (已被Uber收购) 的市占率则约为25%。而“旧时代”的遗老 Grubhub在23年中仍有约10%的份额,但因在建设自有运力上的迟钝,已基本丧失了竞争力,在20年时被欧洲外卖公司Takeaway.com收购。

可见外卖这个商业模式,在单一市场内只能容纳下2个左右成规模的玩家是个普遍现象,这点和我们上一篇中探讨过的网约车业务也是类似的。现象背后的根本原因在于 – 包含履约的外卖业务、或者说即时配送也是一个规模效应相对较弱,利润空间比较薄的生意,不能形成规模的中小玩家会因盈利模式无法跑通被市场自然出清。(有关不同商业模式的规模效应高低,我们在上篇网约车研究中有比较详细的探讨)。

三、中、美外卖市场到底给谁带来了价值

上文中我们主要是从宏观和行业视角比对了中美两国外卖行业在关键指标上的异同,下文我们就从更微观的企业、消费者、商家角度来看待中美外卖行业间的异同。

1、揭底中美外卖生意UE

从朴素商业常识的角度,外卖这个商业模式、及外卖平台的价值,或者说盈利能力的多寡,一方面是取决于这个新业态和平台为消费者和商家创造多少额外的价值,另一方面,则取决于新业态下增量价值和成本如何是如何在消费者、餐厅、平台、外卖小哥,这四个主要参与者之间分配的。

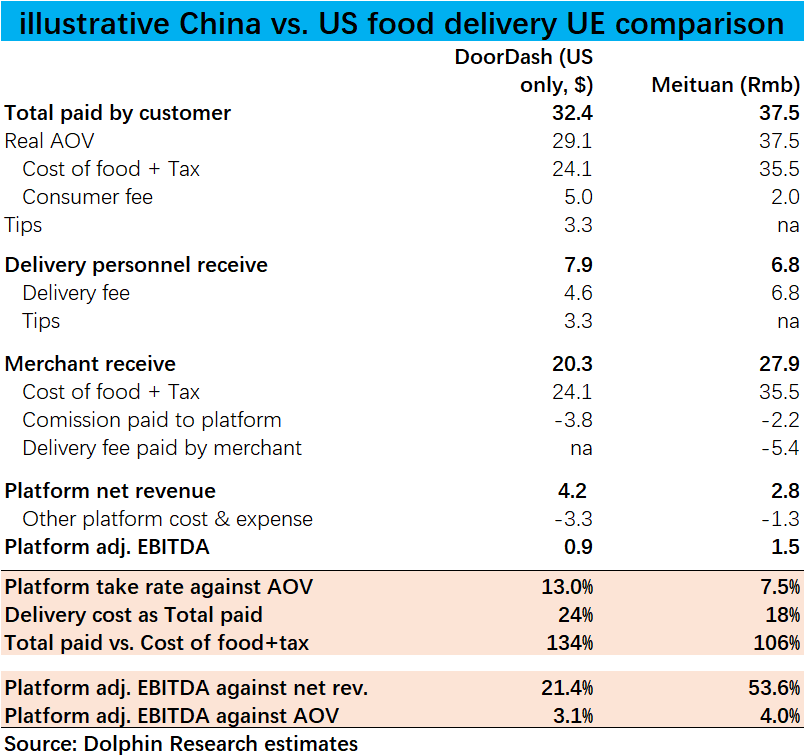

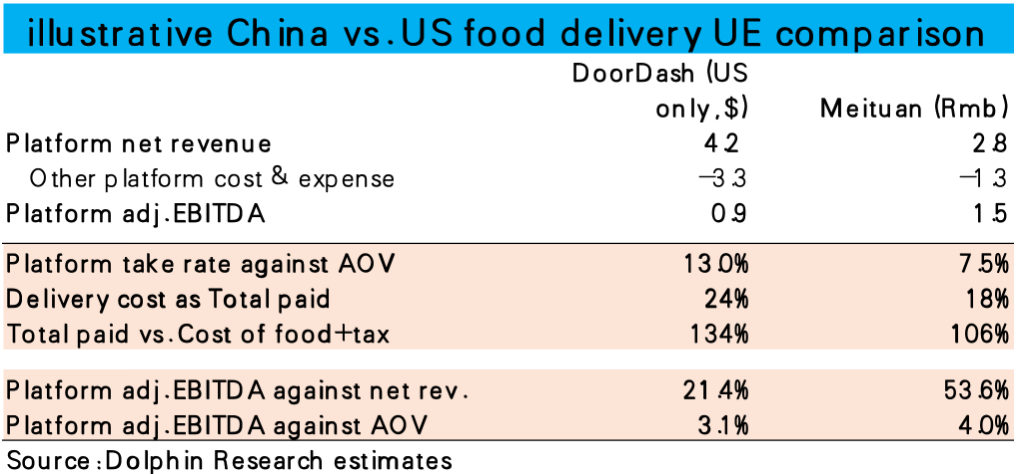

以下我们以中美各自最大外卖平台为了,测算了外卖的单均经济模型,从中我们发现众多有趣和值得关注的点:

① 美国配送成本占支付总额比重更高,但差距并不巨大:据我们推算,美国平均每单外卖的配送成本占消费者支付总额的近25%,而在中国则约为18%。可见海外外卖的履约效率是不如国内的。导致这种差距可能的原因有:海外的单量密度较低,更难摊薄成本;海外人工成本更高;美国常以汽车而非像国内以电动车配送也导致了更高的能耗和折旧成本。

我们已知美国外卖行业整体的成交金额是和国内一致的,但按我们的测算美国外卖的客单价换汇后是国内的6~7倍。简单换算,美国外卖的总单量可能只有国内的1/7~1/8。

② 美国平台抽成显著更高:按平台扣除履约成本后的净收入/消费者实际支付金额测算,美国外卖平台的净变现率约为13%,而中国外卖平台的净变现率则为7%~8%。不过横向对比中美各类平台/互联网经济,海外公司的变现率更高也是个普遍现象,网约车、电商、视频/音乐订阅等等皆是如此。一定程度上是中美底层的商业体制和居民消费力差距的反映。但也不能简单延伸出海外平台变现过高,或者国内有提升变现率空间的判断。

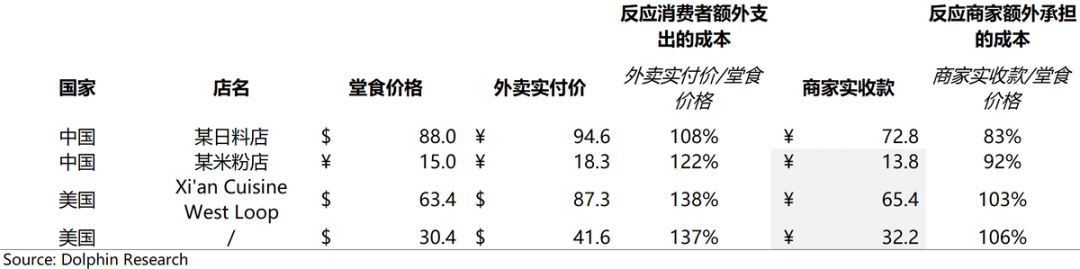

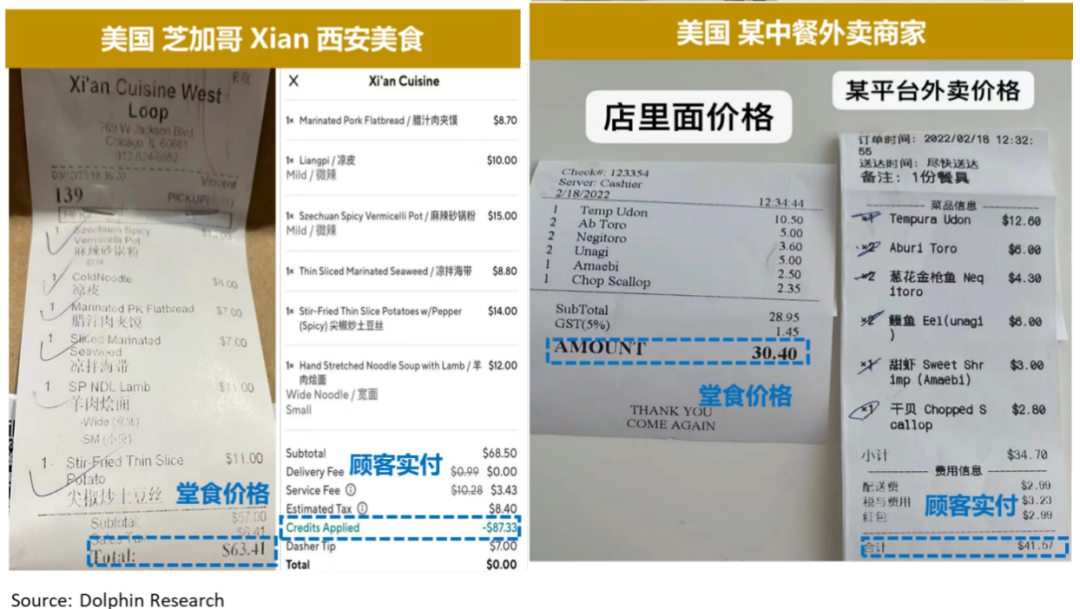

③ 美国消费者使用外卖的成本更高:我们认为,从消费者的角度,国内的外卖可能是一种兼顾“可选”和刚需性的消费,而在美国外卖则可谓纯粹的溢价服务性消费,乃至有些“奢侈”。据测算,美国消费者平均外卖实付价格比纯粹餐食价格要高出30%~40%,同一口径下国内消费者额外需支付的成本不到餐食价格的10%。(需注意外卖平台上餐食定价未必和堂食定价一致,因此国内实际加价率可能更高)。

④ 美国餐厅承担成本较低:从商家的角度,以外卖形式下商家扣除佣金/配送费后的净收款和堂食价格为比,可以看到国内商家外卖实收款大约是堂食价格的8~9成(取决于商家是否调高外卖定价对冲额外成本),而海外商家外的外卖实收款则大体和堂食价格是一致的(可能还略高?)。

小结上述四个角度,美国的外卖模式下,给消费者的价值相当有限。外卖产生的额外履约成本和平台的抽成基本完全由消费者一人承担。是用额外的支出等量换取送餐上门的服务。而商家通过外卖销售几乎不用让渡利润空间,也基本不用分担配送成本。

而在国内的外卖,显然给消费者带来了更多的价值。仅需以比堂食价格有限的额外费用,消费者即可获得送餐上门服务和更多的餐食选择。而消费者能享到如此便利,除了国内更低的履约成本和平台分成外,更主要的原因是外卖导致的额外成本大多数是由商家承担了(例如在国内配送费大头是由商家承担的)。

一句话总结,美国的外卖生意纯粹是消费者花钱买来的服务,而国内外卖则像是商家让渡一部分利润给消费者提供的服务,提升了门店的服务半径,从而获取更多销量。

(以下我们列举了几个真实的外卖和堂食账单,有不小的参考价值)

2、海外平台坐拥更高抽成却没有更赚钱

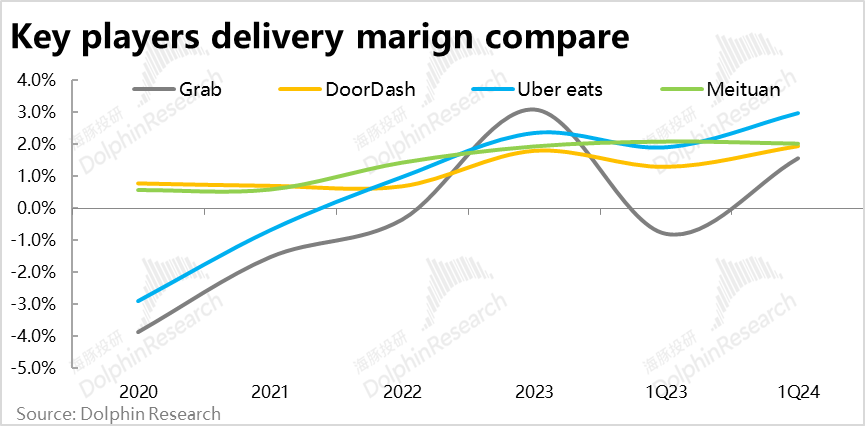

按先前UE表格中,我们统一口径后测算的DoorDash和美团各自EBITDA占实付AOV的比重分别约为3%和4%。由此可见海外平台公司在“卷”经营杠杆和费用控制上相比国内同行也是有着明显的差距。

3、怎么看待美国外卖市场和后续的空间

总结上文,美国外卖行业相比国内是个更好、类似、还是更差的行业?我们对后续美国外卖行业发展的前景怎么看?分几个角度:

① 行业规模增长,或者说渗透率提升前景上,一方面美国整体外卖的渗透率(平台+商家自配)的渗透率较国内的差距并不大(18% vs. 21%~22%),且相比国内外卖的成本过高(难怪美国消费者外带时更习惯自取)。我们认为,外卖整体提升渗透率的空间并不很大,更多是平台配送替代商家自配的内部结构上的改变,来提升3P外卖平台的价值和利润占比。当然,如果消费者承担的成本能被显著压降,渗透率就能更快的提升。